Publications M&A China/Deutschland: Gesundheit – Chinas Heißer Wachstumsmarkt

- Publications

M&A China/Deutschland: Gesundheit – Chinas Heißer Wachstumsmarkt

- Christopher Kummer

SHARE:

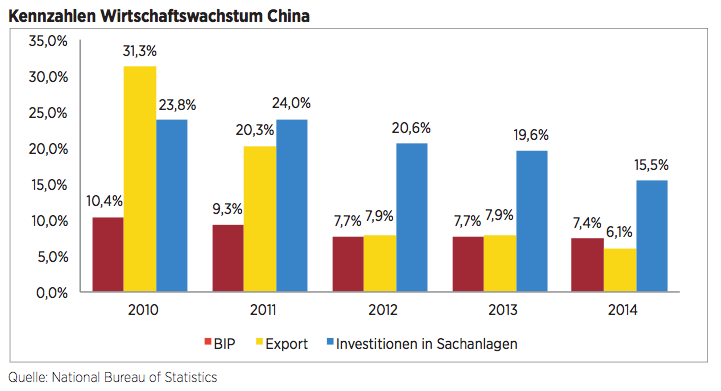

Chinas Wirtschaftswachstum verlangsamt sich weiter

Chinas Bruttoinlandsprodukt (BIP) wuchs 2014 laut dem staatlichen Statistikamt um 7,4%, den niedrigsten Wert seit 1990. Das Wachstumsziel der chinesischen Regierung von 7,5% wurde damit knapp verfehlt. 2013 und 2012 war das BIP jeweils noch um 7,7% gestiegen. Die People’s Bank of China (PBOC) rechnet für 2015 mit einem BIP-Anstieg in Höhe von 7,1%. Der Internationale Währungsfonds (IWF) hingegen hat in seiner jüngsten Stellungnahme die Prognose für Chinas Wirtschaftswachstum im laufenden Jahr von 7,1% auf 6,8% gesenkt. Die PBOC sieht unter den die Konjunktur belastenden Faktoren an erster Stelle die schwächelnde Immobilienbranche. Dementsprechend sollen auch die Zuwächse bei den Investitionen in Sachanlagen sich 2015 weiter von 15,5% auf 12,8% abschwächen. Die Sachanla geninvestitionen stellten in den Jahren der zweistelligen BIP-Zuwächse einen wesentlicher treibenden Faktor dar. Bei den Exporten hingegen prognostiziert die PBOC aufgrund einer erstarkenden globalen Konjunktur bei gleichzeitig niedrigen Rohstoffpreisen für das laufende Jahr ein Wiedererstarken des Wachstums auf 6,9% nach schwachen 6,1% im Jahr 2014.

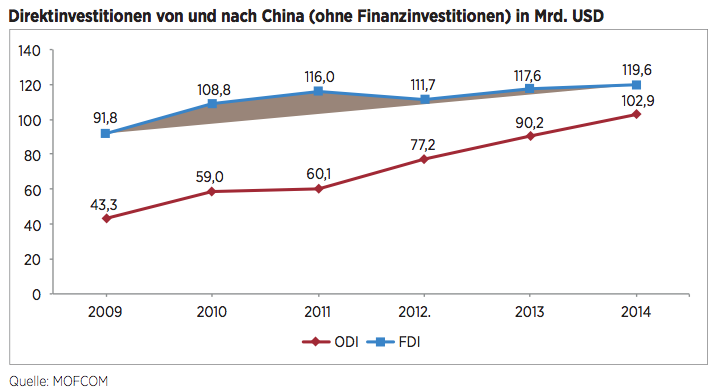

Chinas Outbound Investment über 100 Mrd. USD

2014 knackten Chinas Auslandsdirektinvestitionen erstmals die Marke von 100 Mrd. USD. Nach Angaben des Ministry of Commerce (MOFCOM) erreichte das Outbound Direct Investment (ODI) 102,9 Mrd. USD (89 Mrd. EUR), ein Plus von 14,1% im Vergleich zu 2013 (90,2 Mrd. USD). Das Wachstum beim ODI zeigt sich weiter stärker als bei dem nach China fließenden Foreign Direct Investment (FDI). Dieses stieg im vergangenen Jahr lediglich um 1,7% und lag bei 119,6 Mrd. USD (103,5 Mrd. EUR). Damit rückt der Tag näher, an dem die Auslandsdirektinvestitionen das FDI überholen werden.

IPOs im Aufwind

2014 war das Jahr des Comebacks der Börsengänge in China. 125 IPOs mit einem Volumen von 11,2 Mrd. USD (9,5 Mrd. EUR) an den Handelsplätzen in Shanghai und Shenzhen meldet der Datendienstleister Thomson Reuters. Erst im April des vergangenen Jahres ließ die China Securities Regulatory Commission (CSRC) wieder IPOs zu, nachdem Ende 2012 die Börsenaufsicht angesichts eines schwachen Marktumfelds alle Börsenzugänge auf Eis gelegt hatte. Auch für das Jahr 2015 sendet die CSRC positive Signale: Anfang Januar genehmigte die Behörde bereits 20 weitere Börsengänge. Setzt sich der Trend fort, kann in diesem Jahr mit rund 200 Neuzugängen gerechnet und das 2012 erreichte Niveau von über 150 IPOs übertroffen werden. Derzeit stehen rund 650 Unternehmen auf der Warteliste. Die CSRC hat darüber hinaus einen weiteren wichtigen Reformschritt angekündigt. So sollen künftig Börsengänge nur noch registrierungspflichtig statt wie bisher durch die CSRC genehmigungspflichtig sein. Mit diesem neuen System, das laut Analystenmeinung in diesem Jahr eingeführt werden könnte, würde die lange Liste der wartenden Unternehmen deutlich schneller reduziert werden.

Outbound-Regularien weiter vereinfacht

Der im November 2014 vom Staatsrat veröffentlichte, neu angepasste „Katalog der Investitionsprojekte mit Genehmigungspflicht durch die Regierung“ sieht weitere Vereinfachungen bei den Regularien für Auslandsinvestitionen chinesischer Unternehmen vor. Demnach entfällt die bisher noch bestehende Verpflichtung, Investitionen im Ausland über 1 Mrd. USD von der Zentralregierung prüfen und genehmigen lassen zu müssen. Damit sind Unternehmen, die der Zentrale oder den Provinzen unterstehen, prinzipiell nur noch gehalten, Investitionsprojekte über 300 Mio. USD bei der National Development and Reform Commission (NDRC) als zuständige Behörde der Zentralregierung im Vorfeld anzumelden und dann registrieren zu lassen (sogenanntes Filing System). Investitionen unter diesem Betrag müssen nur noch bei der zuständigen lokalen oder zentralen Verwaltung registriert werden. Weiterhin von der NDRC genehmigungspflichtig sind Projekte in „sensiblen“ Ländern und Branchen. Gemeint sind hiermit Staaten, zu denen die Volksrepublik China keine diplomatischen Beziehungen unterhält, und Industriezweige wie Telekommunikationsinfrastruktur, Stromnetze und Nachrichtenmedien. Das Filing-System für Auslandsinvestitionen wurde erstmals im Dezember 2013 mit der damaligen Anpassung des Investmentkatalogs eingeführt und im April 2014 mit dem „Erlass Nr. 9“ von der NDRC konkretisiert. Davor waren alle Investitionsprojekte über 100 Mio. USD prüfungs- und genehmigungspflichtig gewesen.

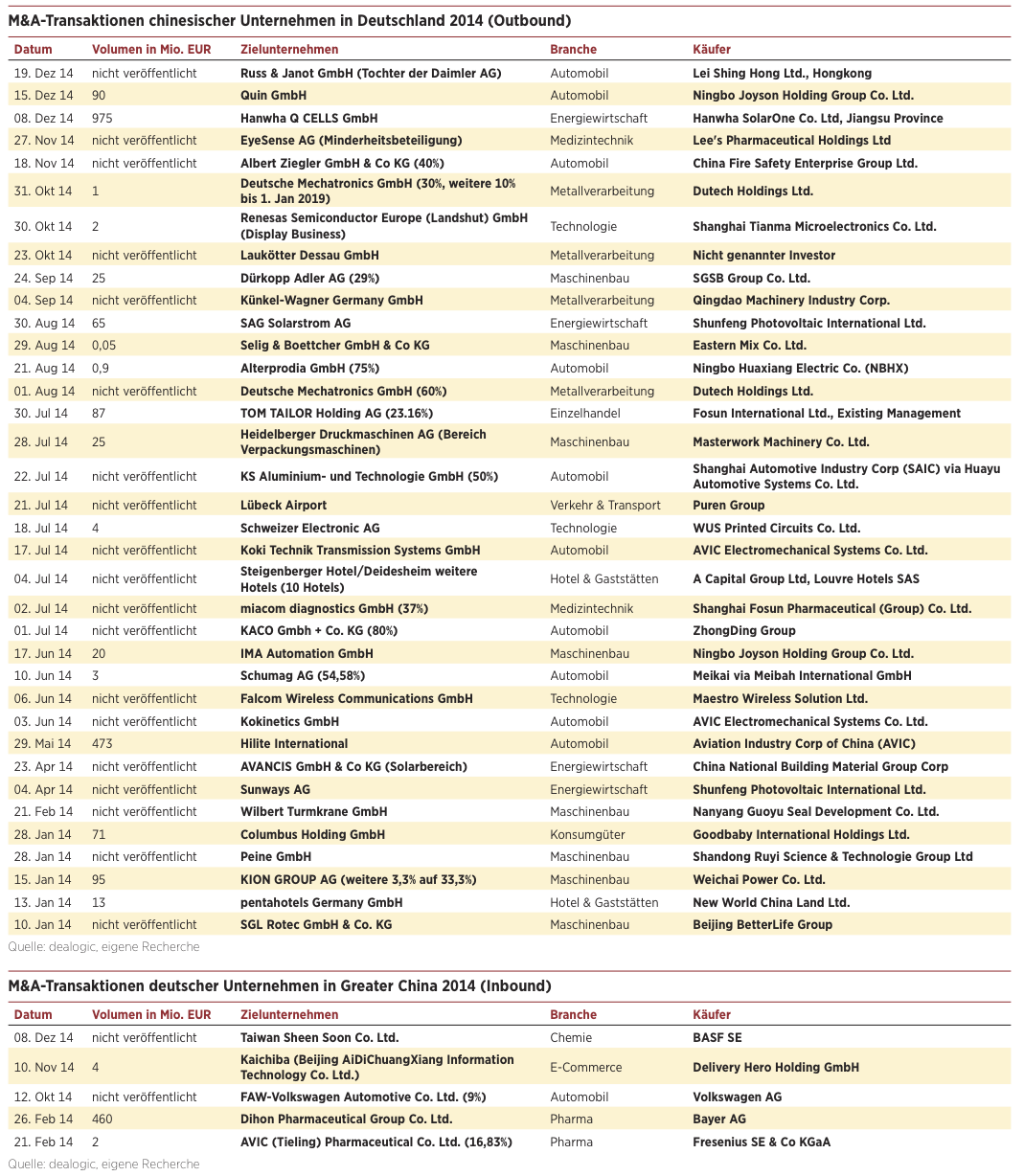

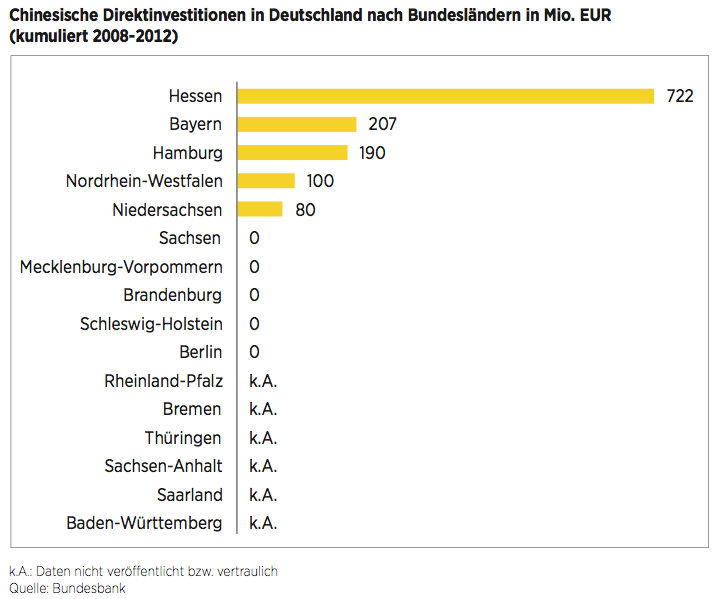

Deutschland für China beliebtestes M&A-Ziel in Europa

2014 waren chinesische Unternehmen mit 36 Beteiligungen oder Übernahmen auf dem deutschen Markt aktiv (siehe Tabelle S. 9). In Europa steht damit Deutschland für Investoren aus dem Reich der Mitte bei der Beliebtheit als Zielland an erster Stelle. Großbritannien folgt laut einer Analyse von EY auf Platz zwei mit 26 Deals, die gleiche Zahl wie im Jahr 2013. Damals wurden von dem Beratungsunternehmen in Deutschland 28

Transaktionen erfasst. Deutschland kann seinen Vorsprung somit weiter ausbauen. Mit einigem Abstand folgen Frankreich mit 13 Transaktionen im Jahr 2014, Italien mit 11 sowie Spanien und die Niederlande mit jeweils 10 M&A-Deals. Bei den Auslandsinvestitionen in Deutschland lag China im Jahr 2014 auf Rang sechs. Größter Investor mit 159 Transaktionen waren die USA, gefolgt von der Schweiz (70) und Großbritannien (62).

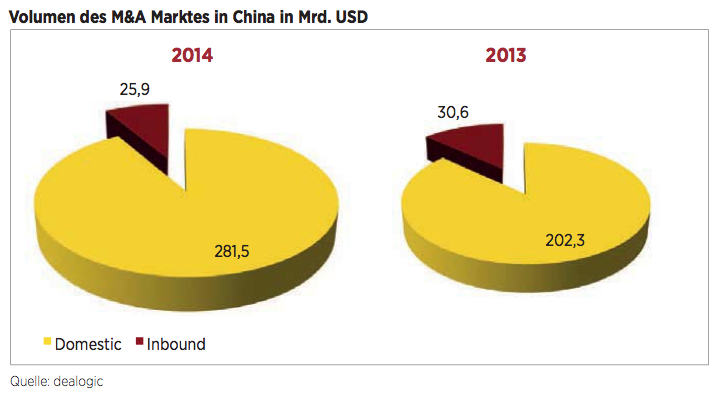

Chinas M&A-Markt boomt

2014 war ein Rekordjahr für den M&A-Markt in China. Das Gesamtvolumen der 3.656 Transaktionen mit Zielunter- nehmen in China belief sich laut Angaben des Datendienstleisters dealogic auf 307,4 Mrd. USD (254,3 Mrd. EUR). Das ist ein Plus von 32% gegenüber 2013, als ein Volumen von 232,9 Mrd. USD (192,6 Mrd. EUR) bei 3.750 Deals erzielt wurde. Der Großteil der Transaktionen entfiel auf Domestic Deals, also Transaktionen von chinesischen Unternehmen untereinander. Diese machten mit 281,5 Mrd. USD (232,8 Mrd. EUR) fast 92% des Gesamtvolumens aus. Demgegenüber entfielen auf Inbound-Transaktionen mit 25,9 Mrd. USD (21,4 Mrd. EUR) nur etwas über 8%. Tatsächlich fiel das Inbound-Volumen im Vergleich zum Vorjahr (30,6 Mrd. USD bzw. 25,3 Mrd. EUR) um 16%. Branchenexperten sehen in den Erleichterungen bei den Regularien zu Unternehmensbeteiligungen durch die China Securities Commission einen wesentlichen Faktor für das starke Wachstum des chinesischen M&A-Marktes.

Dentons und Dacheng fusionieren zu Megakanzlei

Die globale Kanzlei Dentons schließt sich mit Dacheng, der Nummer eins in China mit über 4.000 Anwälten, zur weltweit größten Rechtsberatung zusammen. Mehr als 6.500 Anwälte werden für die neue Gesellschaft an 120 Standorten in 50 Ländern tätig sein. Damit ist die Kanzlei nach Anzahl der Rechtsberater die Nummer eins in der Welt – noch vor Baker & McKenzie mit ihren mehr als 4.000 Anwälten. Die neue Gesellschaft wird auf Englisch weiter Dentons und auf Chinesisch nach wie vor Dacheng heißen.

Nach dem Zusammenschluss planen Dentons und Dacheng, ohne eine gemeinsame weltweite Zentrale auszukommen. Stattdessen wird ein polyzentrischer Ansatz verfolgt. „Als einzige Kanzlei unter den Top Ten weltweit haben wir unseren Sitz weder im Vereinigten Königreich noch in den USA“, kommentiert Joe Andrews, bisher Global Chairman von Dentons und künftig in der gleichen Position bei der neuen Gesellschaft. „Unser polyzentrischer Ansatz zeigt, wie sich die Weltwirtschaft fundamental verändert hat, und dass der Rechtsanwaltsberuf sich mitverändern muss.“ Ein wesentliches Motiv bei Zusammenschlüssen zwischen chinesischen und ausländischen Rechtsberatungsgesellschaften sind die weiterhin bestehenden Beschränkungen für ausländische Anwaltskanzleien in China. Ihnen ist es dort nicht erlaubt, Klienten im chinesischen Recht zu beraten.

Dentons entstand durch den Zusammenschluss von Fraser Milner Casgrain, Salans und SNR Denton und war bisher in China mit nur 13 Partnern repräsentiert. 2013 verzeichnete die Kanzlei einen Umsatz von 1,3 Mrd. USD. Klienten sind beispielsweise Coca-Cola, Total SA und HSBC Holdings. Dacheng wurde von Peng Xuefeng 1992 gegründet, als erstmals private Anwaltskanzleien in China zugelassen wurden. Dacheng vertritt unter anderem China Railway Construction und die China Development Bank.

Grammer übernimmt Joint Venture komplett

Der Automobilzulieferer Grammer AG kauft den Anteil seines Joint-Venture-Partners Jiangsu Yuhua am Joint Venture Grammer Seating vollständig auf. Mitte Januar unterzeichneten beide Partner einen Vertrag hierzu. Zum Kaufpreis äußerten sich die Beteiligten nicht. Mit der Übernahme des 40%-Anteils werden die Amberger Alleineigentümer des Gemeinschaftsunternehmens in Jiangyin in der Provinz Jiangsu. Die Unternehmensführung möchte am überproportional steigenden Nutzfahrzeugmarkt partizipieren und sieht eine steigende Nachfrage nach technologisch anspruchsvollen Sitzen. „Als Alleineigentümer können wir nun schneller und flexibler auf Markt- und Kundenchancen reagieren“, begründet Vorstandsvorsitzender Hartmut Müller den Schritt. Mit mehr als einer Million neuer Fahrzeuge pro Jahr ist China der mit Abstand größte Markt für schwere Lkw weltweit. Seit 2013 werden bei Grammer Seating gefederte Lkw-Sitze produziert. Mit über 10.000 Mitarbeitern ist die Grammer AG in 20 Ländern vertreten. Das im SDAX notierte Unternehmen weist eine Marktkapitalisierung von 389 Mio. EUR auf.

Lei Shing Hong erwirbt Mercedes-Häuser

Der Hongkonger Mischkonzern Lei Shing Hong erwirbt von der Daimler AG drei Mercedes-Benz-Niederlassungen in Thüringen. Der im Dezember vereinbarte Verkauf der Daimler-Tochter Russ & Janot mit ihren Häusern in Erfurt, Weimar und Arnstadt soll im zweiten Quartal dieses Jahres abgeschlossen werden. Lei Shing Hong ist Daimlers weltweit größter unabhängiger Vertriebspartner mit Häusern und Vertriebsstrukturen in China, Südkorea, Vietnam, Malaysia und Taiwan. Das bis 2008 an der Börse Hongkong notierte Unternehmen prüft derzeit den Kauf der restlichen 15 ostdeutschen Mercedes-Benz-Niederlassungen. Der Stuttgarter Autokonzern beabsichtigt, die Zahl seiner knapp 160 deutschen Niederlassungen und angeschlossenen Werkstätten deutlich zu reduzieren. 2014 verzeichnete Mercedes-Benz einen neuen Absatzrekordmit 1,65 Mio. weltweit verkauften Fahrzeugen (+12,9%). Bei der Transaktion wurde Lei Shing Hong durch Allen & Overy beraten. Zum Kaufpreis machten die beteiligten Unternehmen keine Angaben.

Lei Shing Hong erwirbt Mercedes-Häuser

Der Hongkonger Mischkonzern Lei Shing Hong erwirbt von der Daimler AG drei Mercedes-Benz-Niederlassungen in Thüringen. Der im Dezember vereinbarte Verkauf der Daimler-Tochter Russ & Janot mit ihren Häusern in Erfurt, Weimar und Arnstadt soll im zweiten Quartal dieses Jahres abgeschlossen werden. Lei Shing Hong ist Daimlers weltweit größter unabhängiger Vertriebspartner mit Häusern und Vertriebsstrukturen in China, Südkorea, Vietnam, Malaysia und Taiwan. Das bis 2008 an der Börse Hongkong notierte Unternehmen prüft derzeit den Kauf der restlichen 15 ostdeutschen Mercedes-Benz-Niederlassungen. Der Stuttgarter Autokonzern beabsichtigt, die Zahl seiner knapp 160 deutschen Niederlassungen und angeschlossenen Werkstätten deutlich zu reduzieren. 2014 verzeichnete Mercedes-Benz einen neuen Absatzrekordmit 1,65 Mio. weltweit verkauften Fahrzeugen (+12,9%). Bei der Transaktion wurde Lei Shing Hong durch Allen & Overy beraten. Zum Kaufpreis machten die beteiligten Unternehmen keine Angaben.

China Fire Safety steigt bei Ziegler ein

Die China Fire Safety Enterprise Group wird von China International Marine Containers (CIMC) 40% an der Albert Ziegler GmbH erwerben. CIMC wird damit künftig 60% an dem deutschen Feuerwehrausrüster halten. Außerdem darf China Fire Safety Markenrechte und das technische Know-how von Ziegler nutzen. 2013 hatte CIMC Ziegler übernommen, nachdem das Unternehmen 2011 in die Insolvenz gegangen war. Das 1891 gegründete Traditionsunternehmen stellt neben Feuerwehrautos auch Schläuche, Pumpen und Schutzbekleidung für die Feuerbekämpfung her.

Gesundheit – Chinas heißer Wachstumsmarkt

Chinas rasant wachsender Gesundheitsmarkt lockt mit großen Chancen für deutsche Unternehmen. Doch das Pflaster dort ist heiß, es lauern einige Stolpersteine. Im Zuge einer neuen Aufbruchsstimmung sind M&A-Deals mittlerweile an der Tagesordnung. Auch deutsche Anbieter beteiligen sich. VON MARK FEHR

Bei seinem Deutschlandbesuch im November vergangenen Jahres machte Hao Zhushan auch Station bei einigen deutschen Pharmaunternehmen. Der Vize-Bürgermeister von Shijiazhuang, Hauptstadt der Peking umgebenden Provinz Hebei, will Kontakte in Deutschland knüpfen, um hier Investoren für das im Aufbau befindliche Life-Sciences-Cluster seiner Stadt zu werben. Seit der Ausbau und die Modernisierung des Gesundheitswesens in den Wirtschaftsplänen der Zentralregierung ganz oben stehen, hat eine rege Investitionstätigkeit in diesem Sektor auch auf Ebene der Provinzen und Städte eingesetzt. In China tummeln sich schon zahlreiche lokale Hersteller von Medikamenten und Medizintechnik, doch eines ist klar: Ohne Know-how und Investitionen aus dem Ausland wird es das Land nicht schaffen, seinen rasant wachsenden Bedarf an modernen Gesundheitsleistungen zu befriedigen. Kein Wunder, dass selbst Kommunalpolitiker wie Hao sich in der deutschen Pharmabranche auf die Suche nach Investoren begeben.

Deutsche Konzerne greifen zu

Einige sind dem Lockruf des chinesischen Marktes schon gefolgt. So schloss der Leverkusener DAX-Konzern Bayer im November 2014 die Übernahme der chinesischen Dihon Pharmaceutical Group ab und hat sich damit für umgerechnet etwa 460 Mio. EUR Kaufpreis eine starke Stellung im Bereich rezeptfreier Medikamente gesichert. Diese werden ohne Verschreibung direkt „over the counter“ (OTC), also über den Ladentisch, verkauft. Dihon macht 123 Mio. EUR Jahresumsatz, beschäftigt 2.400 Mitarbeiter und ist Spezialist für Produkte der traditionellen chinesischen Medizin, eingesetzt etwa für die Frauenheilkunde oder gegen Hautkrankheiten.

Bayer folgt mit seinem Dihon-Deal einem Trend: „Auf dem chinesischen Pharmamarkt finden zahlreiche Übernahmen statt“, beobachtet Vir Lakshman, Partner bei der Wirtschaftsprüfungsgesellschaft KPMG am Standort Düsseldorf und Leiter des Geschäftsbereichs Chemie und Pharma (Head of Chemicals & Pharmaceuticals). Die meisten Transaktionen liefen dabei allerdings zwischen einheimischen Unternehmen ab. Ausländische Investoren kommen laut Lakshman immerhin bei etwa 5% bis 10% der jährlich zwischen 50 und 100 M&A-Deals im chinesischen Life-Sciences-Sektor zum Zug. „Ich gehe davon aus, dass westliche Pharma- und Medizintechnikfirmen bald deutlich öfter als Käufer auftreten, um die großen Chancen auf dem chinesischen Markt wahrzunehmen“, sagt Lakshman.

Bereits im Februar des vergangenen Jahres weitete ein anderes DAX-Unternehmen, der Gesundheitskonzern Fresenius aus Bad Homburg im Taunus, sein Chinageschäft durch eine Beteiligung aus. Für etwa 2 Mio. EUR erwarb Fresenius einen knapp 17-prozentigen Anteil an der chinesischen AVIC Pharmaceutical Group. Die Chinesen sind Spezialisten für die Herstellung von Sojaöl und forschen hierzu intensiv, da das pflanzliche Produkt ein wichtiger Zusatzstoff für viele Medikamente auf dem heimischen Markt ist. Das Pharmaunternehmen ist Teil der weit diversifizierten AVIC-Gruppe, die unter anderem im Automotive- und Rüstungsgeschäft tätig ist.

Wachstumsmarkt Gesundheit

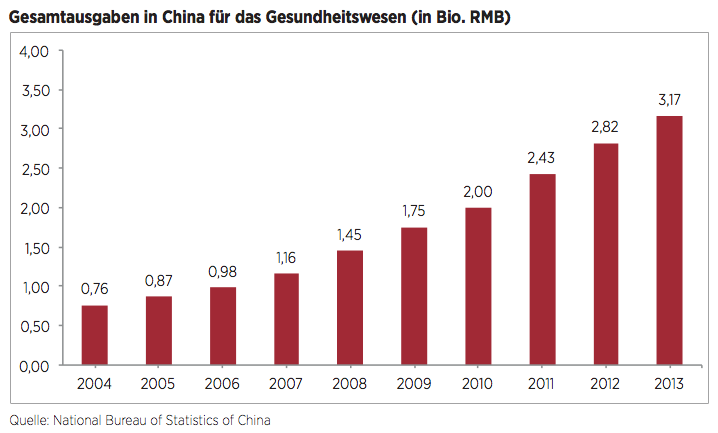

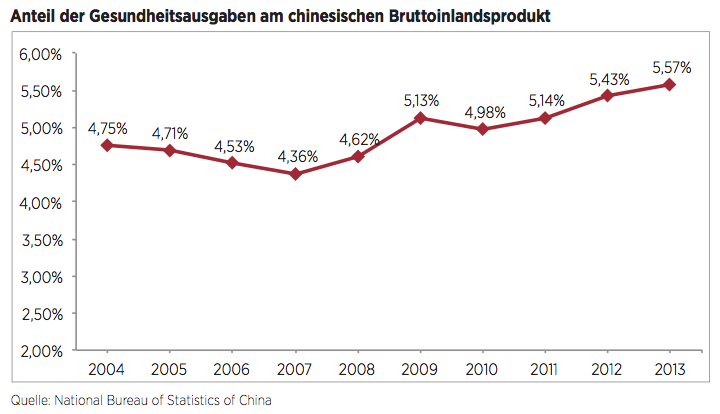

Während Chinas gigantische Volkswirtschaft nach ihrem außerordentlichen Boom der vergangenen Jahre ein paar Gänge zurückschaltet und eher moderate Wachstumsraten schreibt, startet der chinesische Gesundheitsmarkt beflügelt von den Wirtschaftsreformen erst jetzt so richtig durch. Nach den Planungen der chinesischen Regierung sollen sich die Gesundheitsausgaben von 2,8 Bio. RMB (370 Mrd. EUR) im Jahr 2012 bis 2020 auf 8,0 Bio. RMB (1,1 Bio. EUR) fast verdreifachen. Ihr Anteil am Bruttoinlandsprodukt soll bis dahin von 5,4% auf 7,0% steigen. Auch hat Peking dafür gesorgt, dass fast allen Bürgern des Landes eine rudimentäre Krankenversicherung zur Verfügung steht. Dadurch ist sichergestellt, dass die Nachfrage von Patienten nach Medikamenten und Gesundheitsleistungen auch bezahlt und am Markt wirksam werden kann. Was aber noch viel stärker ins Gewicht fällt, sind die Wohlstandsgewinne, die Millionen Chinesen von der Armut in die Mittelschicht katapultiert haben. Die zu bescheidenem Reichtum gekommenen Städter können sich mit ihrem Ersparten auch privat gegen Krankheit absichern und teurere Gesundheitsversorgung leisten, als die obligatorische staatliche Absicherung garantiert. Zudem dreht sich auch in China wie in vielen westlichen Industrienationen die Alterspyramide auf den Kopf. Das mag ein Problem sein für die nach Fachkräften lechzende Industrie. Für Anbieter von Medizin und anderen Gesundheitsleistungen sind das aber verlockende Perspektiven, was die Nachfrage nach ihren Produkten betrifft.

Chancen für ausländische Anbieter „Immer mehr ausländische Unternehmen werden auf Chinas Gesundheitsmarkt Fuß fassen, weil die heimischen Anbieter den wachsenden Bedarf an Medikamenten und Dienstleistungen derzeit noch nicht allein decken können“, erwartet Dr. Dr. Boris Schilmar, Partner im Münchner Büro der internationalen Wirtschaftskanzlei Simmons & Simmons. Der promovierte Jurist und Historiker hat als M&A-Experte bei zahlreichen deutsch-chinesischen Transaktionen beraten und sieht für strategische Pharma-Investoren genau jetzt den richtigen Zeitpunkt gekommen. Allerdings muss China den Markt noch weiter öffnen als bisher. Die Zulassung von Produkten ausländischer Hersteller dauert lang, während breite Kontrollen bereits auf dem Markt befindlicher Produkte nicht immer gewährleistet sind. Daher können einheimische Hersteller mit Qualitätsdumping den fairen Wettbewerb unterlaufen.

Die chinesische Regierung zeigt indes großes Interesse an deutscher Expertise im medizinischen Bereich. So wurde im Oktober 2014 im Rahmen der deutsch-chinesischen Regierungskonsultationen ein gemeinsamer Aktionsplan zur Zusammenarbeit im Gesundheitssektor verabschiedet. Dort sind als Schwerpunktfelder unter anderem Krankenhausmanagement, Notfallmedizin, Krankheits- und Hygienefragen, Traditionelle Chinesische Medizin und das Gesundheitsmanagement aufgeführt. Das Thema ist aber nicht nur bei der Zentralregierung weit oben angesiedelt, sondern auch in den Provinzen und Kommunen abseits der Megacitys wie Beijing und Shanghai, wie der Deutschlandbesuch eines Vize-Bürgermeisters wie Hao zeigt. Der Gesundheitsmarkt in China ist neben den großen Spielern derzeit noch in zahllose lokale Anbieter zersplittert. „Doch eine tiefgreifende Konsolidierung des chinesischen Pharmamarkts steht unmittelbar bevor“, sagt M&A-Berater Schilmar.

Deutsche Marken ziehen

Der Markteintritt in China dürfte sich für die meisten deutschen Unternehmen über den Kauf eines auf dem dortigen Markt bereits fest etablierten heimischen Spielers wesentlich einfacher gestalten als auf eigene Faust. „Gerade der Vertrieb von Medizinprodukten ist in China für Newcomer sehr undurchsichtig“, erklärt Lakshman von KPMG, „weil die Waren auf dem Weg vom Hersteller zum Endkunden durch mehrere Schichten von Zwischenhändlern, Krankenhäusern und Ärzten gehen.“ Mit einem lokalen Partner sei es wesentlich einfacher, einen Fuß auf den Boden zu bekommen. Mit seinen zahllosen kleinen und lokalen Spielern bietet der chinesische Pharmamarkt interessante Möglichkeiten auch für Übernahmen durch deutsche Mittelständler. Die haben gute Karten im Vergleich zu Konkurrenten aus anderen Ländern, denn das Ansehen deutscher Hersteller bei chinesischen Patienten und Ärzten ist hoch. Das Siegel „Made in Germany“ hebt das Image von Medizinprodukten in den Augen der chinesischen Konsumenten vergleichbar mit dem Nimbus deutscher Automarken auf dem chinesischen Fahrzeugmarkt. Ausnahme ist allerdings das Feld der traditionellen chinesischen Medizin, auf dem ausländische Anbieter naturgemäß keinen Vertrauensvorschuss genießen. Bayer hat daher bei der Übernahme von Dihon ganz bewusst auf das Image der bereits etablierten TCM-Marken des Targets gesetzt.

Traditioneller und moderner Wettbewerb „Traditionelle chinesische Medizin spielt noch eine große Rolle, der Trend geht aber immer weiter in Richtung faktenbasierter westlicher Medizin“, beobachtet Dr. Dr. Kai Deusch, CEO der Riemser Pharma GmbH. Das international tätige Unternehmen vermarktet weltweit unter anderem Medikamente für komplexe Erkrankungen, die beispielsweise für die Vorbereitung von Patienten auf Stammzelltransplantationen eingesetzt werden. Derchinesische Markt spielt für das Spezial-pharma-Unternehmen mit Standorten in Greifswald, Berlin und Paris gegenwärtig wirtschaftlich noch eine geringe Rolle. Das liegt daran, dass die Behandlungsindikationen, bei denen die Riemser-Produkte eingesetzt werden, eher selten sind und daher selbst in China nicht breit zum Einsatz kommen. „Mit wachsendem Wohlstand und zunehmender Akzeptanz der westlichen Medizin ist Riemser allerdings zuversichtlich, auch dort kräftig zu wachsen“, so Deusch. „Momentan herrscht Aufbruchsstimmung bei heimischen und ausländischen Pharmaherstellern und -investoren hinsichtlich des chinesischen Marktes“, beobachtet der habilitierte Immunologe und ehemalige Unternehmensberater. Derzeit seien westliche Pharmainvestoren mit ihrem Know-how in China hochwillkommen. Allerdings müsse man sich fragen, ob das auch so bleibe, wenn chinesische Anbieter irgendwann aufgeholt hätten und vergleichbare Qualität bieten können.

Stolpersteine auf dem Weg

Das Beispiel selten eingesetzter und hochwertiger Medikamente wie bei Riemser zeigt, dass an vielen Stellen immer noch eine Zwei-Klassen-Medizin herrscht. Hersteller, die ihre Produkte an eine breite Abnehmerschaft verkaufen wollen, müssen für eine Durchdringung des chinesischen Markts wohl ihre Preise reduzieren. Trotz großer Fortschritte bei der Krankenversicherung leisten Patienten in China für hochwertige Medikamente ausländischer Hersteller immer noch hohe private Zuzahlungen. Kampfpreise verbieten sich aber faktisch, weil chinesische Konkurrenten dann sofort Dumpingbeschwerden bei ihren Behörden einreichen. Davor kann die enge Kooperation mit einem lokalen Partner schützen.

Das größte Problem für Newcomer auf dem wachsenden chinesischen Pharmamarkt ist daher nicht die Nachfrage nach ihren Produkten, sondern die Compliance. Im Vertrieb haben sich zwischen chinesischen Produzenten und Abnehmern über die Jahre intransparente Praktiken entwickelt, bei denen Ärzte oder Krankenhäuser verdeckte Courtagen kassieren, wenn sie Medikamente eines bestimmten Herstellers verschreiben oder einsetzen. Wer diese Praktiken imitieren will, um seinen Marktanteil zu steigern, muss auf der Hut sein. Denn neuerdings gehen chinesische Behörden rabiat insbesondere gegen ausländische Unternehmen vor, bei denen sie Korruption oder andere Rechtsverstöße vermuten. Die Pharma- und die Medizintechnikbranche sind davon besonders betroffen. Diese Erfahrung musste der britische Pharmahersteller GlaxoSmithKline (GSK) machen, der im Herbst vergangenen Jahres zu umgerechnet etwa 380 Mio. EUR Geldbuße verdonnert wurde, weil er chinesische Ärzte für die Verschreibung von GSK-Medikamenten bestochen haben soll. Darüber hinaus wurden hochrangige GSK-Manager zu Haftstrafen verurteilt und chinesische Mitarbeiter des Unternehmens propagandawirksam den Medien vorgeführt. Neben dem finanziellen Schaden dürfte der Imageverlust für GSK beträchtlich gewesen sein.

Fazit

Die wirtschaftliche Kraft und die soziale Struktur Chinas erreichen ein neues Reifestadium. Steigender Wohlstand, demografische Trends und breitere Versicherungsleistungen zeigen sich als Treiber des chinesischen Gesundheitsmarktes. Hier bieten sich in den kommenden Jahren enorme Chancen für deutsche Anbieter. Dennoch gilt es, auf eine Reihe von Eigenheiten und Risiken zu achten. Kooperationen mit chinesischen Partnern, darüber hinaus vor allem aber auch Beteiligungen und Übernahmen sind Erfolg versprechende Strategien für den Eintritt und die Erschließung des Marktes.

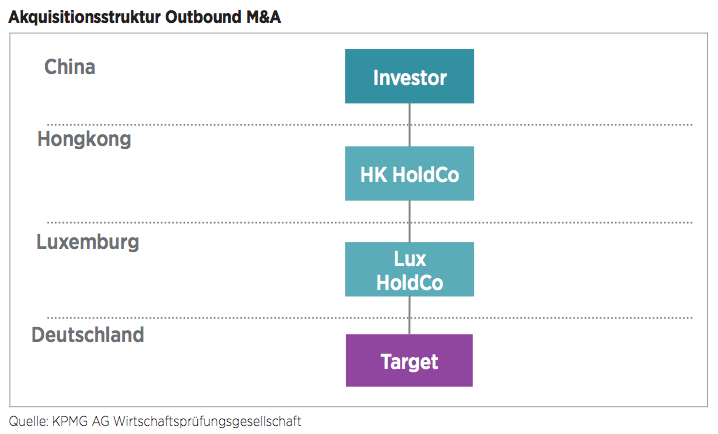

Die Qual der Wahl: Die „richtige“ Akquisitionsstruktur

Wie bei jeder Akquisition spielt auch bei Investitionen chinesischer Unternehmen in Deutschland eine steuerlich effiziente Akquisitionsstruktur eine entscheidende Rolle, um einen attraktiven Return on Investment nach Steuern erwirtschaften zu können. VON DR. HOLGER LAMPE UND PHILIPP REER

Bei der Wahl der Akquisitionsstruktur gilt es neben den steuerlichen Rahmenbedingungen auch die praktischen Auswirkungen auf die Führung des Geschäfts zu beachten. Nicht selten sieht man in der Praxis Akquisitionsstrukturen, die zwar „auf dem Papier“ steuerlich effizient sind, aber nicht oder nur unzureichend gelebt werden, sodass die angestrebten steuerlichen Vorteile häufig nicht eintreten. Diese Erkenntnis stellt sich jedoch regelmäßig erst mit Zeitverzögerung ein, z.B. im Rahmen einer Betriebsprüfung mehrere Jahre nach der Akquisition.

Steuerlich effiziente Holdingstruktur

Bei der Planung einer steuerlich effizienten Holdingstruktur spielen die folgenden Überlegungen eine zentrale Rolle:

Wenn eine deutsche Kapitalgesellschaft (im Regelfall eine GmbH oder AG) eine Dividende an ihren ausländischen Gesellschafter zahlt, fällt grundsätzlich Quellensteuer in Höhe von 26,375% an. Eine Reduktion der Quellensteuer – im besten Fall auf 0% – ist möglich, wenn der ausländische Gesellschafter in einem Staat ansässig ist, mit dem Deutschland ein Doppelbesteuerungsabkommen (DBA) abgeschlossen hat, das eine reduzierte Quellensteuer vorsieht. Alternativ kann die Quellensteuer auf 0% reduziert werden, wenn der ausländische Gesellschafter in den Anwendungsbereich der EU-Mutter-Tochter-Richtlinie fällt, wie z.B. Holdinggesellschaften in Luxemburg oder den Niederlanden. Die Reduktion der Quellensteuer ist jedoch an strenge Voraussetzungen geknüpft. So verlangt § 50d Abs. 3 EStG, dass die Holdinggesellschaft über ausreichend wirtschaftliche Substanz verfügt, was regelmäßig eine eigene operative Tätigkeit (reine Holdingtätigkeit genügt hier nicht), eigenes Personal und ein eigenes Büro voraussetzt.

Neben der laufenden Besteuerung sollte bei der Planung der Akquisition auch die Besteuerung eines möglichen Exits berücksichtigt werden. Obwohl grundsätzlich nur 5% eines Gewinns aus der Veräußerung einer Kapitalgesellschaftsbeteiligung nach deutschem Steuerrecht steuerpflichtig sind, kann die Effektivsteuerbelastung von etwa 1,5% im Einzelfall signifikant sein, sodass eine sorgfältige Steuerplanung empfehlenswert ist.

Sowohl der Erwerb eines deutschen Unternehmens als auch der spätere Verkauf können Grunderwerbsteuer auslösen, wenn die Gesellschaft über in Deutschland belegenes Grundvermögen verfügt. Durch die deutliche Anhebung der Steuersätze in den letzten Jahren, die zurzeit je nach Bundesland zwischen 3,5% und 6,5% liegen, hat sich die Grunderwerbsteuer zu einer signifikanten „Transaktionssteuer“ entwickelt. Abhängig vom Einzelfall kann es möglich sein, den Anfall von Grunderwerbsteuer durch entsprechende Strukturierung der Akquisition zu vermeiden.

Schließlich sollten bei der Strukturierung der Akquisition auch die steuerlichen Auswirkungen in China berücksichtigt werden. Dies gilt vor allem für die Besteuerung von Dividendeneinkünften bei einer späteren Repatriierung der Gewinne von Deutschland nach China. Dividenden sind in China grundsätzlich voll steuerpflichtig, ausländische Ertrag- und Quellensteuern können jedoch auf die chinesische Körperschaftsteuer angerechnet werden. Eine Anrechnung ist jedoch nur für Dividenden möglich, die von Gesellschaften ausgeschüttet werden, die sich innerhalb von drei Beteiligungsebenen unterhalb von China befinden.

Typische Akquisitionsstrukturen

Vor diesem Hintergrund trifft man in der Praxis typischerweise die folgenden Holdingstrukturen chinesischer Investoren an:

In steuerlicher Hinsicht ist eine Direktinvestition von Hongkong nach Deutschland prinzipiell nicht empfehlenswert.

Direktinvestment aus China

Viele chinesische Investoren wählen ein Direktinvestment aus China heraus, da es sich um die einfachste Struktur handelt. Dividenden einer deutschen Kapitalgesellschaft unterliegen einer Quellensteuer in Höhe von 10% auf Basis des DBA Deutschland-China, die zukünftig (voraussichtlich ab 2016) aufgrund der Änderung des DBA auf 5% sinken wird.

Akquisition über eine Zwischenholding in Hongkong

Häufig aus außersteuerlichen Gründen (z.B. regulatorische Gesichtspunkte oder Aspekte der Finanzierung) bevorzugen viele chinesische Investoren die Zwischenschaltung einer Holdinggesellschaft in Hongkong. In steuerlicher Hinsicht ist eine Direktinvestition von Hongkong nach Deutschland prinzipiell nicht empfehlenswert, da kein DBA zwischen Deutschland und Hongkong besteht. Somit unterliegen Dividenden aus Deutschland grundsätzlich der vollen Quellensteuer in Höhe von 26,375% (eine Reduktion auf 15,825% ist unter engen Voraussetzungen möglich) und Veräußerungsgewinne sind grundsätzlich zu 5% steuerpflichtig.

Akquisition über eine europäische Zwischenholding

Da eine Direktinvestition aus Hongkong steuerlich nachteilig ist, sieht man in der Praxis daher häufig einen dreistufigen Beteiligungsaufbau. Dieser zielt darauf ab, eine Reduktion der Quellensteuern auf Dividenden auf 0% zu erreichen sowie einen flexiblen Exit und eine steuerlich effiziente Reinvestition der in Deutschland erzielten Gewinne zu ermöglichen (siehe Schaubild).

Typische Holdingstandorte sind Luxemburg und die Niederlande, die beide über vorteilhafte DBA mit Hongkong verfügen. Vereinzelt findet man auch Strukturen über Belgien oder die Schweiz.

Welcher Holdingstandort sinnvoll ist, hängt neben den steuerlichen Implikationen auch davon ab, ob die Struktur so „gelebt“ werden kann, dass die oben beschriebenen Substanzanforderungen des § 50d Abs. 3 EStG erfüllt werden können. Da eine Akquisition in Deutschland für die meisten chinesischen Unternehmen ihr erstes Investment in Deutschland und häufig in Europa ist, ist es empfehlenswert, schon im Vorfeld zu überlegen, welche Aktivitäten durch die Holding zukünftig ausgeübt werden könnten. Dies wird häufig erfordern, das Management des Targets frühzeitig einzubinden. So kann z.B. eine Holdinggesellschaft in Luxemburg auf praktische Schwierigkeiten stoßen, wenn das Target in Bayern ansässig ist und Mitarbeiter des Targets Funktionen in Luxemburg übernehmen sollen. Anders kann es dagegen aussehen, wenn sich das Target im grenznahen Bereich zu Luxemburg oder den Niederlanden befindet.

Im Ergebnis sollte daher immer die mögliche Steuerersparnis gegen die Kosten für den Unterhalt der Holdingstruktur (z.B. Gehälter, Miete etc.) sowie die erhöhte Komplexität der Unternehmenssteuerung abgewogen werden. Ebenfalls sollte berücksichtigt werden, dass Holdingstrukturen vor dem Hintergrund der Diskussionen auf OECD-Ebene zum Thema Base Erosion and Profit Shifting (BEPS) zukünftig noch mehr im Fokus stehen werden.

Im Ergebnis sollte daher immer die mögliche Steuerersparnis gegen die Kosten für den Unterhalt der Holdingstruktur (z.B. Gehälter, Miete etc.) sowie die erhöhte Komplexität der Unternehmenssteuerung abgewogen werden. Ebenfalls sollte berücksichtigt werden, dass Holdingstrukturen vor dem Hintergrund der Diskussionen auf OECD-Ebene zum Thema Base Erosion and Profit Shifting (BEPS) zukünftig noch mehr im Fokus stehen werden.

FAZIT

Bei der Auswahl der richtigen Akquisitionsstruktur gilt es für den Investor, eine optimale Balance zwischen steuerlichen Vorteilen sowie Implementierungs- und Unterhaltungskosten zu finden. Hierbei kommt es entscheidend auf die strategischen Ziele des Investors und die Profitabilität des Targets an.

„Wir haben bereits ansehnliche Synergieeffekte erzielt“

2012 kaufte das chinesische Privatunternehmen Sany mit dem Betonpumpenhersteller Putzmeister einen Hidden Champion unter den deutschen Mittelständlern auf. Mittler- weile gilt dies als eine Transaktion mit Vorbildcharakter. Wie die Integration aus Sicht von Sany gelang, schildert Dr. Jiang Xiangyang. INTERVIEW STEFAN GÄTZNER

Unternehmeredition: Herr Dr. Jiang, sicher mussten Sie nach der Übernahme einige Widerstände und Vorurteile bei der deutschen Belegschaft und anderen Stakeholdern überwinden. Wie ist Ihnen das gelungen?

Dr. Jiang: Während des Integrationsprozesses von Putzmeister als einem Teil von Sany Heavy Industry haben wir die Bedenken und Interessen aller Stakeholder umfassend in unsere Überlegungen einbezogen. Putzmeister wurde als eigenständiges Unternehmen vom lokalen Management weiter betrieben und zudem als verantwortliche Abteilung bei Sany Heavy Industry für das weltweite Geschäft mit Betonausrüstungen bestimmt. Dies sicherte und stärkte die Bindung aller Stakeholder zum Unternehmen. Ein stabileres und stärkeres Unternehmen Putzmeister war für Kunden, Händler sowie Zulieferer und Mitarbeiter nur von Vorteil. Nach drei Jahren praktischer Erfahrung sieht auch jeder, dass als ein Teil von Sany sich das Geschäft von Putzmeister tatsächlich weiterentwickelt und verbessert hat. Von den vielen Sorgen hat sich keine bewahrheitet. Die Mitarbeiter sehen auch die Unterstützung und den guten Willen bei Sany, für eine nachhaltige Entwicklung von Putzmeister zu sorgen. Sie identifizieren sich damit, ein Teil von Sany zu sein.

Der Staatskonzern Zoomlion war seinerzeit auch an einer Übernahme von Putzmeister interessiert. War Sany also Privatunternehmen bei dem Genehmigungsverfahren auf chinesischer Seite demgegenüber im Nachteil?

Als Privatunternehmen begann als erstes Sany mit Putzmeister die Möglichkeiten einer Übernahme zu erörtern und erhielt auch von Anfang an einen hohen Grad an Zustimmung durch das Management und Herrn Schlecht, den Gründer von Putzmeister. Sany war das einzige chinesische Unternehmen, mit dem substanzielle Verhandlungen geführt wurden. Nachdem wir zügig mit dem Besitzer eine Einigung zur Übernahme erzielt hatten, unterstützten uns die Regulierungsbehörden in China in großzügiger Weise. Wir erhielten sehr schnell die Genehmigungen der zuständigen Regierungsstellen für die Übernahme. Wir sind sehr dankbar für die Unterstützung der Behörden.

Wie würden Sie Ihre Erfahrungen in der Zusammenarbeit zwischen dem Mutterkonzern und Putzmeister in den vergangenen rund drei Jahren beschreiben?

Putzmeister ist ein eigenständiges Tochterunternehmen, das der Weisung durch den Vorstand des Mutterkonzerns untersteht. Im Vergleich zu anderen Sany-Töchtern verfügt Putzmeister über noch mehr Unabhängigkeit. Das Management von Putzmeister identifiziert sich auch sehr gut mit der strategischen Positionierung und Zielsetzung, die Sany Putzmeister zuweist. Der Vorstand des Konzerns und das Managementteam der Tochter sowie alle betreffenden Geschäftsbereiche von Sany und von Putzmeister stehen in direktem Kontakt miteinander. Die Beziehungen sind harmonisch und die Zusammenarbeit verläuft im Großen und Ganzen sehr gut.

Bis zu welchem Grad steuert Sany die Geschäftsaktivitäten von Putzmeister?

Die Steuerung von Putzmeister durch den Sany-Konzern erfolgt auf folgende Weise: Der Konzernvorstand, die Bereichsvorstände und das Management von Putzmeister kommunizieren regelmäßig und bei gegebenem Anlass auch außerhalb des Turnus zur strategischen Entwicklung, zu betriebswirtschaftlichen Zielen und wichtigen Investitionsentscheidungen und tauschen sich hierüber aus. Außerdem entsendet der Sany-Konzern Mitarbeiter in den Aufsichtsrat und vermittelt über den Aufsichtsrat seine Vorgaben für die Arbeit von Putzmeister. Die Finanzabteilung des Konzerns tauscht sich turnusmäßig mit den Mitarbeitern der Buchhaltung von Putzmeister aus. Des Weiteren herrscht ein regelmäßiger Austausch auf dem Gebiet von Forschung und Entwicklung, Fertigung, Qualitätsmanagement und im kaufmännischen Bereich. Für den laufenden Betrieb des Unternehmens trägt das Managementteam von Putzmeister die Verantwortung.

Wir erhielten sehr schnell die Genehmigungen der zuständigen Regierungsstellen für die Übernahme.

Findet ein Austausch von Know-how statt?

Zwischen dem Sany-Konzern und Putzmeister gibt es einen vielfältigen Austausch zu Betriebsführung und Management. Als eine Technologiefirma mit über fünfzigjähriger Geschichte, die ihren Standort im Industrieland Deutschland hat und über eine reiche Erfahrung im internationalen Geschäft verfügt, ist Putzmeister für die Entwicklung von Sany insbesondere im Bereich der Internationalisierung von hohem Wert. Wir haben bereits ansehnliche Synergieeffekte erzielt und das erreichbare Potenzial für die Zukunft geht noch weit darüber hinaus. Je besser Sany die deutsche Vorgehensweise versteht und sich darauf einstellt – und umgekehrt Putzmeister die chinesische –, umso mehr werden sich Synthesen und Synergieeffekte ergeben.

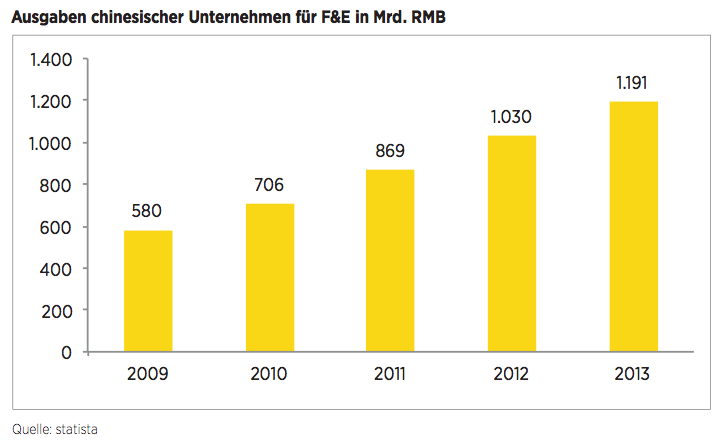

Sany investiert sehr stark in F&E. Welche F&E-Aktivitäten gibt es hier in Europa und besteht hier auch eine Zusammenarbeit mit Putzmeister?

Zusätzlich zu den Aktivitäten bei Putzmeister betreibt die Sany-Unternehmensgruppe bei der Sany Germany GmbH im nordrhein-westfälischen Bedburg neben der Produktion auch Forschungs- und Entwicklungsarbeit im Bereich mobiler Hafenmaschinen. Wir erzielen dort gegenwärtig sehr gute Ergebnisse, die Produkte erfahren von Kunden aus Europa und anderen Gebieten Anerkennung und Wertschätzung.

Welche Rolle spielt Putzmeister innerhalb der Konzernstrategie von Sany?

Außer als Geschäftseinheit fungiert Putzmeister innerhalb des Sany-Konzerns als Fenster zur Internationalisierung. Das Unternehmen ist auch ein wichtiger Stützpunkt und Plattform für die künftige technische Zusammenarbeit in Europa und das internationale Geschäft.

Welche weiteren Akquisitionen und Beteiligungen in Deutschland und Europa plant Sany derzeit?

Wenn es ein passendes Target gibt, schließt der Sany-Konzern in Abhängigkeit von der zukünftigen Entwicklungsrichtung und Strategie nicht aus, in Deutschland oder anderen europäischen Ländern weitere Unternehmen zu übernehmen oder auf andere Weise mit europäischen Unternehmen eine langfristige Zusammenarbeit einzugehen. Herr Dr. Jiang, wir danken Ihnen für das Interview.

Dr. Jiang Xiangyang ist stellvertretender Geschäftsführer von Sany Heavy Industry und gleichzeitig Chief Liaison Officer des Konzerns bei Putzmeister. Das von Liang Wengen 1989 gegründete Unternehmen ist als Baumaschinenhersteller weltweit aktiv. 2013 erzielte der Konzern aus Hunan einen Umsatz von über 37 Mrd. RMB (4,5 Mrd. EUR). 2012 übernahm Sany den Betonpumpenhersteller Putzmeister für rund 500 Mio. EUR. Der 1958 von Karl Schlecht gegründete Technologieführer aus Aichtal war durch den Ausbruch der Immobilienkrise im Jahr 2007 schwer angeschlagen. Nach der Übernahme durch Sany stabilisierte sich das Geschäft der Schwaben wieder. 2013 lag der Umsatz der Putzmeister-Gruppe bei 627 Mio. EUR. www.sanygroup.com www.putzmeister.de

Transaktion mit Präzision

Wie professionell chinesische Privatunternehmen mittlerweile bei Cross-Border-Transaktionen agieren, zeigt die Übernahme von Schumag durch Meibah International. Für den Aachener Präzisionsteilehersteller eröffnen sich damit neue Perspektiven. VON NORBERT HOFMANN

Umweltfreundliches Fahren ist in China ein großes Thema. Seit dem Juli 2013 etwa müssen mit Dieselmotoren betriebene neue LKW schärfere Emissionsnormen erfüllen. Damit wächst auch die Nachfrage nach Common Rail Diesel-Einspritzsystemen, wie sie das Unternehmen Hangzhou Meibah Precision Machinery fertigt. Und weil Meibah sein Leistungsspektrum durch den Einstieg beim Automobilzulieferer Schumag AG in Aachen nun noch einmal erweitert hat, kann dieses Potenzial sogar noch besser ausgeschöpft werden. Gleichzeitig winken auch dem deutschen Unternehmen neue Zukunftsperspektiven. „Wir verfügen über ein ausgeprägtes Know-how bei der Herstellung von Präzisionsteilen für Diesel-Einspritzsysteme, für die wir den Markt in China jetzt noch besser erschließen können“, sagt Dr. Johannes Ohlinger, Vorstand der Schumag AG.

Marktchancen erkannt

Die Transaktion ist ein weiteres Beispiel für das beständige Interesse privater Firmen aus China am deutschen Mittelstand. „Mit dem Know-how deutscher Zulieferer vergrößern private chinesische Unternehmen ihre Chancen, lokale Marktpotenziale zu erschließen“, sagt Dr. Martin Grün, Geschäftsführer der auf M&A-Beratung spezialisierten Gruen Advisors GmbH und Financial Advisor der Meikai Gruppe bei der Schumag-Transaktion. Die in Tonglu nahe Shanghai ansässige Meibah gehört zur chinesischen Meikai Gruppe, deren Alleineigentümer und CEO der Unternehmer Miaocheng GUO ist. Der heute 70-jährige Selfmademan hatte in seiner Heimat frühzeitig die Marktchancen für Zulieferer der Autoindustrie erkannt und will nun mit dem Zukauf die Position seiner Firmengruppe weiter stärken.

Großaktionäre verabschieden sich

Die Gelegenheit zum Mehrheitserwerb an Schumag bot sich, weil sich mit den Hedgefonds Concordia und Cognis zwei Großaktionäre von ihren Bete ligungen trennen wollten. Die Fonds hatten einen tiefgreifenden Restrukturierungsprozess begleitet, nachdem das Unternehmen unter der Ägide eines griechischen Investors aus der ewinnspur geraten war. Vorstand Ohlinger, unter dessen Regie vor zwei Jahren die Sanierungsmaßnahmen eingeleitet wurden, sieht Schumag auf einem guten Weg. „In dem Ende September abgeschlossenen Geschäftsjahr 2013/2014 hat die Gesellschaft bei einem Umsatz von rund 50 Mio. Euro erstmals seit 2006 wieder ein positives Ergebnis vor Steuern erzielt“, sagt Ohlinger. Die Fonds, die keine zusätzlichen Mittel in die Weiterentwicklung des Unternehmens investieren wollten, hatten bereits Ende 2013 den Verkaufsprozess für ihre Anteile initiiert. Insgesamt gab es rund 40 Interessenten, von denen später zwei bis drei in die engere Auswahl kamen. „Meibah und ihr Eigentümer, Herr Miaocheng Guo, waren jedoch die einzigen, die sich intensiv mit dem Unternehmen und seiner Produktpalette auseinandergesetzt haben“, sagt Ohlinger.

Komplexe Verhandlungen

Ein ausführliches Informationsmemorandum sowie ein gut vorbereiteter Dataroom und schließlich persönliche Gespräche bildeten die Basis für die Verhandlungen. „Insgesamt war das schon deshalb ein sehr komplexer Prozess, weil wir mit mehreren Verkäufern verhandelt haben“, erläutert Grün. Auch die im Vorfeld deutsch-chinesischer Verträge notwendige rechtliche Abstimmung unter Einbeziehung mehrerer Berater der verschiedenen Parteien und nicht zuletzt der Zeitdruck erwiesen sich als Herausforderungen. „Im Vergleich zu Transaktionsprozessen unter Beteiligung von Staatsunternehmen können jedoch private Investoren aus China schnell Entscheidungen treffen – und das tun sie auch“, sagt Grün.

Rechtliche Herausforderungen

Mit Baker & McKenzie stand der Meikai Gruppe ein erfahrener rechtlicher Berater zur Seite, der seit 1974 über Büros in China verfügt und heute mit fast 300 Anwälten in Shanghai, Peking und Hongkong vor Ort vertreten ist. Ebenso arbeitet am China-Desk in Frankfurt ein Team, das mit chinesischem Recht sowie Sprache und Kultur des Landes vertraut ist. „Bei der Schumag-Transaktion standen wir unter anderem vor der Herausforderung, unserem Mandanten die Erwartungen der Verkäufer zu vermitteln und auf ein zügiges Prozedere mit Blick auf die einzuhaltenden Deadlines zu achten“, berichtet Dr. Christoph Wolf, Corporate-Partner von Baker & McKenzie. Ebenso musste verdeutlicht werden, was zur Erstellung und fristgemäßen Einreichung der Angebotsunterlagen bei der deutschen Aufsichtsbehörde BaFin erforderlich war. Die Sprache war dabei kein Problem, da das Meiste in Englisch festgehalten wurde. Ebenso wenig erwiesen sich kulturelle Unterschiede als Störfaktor. „Das war ein runder und glatter Prozess ohne unangenehme Überraschungen, auchweilunser Mandant die Erfordernisse gut verstanden und alle notwendigen Unterlagen zügig bereitgestellt hat“, sagt Wolf.

Weichen gestellt

Insgesamt erstreckte sich die Zeitspanne vom Beginn des Verkaufsprozesses bis zur Vertragsunterzeichnung im Juni 2014 über sechs Monate. Meibah zahlte rund 2,95 Mio. EUR für über 2 Mio. Aktien der Schumag AG. Die Tochter der Meikai Gruppe hält heute 54,58% der Aktien und der verbliebene weitere Großaktionär Peter Koschel 27%. Weitere 8% befinden sich in Händen der Belegschaft und der Rest in Streubesitz. Auf der Agenda steht nun eine entsprechende Beteiligung des neuen Mehrheitseigners im Aufsichtsrat. „Die Transaktion steht für eine der ersten Übernahmen einer deutschen börsennotierten Gesellschaft durch einen privaten chinesischen Investor“, betont Wolf. Das Ziel von Meibah ist es, Schumag in eine stabile Eigentümerstruktur zu überführen und auf nachhaltiges, profitables Wachstum auszurichten. Schumag soll dabei seine Wettbewerbsvorteile als deutscher führender Hersteller von hochpräzisionsgefertigten Komponenten für die Automobilindustrie und Medizintechnik weiter ausbauen. Gleichzeitig winken mit der starken Präsenz der Meikai Gruppe in China weitere Entwicklungsmöglichkeiten in den wachsenden asiatischen Märkten.

Ausblick

Schon jetzt scheint die Zusammenarbeit gut zu funktionieren. „Meibah ist ein strategischer Investor und Partner, der mit einem vom mittelständischen Charakter geprägten Unternehmen wie Schumag hervorragend zusammenarbeiten kann“, sagt Ohlinger. Die technische Abstimmung der Prototypen für den chinesischen Markt läuft bereits. Bis Mitte 2015 sind die ersten Anläufe der Serienproduktion geplant, die danach zügig ausgebaut werden soll. Bei den 510 Mitarbeitern in Deutschland – weitere 100 sind bei der Tochtergesellschaft in Rumänien beschäftigt – ist die Skepsis gegenüber dem neuen Mehrheitseigentümer in eine positive Wahrnehmung umgeschlagen. „Ich konnte deutlich machen, dass der Markt in China für die künftige Sicherheit ihrer Arbeitsplätze wichtiger ist als Europa“, sagt Ohlinger.

„Übernahmekandidaten muss man sich sehr genau ansehen“

Für das Netzwerk ihrer Mieter bündeln die German Centres in Beijing und Shanghai die Kräfte der deutschen Außenwirtschaftsförderung. Als Geschäftsführer des German Centre Shanghai mit zwei Jahrzehnten China-Erfahrung weiß Christian Sommer um die Herausforderungen, denen sich deutsche Unternehmen immer wieder stellen müssen. INTERVIEW STEFAN GÄTZNER

Unternehmeredition: Herr Sommer, das Wachstum in China hat sich deutlich abgekühlt, die Wirtschaft befindet sich in einer Übergangsphase von einem arbeitsintensiven zu einem kapital- und wissensintensiven Modell. Wie stellt sich für deutsche Unternehmen in China das aktuelle Investmentumfeld dar, besonders im Vergleich zu der Zeit vor fünf oder zehn Jahren?

Sommer: Das Investmentumfeld hat sich insofern geändert, als dass Versäumnisse im Vorfeld eines China-Engagements heutzutage geschäftlich mehr wehtun als noch vor zehn oder 15 Jahren. Das gilt sowohl für den Markteintritt, eine spätere Erweiterung oder Relocation innerhalb Chinas als auch für Versäumnisse in der Vorbereitung, Planung oder Abklärung von Informationen beispielsweise zum Investmentumfeld, Arbeitsmarkt, Umweltauflagen oder zur Infrastruktur und Logistik innerhalb Chinas. Denn was ein Arbeitnehmer kostet und wie hoch seine Qualifikation ist, ist nicht mehr egal, sondern das Unternehmen muss effizienter in seinen Prozessen werden. Das wiederum bedingt den verstärkten Einsatz von qualifiziertem Personal oder Maschinen. Daher: Die Anforderung einer professionelleren Vorbereitung eines China-Engagements ist das, was sich im Wesentlichen geändert hat.

Sie begleiten im German Centre deutsche Unternehmen vor allem in der Markteintrittsphase in China, haben aber auch langjährige Mieter, die in verschiedener Art und Weise vor Ort investiert haben. Welche Erfahrungen aus der Praxis haben diese Unternehmen bei Übernahmen in China gemacht?

Es gibt den Fall eines Mieters bei uns im German Centre Shanghai, der als Strategie für schnelleres Wachstum beabsichtigte, ein Unternehmen in Nordchina zu kaufen. Die Due Diligence ergab allerdings, dass dieses Unternehmen bei weitem nicht ausreichend Steuern und Sozialabgaben abgeführt hatte. Eigene Berechnungen ergaben dann, dass das Zielunternehmen bei tatsächlicher Zahlung aller Steuern und Abgaben in den roten Zahlen gewesen wäre – und nicht in den schwarzen, wie aus den vorgelegten Finanzunterlagen ursprünglich angenommen. Das ist ein Einzelfall, aber als Konsequenz aus solch einer Erfahrung gilt, sich einen Übernahmekandidaten wirklich sehr genau anzusehen. Das ist meiner Meinung nach unabhängig von der Größe eines Unternehmens. Größere Staatsunternehmen sind beispielsweise genauso zu durchleuchten wie kleinere Privatfirmen.

Welche Einblicke haben Sie umgekehrt, wenn ein chinesisches Unternehmen ein deutsches übernehmen oder sich daran beteiligen will?

Vor ungefähr drei Jahren hatten wir einen Fall, bei dem ein deutsches Familienunternehmen vor der Frage stand, mit einem chinesischen Unternehmen ein Joint Venture einzugehen. Davon habe ich aus gewissen Gründen abgeraten. Heute ist die Situation so, dass die deutsche Firma aus Kostengründen eine immer engere Kooperation mit dem chinesischen Unternehmen eingehen muss, um international wettbewerbsfähig zu bleiben. Nunmehr überlegt die chinesische Seite, Anteile an dem deutschen Unternehmen zu erwerben. Das deutsche Management hat dazu grundsätzlich schon seine Zustimmung gegeben. Dies war eine sehr schwierige und auch sehr persönliche Entscheidung, denn es handelt sich um ein Familienunternehmen mit jahrzehntelanger Tradition. Es gibt aber keinen anderen Ausweg, auch weil man frisches Kapital braucht.

Dies würde das Investmentumfeld in China revolutionieren.

Damit haben sich die Deutschen schwer getan?

Ja. Ein Knackpunkt war zunächst, dass die Vertreter der deutschen Firma sich dagegen sträubten, Einblick in die deutschen Gehälter zu gewähren. Ich musste dann erklären, dass im umgekehrten Fall die Deutschen dies auch verlangt hätten. Hier fehlte noch die Wahrnehmung, dass beide Seiten gleichberechtigt sind.

Eine spannende Neuerung in Shanghai ist die Einrichtung der Free Trade Zone in Shanghai vor über einem Jahr. Welche Perspektiven bieten sich dort für deutsche Unternehmen?

Zunächst möchte ich vorausschicken, dass die „Shanghai (China) Pilot Free Trade Zone“ eine Zusammenlegung von bereits in Shanghai bestehenden Zollfreizonen ist, die im Laufe der Jahre zusätzliche Funktionen und Rechte bekommen soll. Aus dem Wort „Pilot“ lässt sich erkennen, dass Ziel ist, neue Reformschritte auszuprobieren, die dann auf ganz China ausgeweitet werden sollen. Es geht also nicht darum, dort eine gewisse Steueroder Investitionsoase zu schaffen. Ich denke, dies war eines der Missverständnisse, die bei deutschen und internationalen Firmen am Anfang bestanden haben. Es geht darum, dass China seine Regularien langfristig und nachhaltig modernisieren will. Das bezieht sich auf die Währung und Zollabwicklung, insbesondere aber auf die Verwaltung. Diese soll so umgestaltet werden, dass sie beispielsweise anhand einer Negativliste als Serviceorganisation und nicht mehr als allmächtiger behördlicher Genehmigungsapparat fungiert. Daher ist es für deutsche Firmen – meiner Meinung nach auch zu Recht – gar nicht so interessant, in der neuen Zollfreizone vor Ort zu sein. Zwar informieren sich alle, aber wenige gründen dort eine Niederlassung. Ganz anders die chinesischen Firmen: Die gehen gleich hin, Hauptsache man ist erst einmal da, um zu sehen, ob sich vielleicht etwas Positives entwickelt. Das ist eine ganz andere Unternehmenskultur. Und tatsächlich hat sich dort ein Vorteil schon konkretisiert, nämlich leichter Auslandsinvestments tätigen zu können.

Was bringt die Free Trade Zone dann insgesamt für Vorteile?

Ich halte die Free Trade Zone für sehr wichtig. Meiner Meinung nach ist der mit Abstand bedeutsamste langfristige Effekt die Umstellung der Genehmigungsprozesse von einem Komplettvorbehalt – denn in China ist alles verboten, es sei denn, es ist behördlich genehmigt – hin zu einem Registrierungsverfahren. Damit wäre eine geschäftliche Aktivität prinzipiell erlaubt, solange man sich im Rahmen der Gesetze bewegt. Es bedarf nur noch der Anmeldung, keiner Genehmigung. Dies würde das Investmentumfeld in China revolutionieren und erheblich verbessern. Diese Neuausrichtung entzöge zudem den Boden für vielerlei Möglichkeiten zur Korruption. Daher glaube ich auch, dass die chinesischen Behörden bei der zügigen Implementierung Probleme haben werden. Herr Sommer, vielen Dank für das Interview.

Christian Sommer leitet das German Centre Shanghai, eine Tochtergesellschaft der BayernLB, seit dessen Eröffnung im Jahr 2005. Zuvor war er bereits Geschäftsführer des German Centre in Beijing gewesen. Seine Karriere in China startete der studierte Jurist 1995 bei der Kanzlei TaylorWessing in Shanghai. www.germancentreshanghai.de

Der Anfang ist gemacht

Die Vereinfachung des Genehmigungsverfahrens chinesischer Direktinvestitionen im Ausland zeigt Wirkung. Doch noch besteht weiterer Reformbedarf. VON PROF. DR. CHRISTOPH VON EINEM UND DR. HANG XU

Die chinesische Regierung hat seit 2013 Reformen unternommen, um chinesischen Investoren den Schritt ins Ausland zu erleichtern. Die bedeutendste Maßnahme war die Ablösung des Prüfungs- und Billigungsverfahrens durch das sogenannte Record-Filing-Verfahren, das nach einer Testphase in der Shanghai Pilot Free Trade Zone (FTZ) inzwischen in ganz China umgesetzt wurde.

Dieser Reformschritt war an der Zeit, denn neben den fehlenden Erfahrungen der chinesischen Investoren bremste vor allem das komplexe und intransparente Genehmigungsverfahren der chinesischen Behörden die Investitionen ins Ausland. Vor allem die Ungewissheit über die Dauer und den Ausgang des Verfahrens minderte die Investitionschancen und erhöhte gleichzeitig die Transaktionskosten.

Status quo in der FTZ

Das „Administration Committee“ der FTZ ist für die Genehmigung der Auslandsinvestitionen zuständig, die von den Unternehmen in der Zone beantragt werden und unter die Ermächtigung der Stadtregierung Shanghai (Provinzebene) fallen. Allerdings wurde der einst erforderliche, inhaltlich sehr komplexe Projektantragsbericht durch einen einfachen Antrag ersetzt. Dieser verbliebene Antrag soll von der Behörde nun anhand eines „One-Stop-Filing“-Modells ohne die Inanspruchnahme externer Berater und die Einschaltung chinesischer Botschaften und Konsulate im Ausland innerhalb von fünf Tagen beschieden werden. Zudem kann das FTZ-Unternehmen nach Erteilung der Genehmigung seinen Devisenbedarf unmittelbar bei den Banken anmelden – einst war dafür eine staatliche Stelle zuständig.

Diese Veränderungen tragen bereits Früchte: Die erste Auslandsinvestition einer in der FTZ registrierten Private- Equity-Gesellschaft war die Beteiligung von Hony Capital an dem Online-Fernsehsender PPTV im Februar 2014. Das gesamte Genehmigungsverfahren einschließlich des Devisentauschs dauerte lediglich fünf Arbeitstage. Die Genehmigung für Honys zweite Investition via dessen FTZ-Plattform, die Hony die Beteiligung an STX Filmworks sicherte, nahm lediglich vier Arbeitstage in Anspruch. Auch im Rahmen der 1,54 Mrd. USD schweren Übernahme der börsennotierten britischen Restaurantkette Pizza Express im Juli 2014 vertraute Hony auf das effiziente FTZ-Verfahren. Das erste staatseigene Unternehmen, das eine Auslandsinvestition über eine FTZ-Plattform vorgenommen hat, war die Shanghai Xian Dai Architectural Design Group. Ihren Erwerb der amerikanischen Designfirma Wilson Associates genehmigte die Behörde in nur drei Arbeitstagen. Das FTZ-Verfahren hat die Dauer dieser Transaktion nach Einschätzung des Käufers um mehrere Monate verkürzt und die Transaktionskosten um etwa 30% gesenkt.

Bis Ende November 2014 wurden in der Free Trade Zone 160 Auslandsinvestitionsprojekte genehmigt.

Die Zahlen nach der Reform lassen sich sehen: Bis Ende November 2014 wurden in der FTZ 160 Auslandsinvestitionsprojekte genehmigt, davon sind etwa 80% Equity-Investitionen. Insgesamt wurden rund 3,8 Mrd. USD von der FTZ aus ins Ausland investiert.

Verfahren außerhalb der FTZ

Auch außerhalb der FTZ sind nach dem Erlass der beiden „Catalogue of Investment Projects that Require Government Approval“ des chinesischen Staatsrates jeweils im Jahre 2013 und 2014 jetzt nur noch die Projekte prüfungs- und genehmigungsbedürftig, die sich auf ein sensibles Land, Region (z.B. Kriegsregion) oder eine sensible Branche (z.B. Infrastruktur) beziehen. Doch ist dieses nach wie vor aufwändige Genehmigungsverfahren die große Ausnahme, denn die sensiblen Länder und Branchen spielen im Transaktionsmarkt selten eine Rolle. Daher ist das Filing-Verfahren auch außerhalb der FTZ mit der Reform auf rund 99% der chinesischen Investitionsprojekte im Ausland anwendbar. Seit Mai ist die National Development and Reform Commission (NDRC) gehalten, die entsprechenden Filing-Anträge innerhalb von sieben Arbeitstagen abzuschließen. Seit Oktober beträgt die gesetzliche Bearbeitungsfrist eines Filings bei der Handelsbehörde nur noch drei Arbeitstage.

Eine Genehmigung ist nicht wegzudenken, solange der Renminbi eine nicht frei konvertierbare Währung bleibt.

Verbesserungsbedarf

Man verbindet die wörtliche Bedeutung von „bei an“ (备案), dem chinesischen Wort für „Record Filing“ bzw. „zu den Akten nehmen“, logischerweise mit einer nachträglichen Mitteilung an die Behörde bzw. mit einer formellen Vorprüfung über die Echtheit, Gültigkeit und Vollständigkeit der Antragsunterlagen. Das „Filing“ im geltenden Genehmigungsverfahren muss jedoch nicht nur vor der Investition stattfinden, sondern auch die gleichen Kriterien wie die eines Prüfungs- und Billigungsverfahrens erfüllen. Infolgedessen besitzen die Behörden im Rahmen des Filing-Verfahrens nach wie vor einen großen Ermessensspielraum und dürfen einen Filing-Antrag ablehnen. Außerdem bleibt es dabei, dass der Erhalt behördlicher Genehmigungen für die Wirksamkeit der Transaktionsdokumente eine konstitutive Wirkung hat. Bei Nichtbeachtung dieser Vorgabe drohen die Einstellung des nichtgenehmigten Projekts und die Haftung der Verantwortlichen.

Hinzu kommt, dass das alte, mehrstufige Genehmigungsverfahren mit Beteiligung der Behördenauf Gemeinde-, Stadt- und Provinzebene vermutlich von den lokalen Regierungen beibehalten werden wird. Diese werden damit zusätzliche Glieder in der Verfahrenskette und erschweren sowohl die Vorhersehbarkeit der Verfahrensdauer als auch die Geheimhaltung der Transaktionsinformationen.

Alle ausländischen Akquisitionsprojekte, soweit sie eine Genehmigung der zentralen NDRC benötigen (sensitive Projekte sowie Projekte mit einer chinesischen Investition von über 300 Mio. USD), haben einen Vorbericht gegenüber der NDRC zu erstatten. Ohne NDRC-Bestätigung darf keine verbindliche Vereinbarung abgeschlossen bzw. kein verbindliches Angebot abgegeben werden.

Ausblick

Obwohl das Genehmigungsverfahren bereits durch die Einführung des Filings wesentlich vereinfacht und beschleunigt worden ist, stellt der Genehmigungszwang für die chinesischen Investoren heute immer noch ein großes Hindernis auf ihrem Weg ins Ausland dar. Eine Genehmigung ist jedoch nicht wegzudenken, solange der Renminbi eine nicht frei konvertierbare Währung bleibt.

Es gibt weiteren Spielraum für eine tiefgehende Reform, die die Flexibilität und die Souveränität der chinesischen Investoren im Transaktionsprozess deutlich erhöhen würde. So sollte die mehrstufige Genehmigung, die sowohl bei der NDRC als auch beim Handelsministerium MOFCOM stattfindet, durch das einheitliche „One-Stop-Filing“-Modell der FTZ abgelöst werden. Zudem sollte die Devisenregistrierung nationalweit an die Banken delegiert und das Erfordernis der Vorberichterstattung für die ausländischen M&A-Projekte aufgegeben werden. Wäre dann noch der Erhalt behördlicher Genehmigungen nur noch eine aufschiebende Bedingung zum Vollzug der Transaktion (Closing Condition), dürften die Auslandsinvestitionen dem globalen Standard weitgehend entsprechen.

Schrittweiser Verkauf an chinesische Investoren

Deutsche Unternehmen werden zunehmend zum Objekt der Begierde für chinesische Investoren. Meistens sind die chinesischen Erwerber strategische Investoren, die ihrerseits oft für die deutschen Unternehmen ein wertvoller Partner sind. Häufig empfiehlt sich eine schrittweise Annäherung. VON XU PING, MARK SCHAUB UND CHRISTIAN CORNETT

Der Schlüssel zum Erfolg bei einer Übernahme oder bei der Zusammenarbeit nach einer stufenweisen Übernahme liegt darin, die unterschiedlichen Interessen deutscher Verkäufer und chinesischer Käufer zu verstehen und wechselseitig in Einklang zu bringen. Gerade weil es keine Blaupause für eine solche Transaktion gibt, ist das kulturelle Verständnis für beide Welten von zentraler Bedeutung.

Vielen Europäern fällt es offenbar schwer, mit chinesischen Investoren zu verhandeln. Dies ist auf eine Mischung aus Kommunikationsproblemen und Unerfahrenheit bei grenzüberschreitenden M&A-Transaktionen zurückzuführen. Projekte wurden – insbesondere bis zur jüngsten Liberalisierung – häufig zusätzlich durch die chinesischen Genehmigungsprozesse erschwert. Gerade nach der Liberalisierung der Genehmigungspraxis sind deutsche Unternehmen gut beraten, chinesische Investoren in Betracht zu ziehen. Viele Schwierigkeiten in der Zusammenarbeit mit chinesischen Partnern können durch eine schrittweise Annäherung vermieden werden.

Zusammenarbeit oder Integration

Nur wenige chinesische Investoren bestehen auf einer starken Integration. Vielmehr behalten deutsche Unternehmen nach dem Einstieg eines chinesischen Investors weitestgehend ihre unternehmerische Eigenständigkeit – und das aus gutem Grund: Die meisten erfolgreichen Akquisitionen zielen auf gesunde Unternehmen, und im Gegensatz zu manch anderen Investoren fangen chinesische Käufer nicht ungestüm an, gesunde Unternehmen zu verändern. Sie beschränken sich vielmehr auf die Pflege und Erweiterung des bisherigen Erfolges. Beispielsweise wird das deutsche Unternehmen häufig weiterhin an der Spitze der Forschung und Entwicklung (F&E) stehen. Der Mehrwert aus Sicht des chinesischen Investors besteht häufiger darin, dass er die gewonnenen Vorteile wirksam in seinem Heimatmarkt einsetzen kann. Ein weiterer Grund für eine begrenzte Integration ist der Umstand, dass nur wenige chinesische Unternehmen überhaupt die nötigen Ressourcen besitzen, um ein deutsches Unternehmen zu führen.

Eine weitergehende Integration, etwa in die Organisation eines chinesischen Investors, würde zudem aufgrund wirtschaftlicher und kultureller Unterschiede regelmäßig zu Verwerfungen führen. Insbesondere würde eine vorschnelle Integration die mit der Transaktion bezweckten Vorteile möglicherweise zunichte machen. Die mit der Beteiligung verfolgten Ziele (u.a. wechselseitiger Marktzugang, Stärkung der eigenen Position im chinesischen Heimatmarkt durch hochwertige Produkte, punktueller Technologietransfer) werden eher dann erreicht, wenn vertrauensvoll zusammengearbeitet wird und dabei die jeweiligen Besonderheiten akzeptiert und die Stärken gefördert werden.

Erfolg ist planbar

Erfolg im Umgang mit chinesischen Investoren ist durchaus planbar. Dabei geht es weniger um Detailplanungen als um grundlegende Fragen: Welche Synergien bestehen? Wie können die Interessen der verschiedenen Akteure in Einklang gebracht werden? Was soll wann gemeinsam erreicht werden? Insbesondere ist die gemeinsame, zukünftige Strategie vorab festzulegen und bereits beim Erwerbsvorgang zu berücksichtigen. Dabei ist ein mehrstufiges, punktuell ergebnisoffenes Vorgehen sinnvoll und wertbildend.

Ein chinesischer Investor wird regelmäßig andere Ziele verfolgen und anders planen als ein deutsches Unternehmen.

Systematisches Vorgehen

Auch wenn das Ziel eines chinesischen Investors in der Regel die vollständige Kontrolle über das Unternehmen sein mag, so ist ein stufenweiser Einstieg häufig eher realisierbar. Dies gilt insbesondere bei der Beteiligung an börsennotierten Unternehmen durch den Erwerb von Aktienpaketen von den Aktionären. Typischerweise kommt es aber in Verbindung mit dem Einstieg des Investors zu einer Kapitalerhöhung. Dabei wird zwischen Unternehmen und Investor auch eine weitere strategische Zusammenarbeit vereinbart, etwa über die Errichtung eines chinesischen Joint Ventures. Bei nicht börsennotierten Gesellschaften sind die Handlungsspielräume sogar noch größer. Ganz unabhängig von den Konstellationen und Herausforderungen des deutschen und des chinesischen Unternehmens ist auch hier ein mehrstufiges Vorgehen sinnvoll, bei dem man sich wechselseitig kennen lernt.

Der Einstieg eines chinesischen Investors kann dabei auch durch die Gründung eines Joint Ventures auf Ebene der Tochtergesellschaften oder beim Erwerb eines Unternehmens durch das deutsche Unternehmen sowie beim Verkauf von Unternehmensteilen oder Forderungen erfolgen.

Gerade seit der Liberalisierung der chinesischen Genehmigungspraxis im Herbst 2014 können stufenweise Beteiligungen oder Unternehmens(ver) käufe merklich einfacher abgewickelt werden. Denn zum einen erfolgt die Erteilung erforderlicher Genehmigungen durch die chinesischen Behörden seither schneller, planbarer und gleichzeitig flexibler. Dies erhöht die Transaktionssicherheit. Zum anderen erlaubt diese Liberalisierung auch eine flexiblere Umsetzung bei möglichen zukünftigen Maßnahmen. Denkbar wäre hier beispielsweise eine spätere Aufstockung der Beteiligung oder eine für alle Parteien gesichtswahrende Veränderung der Zusammenarbeit.

Schrittweiser Abbau von Unterschieden

Ein chinesischer Investor wird regelmäßig andere Ziele verfolgen und anders planen als ein deutsches Unternehmen. Gelingt es, diese Unterschiede von Anfang an angemessen zu berücksichtigen, steht am Ende das gemeinsame Interesse an einem erfolgreichen Unternehmen im Fokus. Hierin – wie in vielen anderen Punkten – sind sich deutsches und chinesisches unternehmerisches Denken auffallend ähnlich.

Bei der Planung und Umsetzung einer Transaktion ist das konkrete Vorgehen von diversen Faktoren abhängig, etwa den konkreten Absichten des deutschen Unternehmens und seiner Gesellschafter oder dem Wunsch nach einem steuerlich optimierten Teilexit. Daneben orientiert sich die Transaktionsstruktur am Grad der Professionalisierung des jeweiligen chinesischen Investors, an dessen Erfahrung mit M&A-Vorgängen sowie an dessen langfristigen Zielen. Für eine erfolgreiche Transaktion gilt es, die jeweiligen Themen zu identifizieren, Möglichkeiten auszuloten, Erwartungen abzustimmen und nach angemessener Beratung zu entscheiden, ob und wie eine Transaktion die jeweiligen Strategien fördert. Beispielsweise erlaubt eine schrittweise Transaktion durch Erwerb eines Unternehmensteils, einer Überkreuzbeteiligung oder der Schaffung eines Joint-Ventures die Zusammenführung der jeweiligen Strategien.

Schrittweiser Aufbau wechselseitigen Vertrauens

Ebenso wie die schrittweise Beteiligung eines chinesischen Investors für die Gesellschafter des deutschen Unternehmens sinnvoll sein kann, hat ein schrittweises Vorgehen auch für die deutsche Geschäftsführung Vorteile. Denn neben der hohen Produktqualität deutscher Unternehmen kann gerade das Management-Know-how mit dem langfristigen Denken chinesischer Investoren optimal kombiniert werden.

Fast immer übernimmt ein gutes deutsches Management aufgrund seines Know-how nach dem chinesischen Einstieg anspruchsvolle Aufgaben und führt das deutsche Unternehmen oft de facto weitgehend selbstständig weiter. Dabei – wie im gesamten Prozess – sind Geradlinigkeit und Diplomatie gefragt. Es gilt Vertrauen aufzubauen, dabei zuzuhören und zu verstehen, was für beide Seiten möglich und gewinnbringend ist. So gelingt der Brückenschlag perfekt.

China Inbound: Worauf es bei M&A in China ankommt

Der M&A-Markt in China boomt. Aufgrund besonderer Regelungen erleben ausländische Käufer und Verkäufer in China jedoch oft Überraschungen. Neben den international bekannten Regeln gibt es in China einige rechtliche Fallstricke zu beachten. VON RAINER BURKARDT

Auch wenn sich China vor mehr als 30 Jahren dem Ausland geöffnet hat, so sind doch ausländische Investitionen immer noch stark reglementiert. Nur bestimmte Industrien stehen ausländischen Investoren uneingeschränkt offen. In anderen Bereichen darf nur mit einem chinesischen Partner investiert werden und einige Industrien sind Ausländern ganz verschlossen. Schon vor der Gründung muss der Investor im Detail wissen, welche Tätigkeiten das Unternehmen später ausüben soll, denn alles was nicht unter dem Geschäftszweck aufgeführt und von den Behörden genehmigt bzw. registriert wurde, ist für das Unternehmen verboten. Diese und andere Besonderheiten beeinflussen auch M&A-Transaktionen.

Transaktionsarten

Auch in China lassen sich M&A-Transaktionen in Share Deals und Asset Deals unterteilen: Bei Share Deals werden Unternehmensanteile übertragen, wobei sich die Rechtspersönlichkeit des Unternehmens nicht verändert. Dies führt dazu, dass alle Verbindlichkeiten und Risiken ebenfalls übertragen werden. Bei Asset Deals werden nur Vermögensgegenstände auf ein anderes Unternehmen übertragen, welches oftmals zu diesem Zweck neu gegründet wird und daher keine Verbindlichkeiten und Risiken in sich birgt.

Due Diligence

Aufgrund der bestehenden Einschränkungen für ausländische Investoren, in bestimmte Bereiche zu investieren, sollte im Rahmen einer Due Diligence immer vorab geprüft werden, ob die angestrebte Transaktionsstruktur genehmigungsfähig ist. Denn was einem rein chinesisch-investierten Unternehmen erlaubt ist, kann einer ausländischen Unternehmung nach der Anteilsübertragung verboten sein. Wichtig ist, dass sowohl die Aussagen des chinesischen Partners zur Genehmigungsfähigkeit als auch die der Behörden einer unabhängigen rechtlichen Prüfung unterzogen werden sollten, da es nicht selten vorkommt, dass der chinesische Partner entsprechende Restriktionen nicht kennt bzw. die Behörden ihren Ermessensspielraum – beeinflusst vom chinesischen Partner – überschreiten.

In China gibt es, trotz stark zunehmender Privatisierung, immer noch eine große Anzahl von Staatsunternehmen, für die andere Regeln gelten. Staatsunternehmen sind oft als Kooperationspartner interessant, da sie Zugang zu bestimmten Investitionsbereichen haben, die anderen privaten verschlossen sind. Neben speziellen Genehmigungen gelten besondere Regeln z.B. bei der Bewertung von Staatsunternehmen. Diese dürfen nur von in China registrierten und speziell lizenzierten Agenturen bewertet werden, um zu verhindern, dass Staatseigentum unter Preis „verschleudert“ wird, wie es in der Vergangenheit nicht selten vorgekommen ist. Dabei weichen die Methoden zur Kaufpreisermittlung von den international anerkannten Methoden ab. Selbst wenn die international anerkannten Bewertungsmethoden im Rahmen einer M&A-Transaktion mit einem privaten Unternehmen Anwendung finden könnten, werden diese regelmäßig von der chinesischen Partei nicht akzeptiert. Jedoch gilt auch hier, dass von einer lizenzierten Agentur der Kaufpreiskorridor festgelegt wird, von dem nur in Ausnahmefällen abgewichen werden darf. Die Kriterien sind jedoch für Staatsunternehmen deutlich strenger.

M&A-Strukturierung

Zwar wurden die steuerlichen Vorteile, die ausländisch-investierte Unternehmen in der Vergangenheit in China im Vergleich zu rein chinesischinvestierten Unternehmen genossen, inzwischen abgeschafft. Dennoch gibt es für sie immer noch eine Reihe von Erleichterungen, wie einfachere Kreditaufnahme und Transfer von Devisen ins Ausland, die es oft lohnenswert erscheinen lassen, den Status als ausländisch-investierte Unternehmen beizubehalten. Hierbei gilt es zu beachten, dass die Untergrenze für die behördliche Anerkennung als ausländisch-investierte Unternehmen bei 25% ausländischem Kapitalanteil liegt.

Ist die Rechtmäßigkeit der Übernahme von 100% der Gesellschaftsanteile durch den ausländischen Investor im Rahmen der Due Diligence festgestellt worden, so ist es aufgrund einer Besonderheit des chinesischen Joint-Venture-Gesetzes immer eine Überlegung wert, nicht nur eine Minder- oder Mehrheitsbeteiligung anzustreben, sondern alle Gesellschaftsanteile des chinesischen Targets zu erwerben. Denn ein Gesellschaftervertrag mit einem chinesischen Unternehmen muss immer unter chinesischem Recht stehen. Und das chinesische Recht schreibt vor, dass unabhängig von der Anteilsverteilung der chinesische Gesellschafter immer einen Sitz im Board of Directors, dem höchsten Entscheidungsgremium der Gesellschaft, haben muss. Weiterhin bestimmt das Gesetz, dass einige wichtige Entscheidungen, wie Kapitalerhöhung, M&A, Liquidierung, nureinstimmig vom Board beschlossen werden können. Dies hat zur Folge, dass ein chinesischer Direktor ein Quasi-Vetorecht innehat und damit die strategische Ausrichtung der Gesellschaft zwar nicht bestimmen, aber zumindest kontrollieren kann. Da auch diese Regelung nicht vertraglich abdingbar ist, bleibt als Alternative nur die 100%-ige Kontrolle.

Der Investor sollte im Vorfeld mit den Behörden klären, ob eine Meldepflicht besteht.

Genehmigungs- und Meldepflichten

Grundsätzlich müssen M&A-Transaktionen genehmigt werden. Die Behörden prüfen dabei auch, ob die Preisermittlung ihrer Ansicht nach korrekt war und von dem ermittelten Preis nicht zu stark abgewichen wird. Zusätzlich zur generellen Genehmigungspflicht müssen M&A-Transaktionen mit chinesischen Unternehmen in bestimmten Bereichen, wie z.B. Schlüsselindustrien, den zuständigen Behörden gemeldet werden. Diese führen ggf. eine Sicherheitsüberprüfung durch und erteilen bei positivem Bescheid eine Genehmigung. Wird die Übernahme nicht gemeldet oder die Genehmigung verweigert, darf die Transaktion nicht durchgeführt werden. Ob eine Meldepflicht besteht, muss das Management des ausländischen Investors selbst beurteilen. Da die Vorschriften zur Meldepflicht vage gehalten sind, sollte der Investor im Vorfeld mit den Behörden klären, ob eine Meldepflicht besteht, da die Behörde im Fall einer versäumten Meldung die M&A-Transaktion jederzeit unterbrechen darf.

Kaufpreiszahlung

Neben den schon erwähnten Einschränkungen bei der Ermittlung des Kaufpreises gibt es auch für die Zahlung des Kaufpreises bei Share Deals besondere Regeln, die eingehalten werden müssen: Danach muss der ausländische Investor bei einer Anteilsübertragung den gesamten Kaufpreis innerhalb von drei Monaten nach Ausstellung der geänderten Geschäftslizenz zahlen. In Ausnahmefällen und mit vorheriger behördlicher Genehmigung dürfen die ersten 60% innerhalb von sechs Monaten und der Rest innerhalb eines Jahres gezahlt werden.

FAZIT

Neben den weltweit geltenden M&A-Regeln gilt es in China zusätzliche Regeln zu beachten. Die hier genannten Besonderheiten sind dabei nur exemplarisch und nicht abschließend. Die Tatsache, dass sich der ausländische Investor in bestimmten Konstellationen nur mit Zustimmung seines chinesischen Mitgesellschafters und der chinesischen Behörden aus dem chinesischen Markt zurückziehen kann, zeigt, dass schon der Einstieg wohl geplant sein sollte.

Vereinfachte Regeln, verbesserte Perspektiven

Der chinesische M&A-Markt ist in Bewegung. Erleichterungen bei den Regularien gaben chinesischen Outbound-Investitionen im Verlauf des vergangenen Jahres starken Auftrieb. Als Zielland profitiert Deutschland hiervon besonders. M&A-Experten ziehen eine Zwischenbilanz und äußern sich zu den weiteren Perspektiven. INTERVIEW ANNA ERETH UND STEFAN GÄTZNER

Die chinesische Regierung hat im vergangenen Jahr einige Reformen nach dem Motto „Mehr Markt, weniger Regierung“ eingeleitet, das Wirtschaftswachstum war insgesamt aber eher verhalten. Wie sehen Sie die wirtschaftliche Entwicklung für 2015?

Wang Wei, Director Markets Business Development, KPMG

Es sollte ein Jahr weitreichender Veränderung sein. Ich denke zwar nicht, dass alle Regierungsmaßnahmen konsequent und konsistent auf „mehr Markt“ zielen, insgesamt kann man aber von einer reformorientierten Politik ausgehen, die nicht mehr auf kurzfristigen Konjunkturstützungsmaßnahmen baut. Dies kann das Wachstum unter 7% ziehen, verkraften kann China das aber auch.

Dr. Dr. Boris Schilmar, Corporate Partner, Simmons & Simmons

Wenngleich die rasante Geschwindigkeit des chinesischen Wirtschaftswachstums an Fahrt verloren hat, gehe ich davon aus, dass wir auch 2015 in Deutschland eine stete Anzahl chinesischer Investitionen sehen werden. Insbesondere die Bereiche Manufacturing und New Technologies sowie Cleantech stehen unverändert im Fokus chinesischer Investoren. Das Reformprogramm „Mehr Markt, weniger Regierung“ der chinesischen Führung wird, wenn es nachhaltig und konsequent umgesetzt wird, das Gesicht Chinas im Ausland, aber auch in der Wahrnehmung der chinesischen Investoren signifikant verändern, private Investoren werden zunehmend auf das globale Parkett drängen. Es wird spannend sein, die weitere Entwicklung der Staatsunternehmen (SOEs) zu beobachten.

Xiaolun Heijenga, Steuerberaterin und Partnerin, WTS

Im Vergleich zu den vergangenen Jahren ist für 2015 ein Rückgang prognostiziert. Aber ich sehe weiterhin die wirtschaftliche Entwicklung für 2015 positiv, insbesondere mit Blick auf die eingeleitete Transformationsphase in China.

Wie bewerten Sie im Rückblick den deutschchinesischen M&A-Markt 2014?

Wang Wei, Director Markets Business Development, KPMG

Trotz des merklichen Abschwungs des Heimatmarktes seit Anfang 2013 haben sich die chinesischen M&A-Transaktionen Richtung Deutschland „antizyklisch“ entwickelt und auch in den Jahren 2013 und 2014 eine Rekordzahl an Transaktionen gebracht. Viele im Inland führende Firmen suchen gerade in dieser Phase Investitionsmöglichkeiten in Deutschland, weiles den nimmersatten Heimatmarkt nicht mehr gibt.

Dr. Dr. Boris Schilmar, Corporate Partner, Simmons & Simmons

2014 hat gezeigt, dass chinesische Investoren (private Unternehmen und SOEs) insbesondere auf dem deutschen Markt unverändert aktiv sind. Beteiligungen an Maschinenbau-, Automotive- sowie anderen Technologieunternehmen stehen weiterhin hoch im Kurs chinesischer Investoren. Wir haben in zunehmendem Maße strategisch durchdachte Investitionen beobachten können, die nicht mehr zwangsläufig auf 100%-Beteiligungen ausgerichtet sind, sondern unter konstruktiver Nutzung des Know-hows des deutschen Managements und der Qualität deutscher zukunftsweisender Technologien auf eine Doppelstrategie abzielen: Stärkung des deutschen Unternehmens und Einführung der deutschen Produkte auf dem chinesischen Markt.

Auf diese Weise werden oft die Finanzlage sowie die bisherige Marktposition deutscher Unternehmen gestärkt und zugleich ein zukunftsweisender Zugang zum chinesischen Markt für das deutsche Produkt verschafft: eine Win-Win-Situation für alle Beteiligten.

Xiaolun Heijenga, Steuerberaterin und Partnerin, WTS