Publications Mergers & Acquisitions Im Mittelstand

- Publications

Mergers & Acquisitions Im Mittelstand

- Christopher Kummer

SHARE:

By Deloitte

Vorwort

Mittelstand – das Rückgrat der Wirtschaft

Es hieße, „Eulen nach Athen zu tragen“, wollte man noch viele Worte über die wirtschaftliche und gesellschaftliche Bedeutung des Mittelstands verlieren. Mittelständische Unternehmen sind die wahren Champions der deutschen Wirtschaft und vieler anderer entwickelter Volkswirtschaften rund um den Globus. Sie unter- scheiden sich von Großunternehmen durch eigenständige Geschäftsmodelle, schlankere Strukturen und eine besondere Kultur. Viele strategische Fragestellungen müssen anders beantwortet werden als bei den ökonomischen Riesen. Mittelständler besetzen häufig Nischen und sind dabei nicht selten Weltmarktführer oder befinden sich in der internationalen Spitzengruppe. Internationalität ist keine Zukunftsvision, sondern gelebter Alltag. Innovation kommt aus dem mittelständischen Praxislabor. Mittelständische Unternehmer kennen ihre Kunden persönlich und sind außergewöhnlich flexibel. Flache Hierarchien sind für sie der kürzeste Weg zum Erfolg. Private Eigentumsverhältnisse und visionäre Führungsper-sönlichkeiten stellen den direkten Bezug zwischen Zukunftsorientierung und Risikoausgleich her.

Erfolgsfaktorenforschung für den Mittelstand

Der Mittelstand hat eine eigenständige Problemlandkarte und eigenständige Erfolgsfaktoren, die empirisch zu überprüfen und in ihrer Entwicklung zu beobachten sind. Deloitte möchte die Forschung zu den speziellen Belangen des Mittelstands vorantreiben und unterstreicht auch damit seinen Anspruch als Partner des Mittelstands. So entstand im Jahre 2007 das wissenschaftlich unabhängige Deloitte Mittelstandsinstitut an der Universität Bamberg. Das Institut erforscht die bedeutsamen Erfolgsfaktoren im Mittelstand mit dem Ziel, Einsichten in die Megatrends von morgen zu gewinnen. Dies kommt den mittelständischen Unternehmen direkt zugute. Die Forschungsergebnisse bilden die Grundlage der Studienserie „Erfolgsfaktoren im Mittelstand“. Darin bringen wir nicht zuletzt das Denken der Praxis auf den Prüfstand der wissenschaftlichen Forschung.

Nach den ersten fünf Bänden „Talente für den Mittelstand“ (05/2008), „Unternehmensführung und Controlling“ (09/2008), „Die Zukunft des CFO im Mittelstand“ (11/2009), „Beiräte im Mittelstand“ (6/2010) und „Compliance im Mittelstand“ (11/2011) beschäftigt sich der aktuelle sechste Band mit dem Thema „Mergers & Acquisitions im Mittelstand“.

Auch wenn der gezielte Erwerb und die anschließende Integration von Unternehmen zu den Grundbausteinen unternehmerischen Handelns gehören, stellt die tatsächliche Durchführung einer solchen Akquisition in aller Regel einen Vorgang außerhalb der normalen Geschäftstätigkeit und damit eine besondere Herausforderung dar. Das Deloitte Mittelstandsinstitut geht in der aktuellen Studie auf der Grundlage von 31 Interviews mit Führungskräften mittelständischer Unternehmen der Frage nach, welche Ziele verfolgt und welche Mittel eingesetzt werden, um Akquisitionen erfolgreich zum Nutzen des eigenen Unternehmens in die Tat umzusetzen.

Ich wünsche Ihnen eine interessante und anregende Lektüre unserer Studie.

Forschungsmethoden

Anwendungsorientierte Mittelstandsdefinition und Forschungsmethoden

Für das Forschungsobjekt „Mittelstand“ gibt es vielfältige Abgrenzungsmerkmale. Häufig wird, beispielsweise in Medien und Politik, nicht unterschieden zwischen Kleingewerbetreibenden und mittelständischen Unternehmen. So hat die Europäische Union im Jahre 2003 Unternehmen mit 50 bis 249 Beschäftigten und bis zu 50 Mio. Euro Jahresumsatz als „Mittlere Unternehmen“ definiert. Eine große Anzahl typisch mittelständischer Unternehmen in Deutschland mit deutlich mehr Beschäftigten und höherem Jahresumsatz wird damit nicht erfasst. Aus Forschungsgesichtspunkten und aufgrund ihrer Relevanz für die anwendungsorientierte Mittelstandsforschung definiert das Deloitte Mittelstandsinstitut eigentümergeführte Unternehmen und managementgeführte Unternehmen mit Eigentümereinfluss ab einer Umsatzgröße von etwa 50 Mio. Euro und einer Mitarbeiterzahl von bis zu 3.000 Mitarbeitern als mittelständische Unternehmen.

Fallstudien

Um die Spezifika von Mergers & Acquisitions in mittelständischen Unternehmen zu untersuchen, wurden insgesamt 250 Unternehmer und Geschäftsführer zu diesem Themenbereich kontaktiert. Von diesen erklärten sich 85 zu einem Interview bereit, wiederum 31 hatten zum Zeitpunkt der Befragung bereits Transaktionen durchgeführt oder planten diese. Die Mehrheit der Auswertungen der vorliegenden Studie basiert auf dem Expertenwissen der letzten Gruppe, das zusammen mit öffentlich zugänglichen Informationen und von den Unternehmen zur Verfügung gestelltem Informationsmaterial zu Fallstudien verdichtet wurde. Der durchschnittliche Umsatz der befragten Unternehmen lag bei rund 455 Millionen Euro, die durchschnittliche Beschäftigtenzahl bei 2.590. Bei einem Executive-Anteil von 91 Prozent der Befragten waren 39 Prozent CEOs, 29 Prozent CFOs und 13 Prozent Heads of M&A.

Experteninterviews

Um die Erkenntnisse der Fallstudien einer kritischen Überprüfung (Triangulation) aus der Unternehmenspraxis zu unterziehen, wurden im Rahmen des Deloitte Mittelstandsinstituts mehrstündige persönliche Experteninterviews mit insgesamt acht Experten aus Unternehmensberatung, Wissenschaft, Banken, Anwaltskanzleien und mittelständischer Unternehmenspraxis geführt. Die Interviews orientierten sich an Leitfäden, welche offene und geschlossene Fragen miteinander kombinierten.

Mergers & Acquisitions im Mittelstand: Spannungsfelder

Zusammenschlüsse von Unternehmen sind vielleicht eines der spannendsten Themen im Unternehmenskontext. In der Öffentlichkeit werden meist M&A von oder zwischen Großunternehmen diskutiert. Mal laufen diese wie gewünscht, bisweilen ist jedoch auch zu vernehmen, dass durch M&A-Transaktionen Werte vernichtet wurden. Insofern besteht eine Lücke zwischen den strategischen Zielen von M&A und der tatsächlichen Umsetzung. Auch für den Mittelstand sind M&A als Möglichkeit externen Unternehmenswachstums kein neues Phänomen. Ob M&A aber für den Mittelstand einen Erfolgsfaktor darstellen, lässt sich aufgrund der geringeren Publizität noch weniger als für Großunternehmen ohne weitere Recherche herausfinden. Um das typisch mittelständische Element an M&A zu veranschaulichen, stellen wir im Folgenden häufig zu hörende Aussagen aus der Unternehmenspraxis vor dem Hintergrund der Ergebnisse und Daten des Deloitte Mittelstandsinstituts auf den Prüfstand.

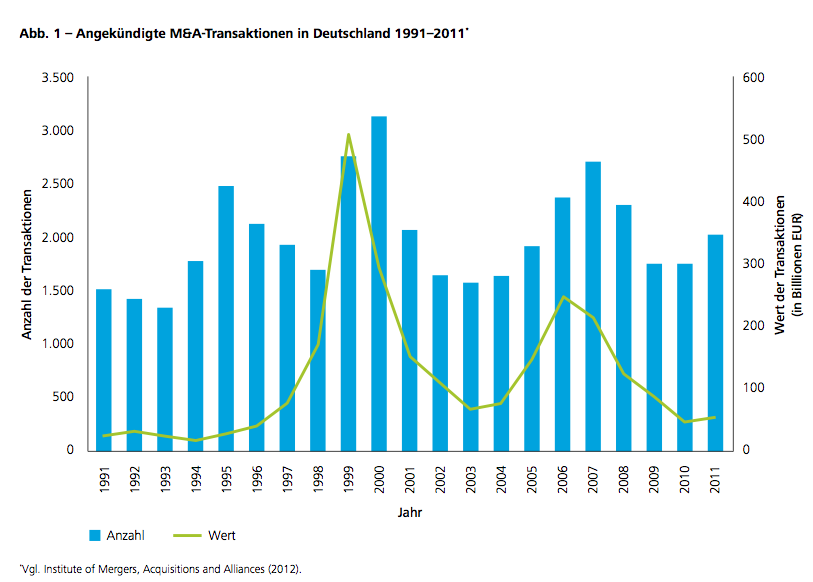

Sind M&A ein aktuelles Thema für den Mittelstand? Seit der Wirtschaftsund Finanzkrise 2008/2009 befand sich der deutsche Markt für M&A sowohl bzgl. der Anzahl der Transaktionen als auch der Volumina auf dem Rückzug. Aktuelle Daten belegen jedoch, dass M&A für den Mittelstand nicht nur höchst aktuell und relevant sind. Vielmehr werden M&A in der Zukunft zu einer Notwendigkeit werden, um im globalen Wettbewerb zu bestehen. Gleichwohl zeigt unsere Untersuchung, dass der Mittelstand mehrheitlich Übernahmen (sog. Akquisitionen) gegenüber Zusammenschlüssen ganz klar den Vorzug gibt. Gründe und Konsequenzen dieser Einschätzung lesen Sie in Kapitel I.

Welche Erfahrungen haben mittelständische Unternehmen mit M&A? Anders als für Großunternehmen, die häufig Stabsstellen oder ganze Abteilungen mit M&A beschäftigen, stellen Transaktionen für mittelständische Unternehmen vielfach eine außergewöhnliche, neue und oft ungewohnte Situation dar. Eine besondere Rolle spielt hier der Abbruch von Transaktionen. Anders als Großunternehmen sind viele Mittelständler bereit, Transaktionen auch noch kurz vor Abschluss abzubrechen. Den Erfahrungshorizont mittelständischer Unternehmen im Kontext von M&A zeigt Kapitel II.

Wie steht es um die strategische Einbindung von M&A? Werden M&A strategisch im Voraus geplant, oder ergeben sich Chancen ad hoc? Nicht in allen Unternehmen sind M&A in die Unternehmensstrategie eingebettet und die Rollen der beteiligten Akteure sind recht unterschiedlich. Dieses und die mit M&A verfolgten Ziele stehen im Mittelpunkt von Kapitel III.

Gibt es den optimalen M&A-Prozess im Mittelstand? Eine mit Großunternehmen vergleichbare Institutionalisierung von M&A gibt es im Mittelstand in der Regel nicht. Strukturierung, Formalisierung, organisatorische Einbettung und beteiligte Akteure sind sehr heterogen. Vorbereitung, Bewertung, Verhandlung und Integration – erfolgreiche Muster zeigt Kapitel IV.

Welchen Mehrwert leisten M&A?

Mit M&A werden meist hoch gesteckte Ziele verfolgt. Werden diese jedoch auch erreicht? Immer wieder ist vor allem von Synergien die Rede: 2 + 2 = 5 ist die goldene Regel. Gilt diese überhaupt? Und wenn ja, wird die Erreichung vorher festgelegter Ziele während und nach der Transaktion überhaupt verfolgt? Wie kann der Erfolgsbeitrag von M&A gemessen werden? Ansatzpunkte bietet Kapitel V.

I. Sind M&A ein aktuelles Thema für den Mittelstand?

M&A in Großunternehmen und M&A im Mittelstand sind nicht dasselbe. In der Praxis werden diese Konstrukte jedoch leider häufig gemeinsam und letztlich undifferenziert betrachtet. Diese Kapitel widmet sich der Abgrenzung verschiedener Transaktionsarten von M&A im Mittelstand, bevor Aktualität sowie Einflussfaktoren auf M&A im Mittelstand dargestellt werden.

Unterschiedliche Transaktionsarten im Kontext von M&A Unternehmensvereinigungen stellen für Unternehmen prinzipiell eine Alternative zum meist bevorzugten, jedoch relativ langsamen organischen Wachstum dar. Gleichzeitig sind Unternehmensvereinigungen wiederum eine Unterkategorie von Unternehmenszusammenschlüssen. Hier sind zwei prinzipielle Formen zu unterscheiden:

• Unternehmenskooperationen zeichnen sich dadurch aus, dass die beteiligten Partner wirtschaftlich weitgehend selbstständig bleiben.

• Als Unternehmensvereinigungen werden Ereignisse zusammengefasst, bei denen mindestens ein beteiligter Partner seine wirtschaftliche Selbstständigkeit verliert.

Im Englischen wird meist das Begriffspaar Mergers & Acquisitions (M&A) verwendet, das wir in der vorliegenden Studie als Synonym für Unternehmensvereinigungen verstehen möchten:

• Mergers entsprechen weitgehend dem deutschen Begriff der Fusion. Eine Fusion ist nach § 2ff. UmwG dadurch gekennzeichnet, dass zwei oder mehr zuvor rechtlich selbstständige Unternehmen zu einer später rechtlich selbstständigen Einheit verschmolzen werden. Diese Verschmelzung ist durch Aufnahme oder durch Neugründung möglich.

• Acquisitions lassen sich demnach mit den deutschen Akquisitionen vergleichen. Eine Akquisition oder Übernahme beschreibt die Übernahme der Kontrolle über ein zuvor unabhängiges und selbstständiges Unternehmen. Oft entsteht in der Folge ein Konzern gemäß § 18 Abs. 1 AktG bzw. es kommen die handelsrechtlichen Regeln für den Konzernabschluss gemäß § 290ff. HGB zur Anwendung.

Nach Aussagen der für diese Studie befragten Unternehmensvertreter haben im Mittelstand vor allem Akquisitionen eine hohe Bedeutung. Zusammenschlüsse sind in der Praxis deshalb schwierig, weil die Interessen der beteiligten Parteien sehr heterogen sind und gerade über einen langen Zeitraum nur schwer überwacht werden können. Akquisitionen unterliegen diesem Nachteil nicht, zumdem können sie durch den Käufer sehr viel leichter gesteuert werden.

Zusammenschlüsse sind für alle Beteiligten schwierig. Letztlich ist es unwahrscheinlich, dass beide Kooperationspartner im gewünschten Ausmaß profitieren, sodass grundsätzlich Akquisitionen bevorzugt werden.

Für die meisten Befragten stellt die Übernahme einer Mehrheit an einem anderen Unternehmen folglich die präferierte Option dar. Dies sehen 49 Prozent dann als gegeben, wenn die Mehrheit der Stimmrechte kontrolliert wird. Die Übernahme aller Stimmrechte streben 31 Prozent an. Bei einem Merger wären aus Sicht der Befragten zu viele organisatorische und rechtliche Probleme sowie steuerliche Konsequenzen zu berücksichtigen. Zum anderen sei bei einer Verschmelzung durch Aufnahme ein Fremdunternehmen relativ leicht in bestehende Strukturen zu integrieren.

Treiber von M&A im Mittelstand

Wie bereits erläutert stellen M&A eine Chance für externes Unternehmenswachstum dar. Gleichzeitig ist jedoch jede Investition auch mit Risiken behaftet. In Folge der Wirtschaftsund Finanzkrise 2008/2009 ging der deutsche M&A-Markt – gemessen an Transaktionsanzahl undwert – deutlich zurück (vgl. Abb. 1).

Aktualität von M&A

Welche Bedeutung hat dieses Ergebnis jedoch für den Mittelstand? Hier sind unterschiedliche Stimmen zu vernehmen. Einerseits wird auf begrenzte finanzielle Mittel sowie den geringeren Sicherheitsabstand im finanziellen Bereich verwiesen, sodass der Mittelstand eher risikoavers und somit M&A gegenüber kritisch eingestellt sein dürfte. Andererseits zeigen viele Beispiele der jüngeren Vergangenheit, dass wirtschaftlich prosperierende Mittelständler auch oder gerade in gesamtwirtschaftlich schwierigen Zeiten die Möglichkeit zu M&A genutzt haben.

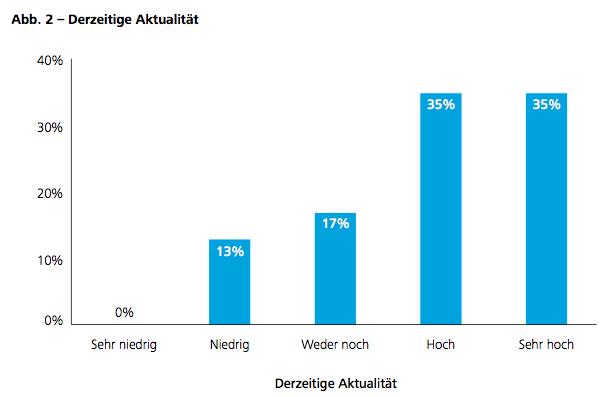

Um die Frage nach der Aktualität von M&A im Mittelstand zu klären, wurden die Studienteilnehmer in geschlossenen Kategorien nach diesen Themenbereichen befragt. Eine deutliche Mehrheit (70 Prozent hohe oder sehr hohe Aktualität) spricht dem Thema M&A eine hohe Aktualität für den Mittelstand zu (vgl. Abb. 2).

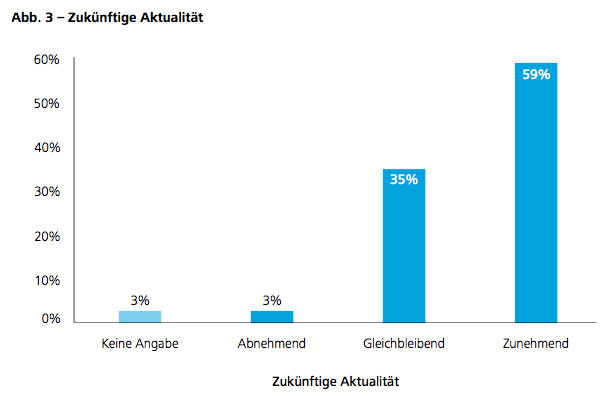

Gleichzeitig wird aus Sicht der Befragten die Aktualität von M&A weiter zunehmen (vgl. Abb. 3).

Worin liegen die Gründe dieser Einschätzung? Zum einen werden von den befragten Unternehmen, aber auch von den Experten Veränderungstendenzen in der mittelständischen M&A-Kultur bemerkt. M&A werden immer mehr zum mittelständischen Alltag (im Vergleich zu früher außerordentlichen Ereignissen), es findet eine Professionalisierung statt. Des Weiteren wird sich der Mittelstand auch mit der stetig wachsenden Komplexität, Dynamik und Globalisierung der Unternehmensumwelt auseinandersetzen müssen.

Die Aktualität von M&A ist aus Sicht der Befragten und Experten folglich gegeben, doch wie steht es um die strategische Relevanz von M&A im Mittelstand? 68 Prozent der Befragten sehen hier eine hohe oder sehr hohe Relevanz, die auch weiter zunehmen wird. Befragte und Experten sehen die Gründe dafür einerseits in den wachsenden Nachfolgeproblemen vieler mittelständischer Unternehmen, andererseits in steigenden Internationalisierungstendenzen – die auch intrinsisch getragen werden.

Externe und interne Einflussfaktoren

M&A werden durch Entwicklungen aus der Unternehmensumwelt beeinflusst. Zudem spielen im Unternehmen vorgehende Aktivitäten eine besondere Rolle. Um das Spannungsgefüge externer und interner Einflussfaktoren im Detail zu betrachten, wurden die Untersuchungsteilnehmer nach diesem Themenkontext befragt.

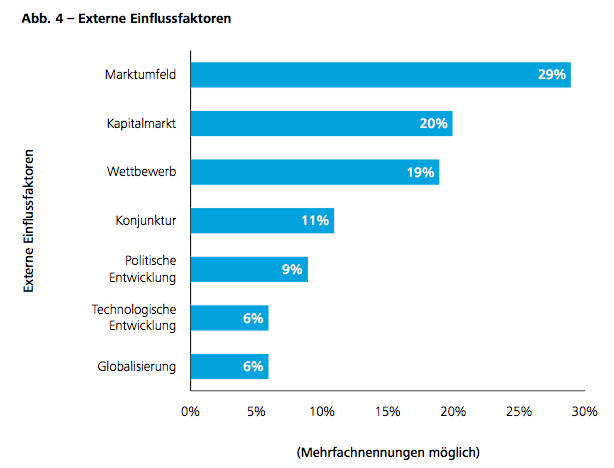

Als hauptsächliche externe Einflussfaktoren wurden Marktfaktoren wie z.B. Kundenwünsche, der Kapitalmarkt sowie Wettbewerbseinflüsse identifiziert (vgl. Abb. 4). Hier spielen Branchenspezifika eine besondere Rolle, da Konzentrationsvorgänge innerhalb von oder zwischen Branchen einen besonderen Druck auf M&A-Aktivitäten auslösen.

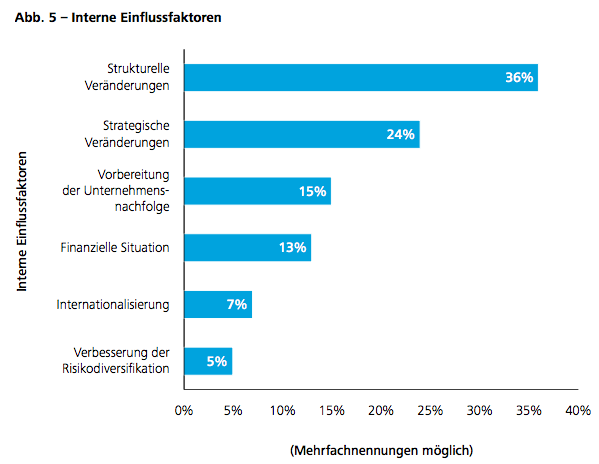

Interne Einflussfaktoren wirken hingegen aus dem Unternehmen heraus. Hier ergibt sich eine leicht differenzierte Einschätzung der Situation zwischen Unternehmen und Experten. Für die befragten Unternehmen spielen vor allem strukturelle und strategische Überlegungen eine Rolle (vgl. Abb. 5). Ob hier von rein internen Faktoren gesprochen werden kann oder ob strukturelle und strategische Überlegungen nicht immer auch von der Unternehmensumwelt abhängen, bleibt unklar. Die befragten Experten sehen hingegen ganz klar die Thematik der Unternehmensnachfolge als größten internen Treiber von M&A im Mittelstand.

Durch die vorangegangenen Analysen wird deutlich, dass sich der Mittelstand dem Thema M&A immer intensiver widmet. Das gilt sowohl für die Eigentümer mittelständischer Unternehmen als auch für andere Personengruppen. Zudem zeigt sich, dass mittelständische Unternehmen ein gut ausgeprägtes Begriffsverständnis von M&A haben. Der Großteil der Befragten subsumiert unter dem Begriff M&A nicht nur Unternehmenskäufe oder Zusammenschlüsse, sondern auch Beteiligungen. Ob sich diese Einschätzungen auch in konkreten Erfahrungen oder Plänen niederschlagen, zeigt der folgende Abschnitt.

Kundenanforderungen, Kapitalmarkt und Wettbewerbsfaktoren stellen die wichtigsten externen, die Nachfolgethematik den wichtigsten internen Treiber von M&A im Mittelstand dar.

II. Welche Erfahrungen haben mittelständische Unternehmen mit M&A?

Eine fundierte theoretische Ausbildung sowie das Wissen um die Relevanz von M&A sind gute Voraussetzungen für erfolgreiche Transaktionen. Doch wie steht es um die praktische Erfahrung des Mittelstands mit M&A? Eingangs haben wir bereits festgestellt, dass M&A für den Mittelstand eher einen außerordentlichen Sachverhalt als das Tagesgeschäft darstellt. Gleichzeitig wurde jedoch auch von der steigenden Aktualität und Relevanz berichtet.

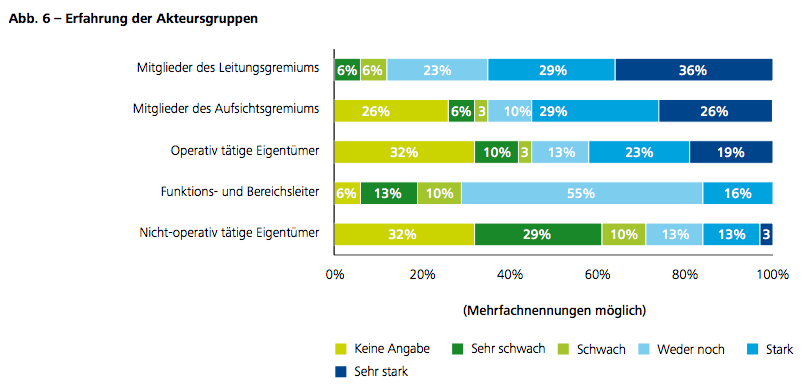

In der vorliegenden Studie können alle Untersuchungsteilnehmer auf persönliche Erfahrungen mit M&A zurückblicken. Um die Erfahrung und somit Leistungsfähigkeit der befragten Organisationen hinsichtlich M&A zu analysieren, wurden die Akteure nach Personengruppen unterteilt. Hier zeigt sich, dass vor allem Mitglieder der Leitungsund Aufsichtsgremien auf Erfahrungen zurückblicken können (vgl. Abb. 6). Die befragten Experten gehen jedoch davon aus, dass im Mittelstand im Vergleich zu Großunternehmen noch immer deutlicher Nachholbedarf besteht.

Charakteristika durchgeführter Transaktionen

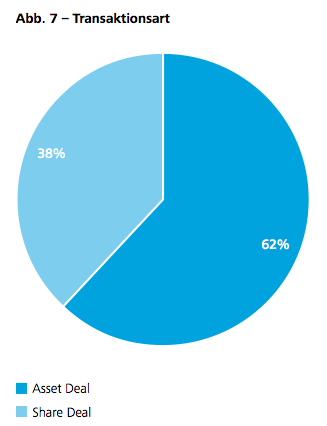

97 Prozent der Unternehmen haben bereits M&A-Transaktionen durchgeführt. Unternehmensübernahmen können prinzipiell auf zwei rechtliche Arten, durch einen „Asset Deal“ (d.h. Kauf von Vermögensgegenständen) oder einen „Share Deal“ (d.h. Kauf von Anteilen), durchgeführt werden. Während 62 Prozent der durchgeführten Transaktionen Asset Deals waren, entfielen die restlichen 38 Prozent auf Share Deals (vgl. Abb. 7).

Dies liegt grundsätzlich daran, dass mittelständische Unternehmen vermehrt an speziellen Technologien und Innovationen interessiert sind und diese mittels eines Asset Deals „einkaufen“. Zwar ist die Durchführung eines Share Deals prinzipiell einfacher als die Durchführung und Vertragsgestaltung eines Asset Deals, jedoch scheinen Mittelständler in der Regel risikoscheu, denn mit einem Share Deal werden auch alle Risiken und finanziellen Verbindlichkeiten zum jeweiligen Anteil übernommen.

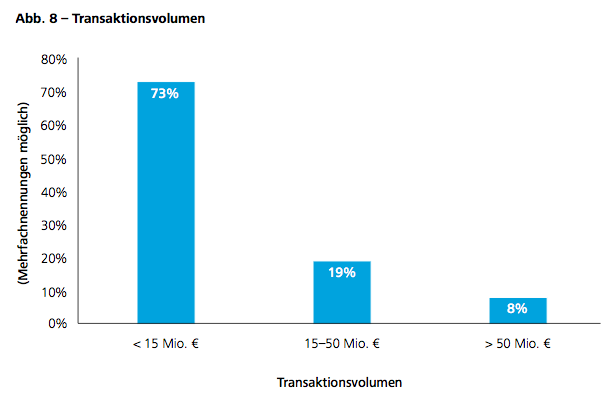

Hinsichtlich der Transaktionsvolumina der beteiligten Unternehmen ergab sich eine deutliche Tendenz: 73 Prozent der Transaktionen bewegten sich unter einem Wert von 15 Millionen Euro (vgl. Abb. 8).

Abbruch von M&A – im Mittelstand anders als in Großunternehmen

Immer wieder ist von gescheiterten Übernahmen oder Fusionen zu lesen. Über mittelständische Unternehmen sind leider nur sehr wenige Informationen verfügbar. Diese deuten jedoch darauf hin, dass sich der Mittelstand im Bereich des Abbruchs von Transaktionen anders verhält als Großunternehmen.

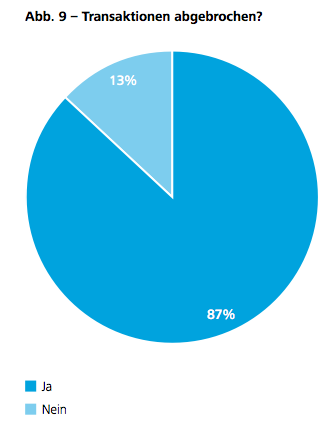

In einer geschlossenen Frage antworteten 87 Prozent der Befragten, Transaktionen – und dies mehrfach – bereits abgebrochen zu haben (vgl. Abb. 9).

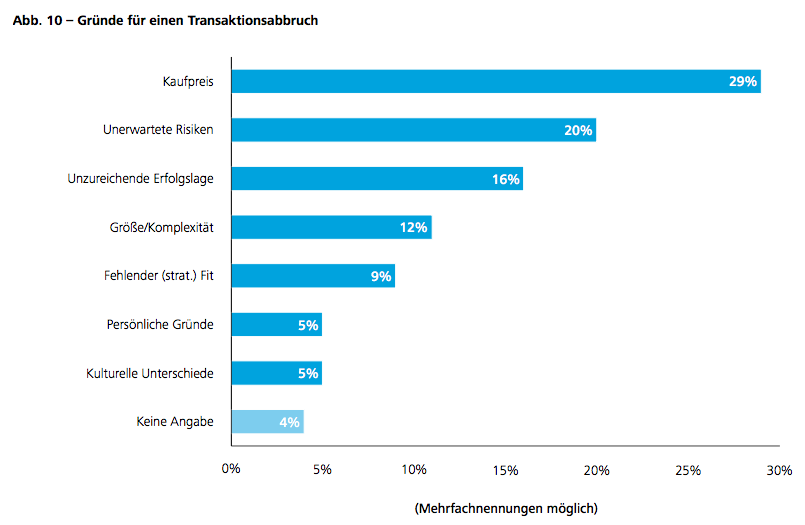

Die Abbruchgründe wurden in einer offenen Frage thematisiert (vgl. Abb. 10). Hier wurden vor allem überzogene Kaufpreisforderungen der Gegenseite, im Prozess aufgedeckte, unerwartete Risiken sowie die unzureichende Erfolgslage des zu übernehmenden Unternehmens genannt.

Für befragte Unternehmen und Experten ergab sich in zwei Dingen eine Übereinstimmung. Zum einen wurde verdeutlicht, dass mittelständische Unternehmen risikoaverser an M&A herangehen als Großunternehmen. Schließlich handelt es bei den Kaufpreisen meist um eigene Gelder des Unternehmers oder der Unternehmerfamilie. Gleichzeitig sind Mittelständler offensichtlich bereit, bis sehr spät im Verhandlungsprozess noch aufzustehen und den Kauf abzubrechen, sodass der Thematik der „Deal Breaker“ eine andere Bedeutung zukommt als in Großunternehmen.

Eignung des Mittelstands für M&A – eine Selbsteinschätzung

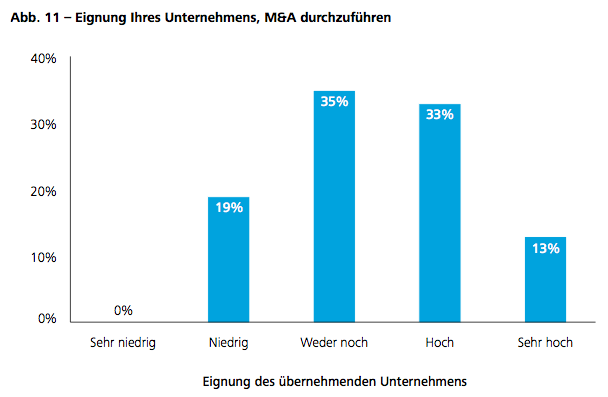

Sind mittelständische Unternehmen hinsichtlich ihrer Eigentümerund Unternehmensstruktur, Strategie und Kultur für M&A geeignet? Wie Abbildung 11 verdeutlicht, sehen 13 Prozent der Befragten eine sehr hohe Eignung des übernehmenden Unternehmens hinsichtlich M&A, 33 Prozent schätzen die Eignung als hoch ein und 35 Prozent antworten mit weder noch.

Bei der Einschätzung hinsichtlich der Eignung des übernehmenden Unternehmens ist eine deutliche Differenz zwischen der Expertenmeinung und der Meinung der Unternehmen festzustellen. Mittelständische Unternehmen, die bereits eine oder mehrere M&A-Transaktionen durchgeführt haben, sehen im Selbstbild eine hohe Eignung, da sie bspw. bereits Erfahrungen mit dieser Thematik gesammelt haben oder Fachleute im Aufsichtsund Leitungsgremium haben. Die befragten Experten finden zwar durchaus professionelle Strukturen vor, sehen jedoch bei einer Gesamtbetrachtung Verbesserungspotenzial bei der Professionalität der Durchführung der Transaktionen. Eigene Erfahrungen der handelnden Personen prägen die Beurteilungen und erschweren zum Teil einen objektiven Blick.

M&A sind im Mittelstand tendenziell eher Ausnahme als Tagesgeschäft. Insofern sind Fachwissen, Erfahrungen und letztlich auch die Eignung des Mittelstands bzgl. M&A sehr heterogen.

Auch die Eignung potenzieller Zielunternehmen wurde analysiert. Während die befragten Unternehmen hier ihren Übernahmekandidaten eine recht hohe Eignung attestieren, sehen dies die Experten eher kritisch und fordern einen objektiven Blick auf die Akquisitionen, der in der Praxis nicht immer gewährleistet sei.

III. Wie steht es um die strategische Einbindung von M&A?

Sind M&A im Mittelstand in der Unternehmensstrategie verankert, leisten sie sogar Beiträge zur Zielerreichung dieser Strategien? Oder handelt es sich um zufällige, von Okkasionen getriebene Ereignisse? Aus Sicht der befragten Unternehmen stehen zumindest die Themen Wachstum, Erweiterung des Produktportfolios und Ausbau der Wettbewerbsfähigkeit im Vordergrund. Dies sind Bereiche, die mit Diversifikationsund Marktdurchdringungsstrategien in Einklang gebracht werden können.

Willensbildungsprozess für M&A

Vor der Durchführung von Akquisitionen steht ein Willensbildungsprozess, an dessen Ende eine Entscheidung getroffen wird, ob sich ein Unternehmen mit dem Thema M&A auseinandersetzen sollte. Diese Entscheidung liegt in der Verantwortung des Top-Managements. In mittelständischen Unternehmen ist davon auszugehen, dass tendenziell ein zentralisierter Führungsstil vorherrscht. Partizipative Gruppenentscheidungen bilden eher die Ausnahme. Zudem haben im Rahmen der Entscheidungsfindung weniger Planung, sondern vielmehr Improvisation und Intuition eine hohe Bedeutung. Dies wird in vielen Aspekten auch durch die auf den Unternehmer ausgerichtete Organisationsform unterstützt.

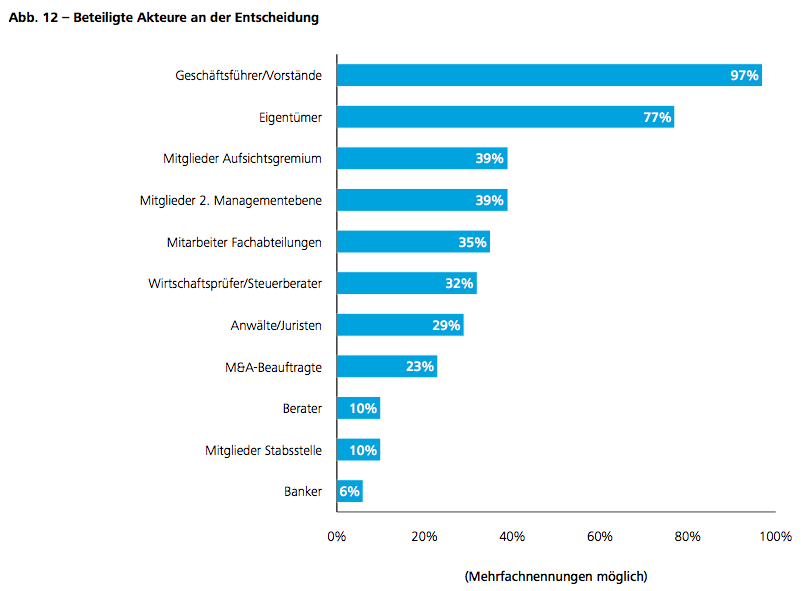

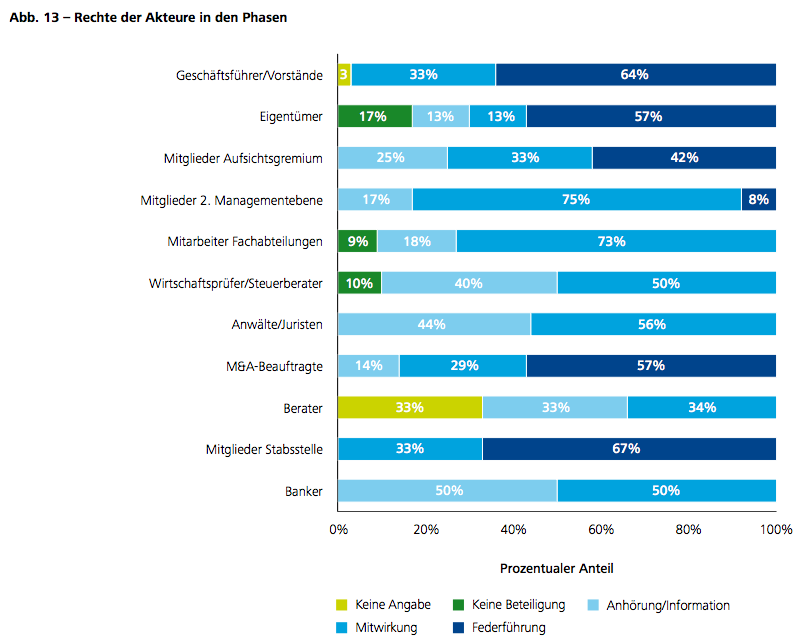

Wie die Ergebnisse der Studie zeigen (vgl. Abb. 12), sind vor allem Geschäftsführer/Vorstände, Eigentümer, Mitglieder der zweiten Führungsebene sowie Mitglieder von Aufsichtsgremien am Willensbildungsprozess beteiligt.

Weiterhin interessant sind die Rechte der Akteure in diesem Prozess. Wie Abbildung 13 zeigt, sind die bereits genannten Gruppen – bis auf die Mitglieder der zweiten Führungsebene – meist auch federführend tätig. Hinzu treten – soweit vorhanden – M&A-Beauftragte.

Eigentümer/Unternehmer sind für M&A im Mittelstand die tragende Personengruppe. Anders als in der Theorie häufig postuliert, handeln diese Personen meist deutlich risikoaverser als Manager.

Interessant erscheint neben den Akteuren auch das Zustandekommen der Kaufentscheidung. In 55 Prozent der Unternehmen handelte es sich um bewusst geplante Entscheidungen, 45 Prozent der Transaktionen werden von den Befragten als zufällig und somit opportunistisch charakterisiert. Die Entscheidungsdauer lag in 48 Prozent der Unternehmen bei unter sechs Monaten.

Einbettung von M&A in die Unternehmensstrategie

Mittelständlern wird eine geringere Formalisierung des strategischen Managements als Großunternehmen nachgesagt. Lässt sich dies auch auf M&A übertragen? Planen mittelständische Unternehmen M&A zur Unterstützung ihrer strategischen Ziele oder ist dies nicht formal beabsichtigt? Für mittelständische Unternehmen stellen M&A keinen Selbstzweck dar, sondern sind ein Instrument der Unternehmensentwicklung. M&A spielen im Mittelstand insbesondere im Rahmen von Wachstums- und Wettbewerbsstrategien eine Rolle.

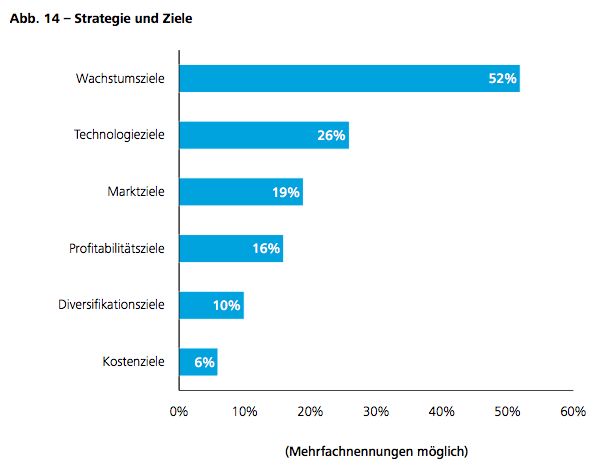

Von großem Interesse sind an dieser Stelle die von den Stichprobenunternehmen allgemein verfolgten Ziele. Diese lassen sich wie in Abbildung 14 dargestellt charakterisieren. Die Mehrheit der Unternehmen verfolgt Wachstums- und Technologieziele, gefolgt von Marktzielen.

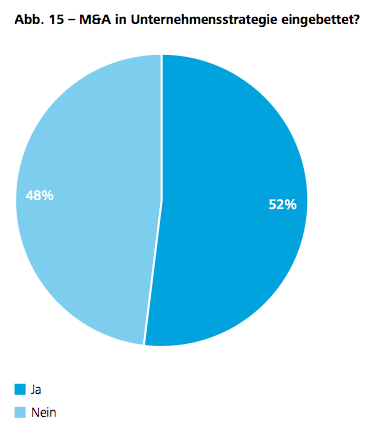

Zur Erreichung dieser Ziele können einerseits organische Handlungsalternativen, andererseits anorganische wie z.B. M&A genutzt werden. Ob und inwieweit M&A zur Erreichung strategischer Ziele instrumentalisiert werden, zeigt die in Abbildung 15 dargestellte Auswertung. In 52 Prozent der Unternehmen sind M&A in die Unternehmensstrategie eingebettet, in 48 Prozent der Unternehmen nicht, folglich ein recht heterogenes Bild.

Die befragten Experten sind sich darin einig, dass nicht jedes Unternehmen eine klar formulierte Unternehmensstrategie habe. Dies habe zur Folge, dass auch Akquisitionen nicht in allen Fällen strategisch geplant würden.

Mit M&A verfolgte Ziele

Im Laufe der Studie wurde bereits mehrfach postuliert, dass Unternehmen mit M&A mehr oder weniger exakt formalisierte und formulierte Zielvorstellungen verbinden. In Theorie und Praxis werden M&A stark mit dem Themenkomplex Synergien verbunden. Die diskutierten Zielkategorien beziehen sich hier nicht nur auf das Unternehmen als Ganzes, sondern besonders auch auf einzelne im Unternehmen tätige Personen. Oft versprechen sich handelnde Akteure neben verschiedenen Arten der Unternehmenswertsteigerung wachsende Macht, steigendes Prestige, ein höheres Einkommen sowie ein bleibendes Erbe für die Nachwelt.

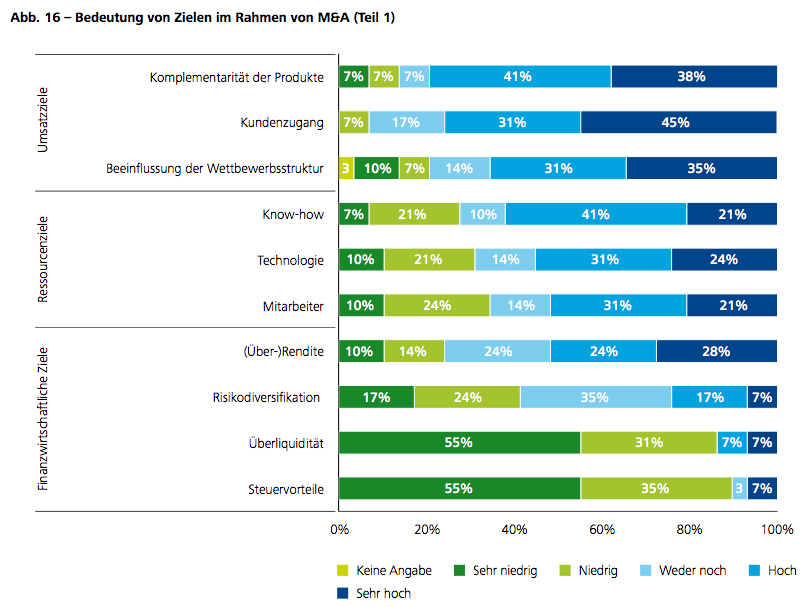

Wie Abbildung 16 zeigt, werden mit M&A verschiedene Zielkategorien verfolgt. Wichtig ist die Tatsache, dass hier keine generalisierte Aussage gegeben werden kann. Ziele sind immer individuell und von den beteiligten Akteuren und Unternehmen abhängig. Tendenziell scheinen jedoch in der Stichprobe Umsatzziele wie Komplementarität der Produkte und Kundenzugang im Vordergrund zu stehen. Ebenfalls wichtig sind Ressourcenziele. So sichern sich Mittelständler durch Zukäufe Ressourcen, die ihnen selbst nicht vorliegen.

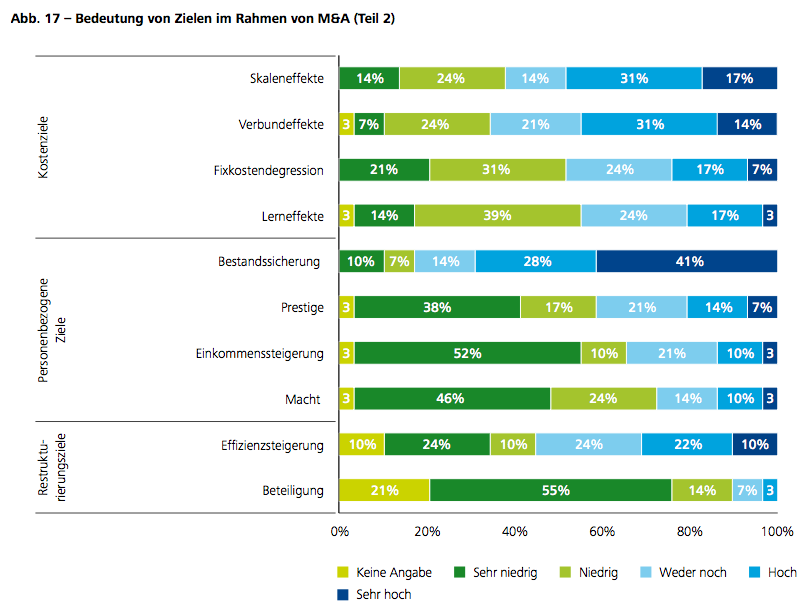

In Abbildung 17 ist der zweite Teil der abgefragten Zielgrößen dargestellt. In der Literatur häufig zu findende Kostenargumente wie Skalen- und Verbundeffekte und Fixkostendegression scheinen nur eine untergeordnete Bedeutung zu haben. Zwei Aspekte möchten wir jedoch hervorheben: Der Aspekt der Bestandssicherung wird von fast allen Befragten besonders betont. Dies zeigt wiederum die bereits diskutierte Überzeugung der Unausweichlichkeit von M&A zur Sicherung des Überlebens. Des Weiteren geben die Befragten an, das aus ihrer Sicht – anders als in Großunternehmen – die persönlichen Motive der Beteiligten weniger eine Rolle spielten.

Wichtige Einflussfaktoren auf die genannten Ziele sind Unternehmensgröße, -alter und -komplexität sowie die Branche, in der sich das Unternehmen bewegt. Ob die fokussierten Ziele vom Mittelstand durch M&A jedoch auch erreicht werden können, werden wir später in Kapitel V zeigen.

IV. Gibt es den optimalen M&A-Prozess im Mittelstand?

Viele der bisher angesprochenen Themenbereiche – Verständnis, Aktualität, Einflussfaktoren, Erfahrungen, Einbettung in die Unternehmensstrategie – geben bereits einen Einblick in M&A im Mittelstand. Nun werden wir uns der konkreten Umsetzung von M&A-Projekten zuwenden. Hierfür werden wir M&A aus der Sicht eines Käuferunternehmens betrachten.

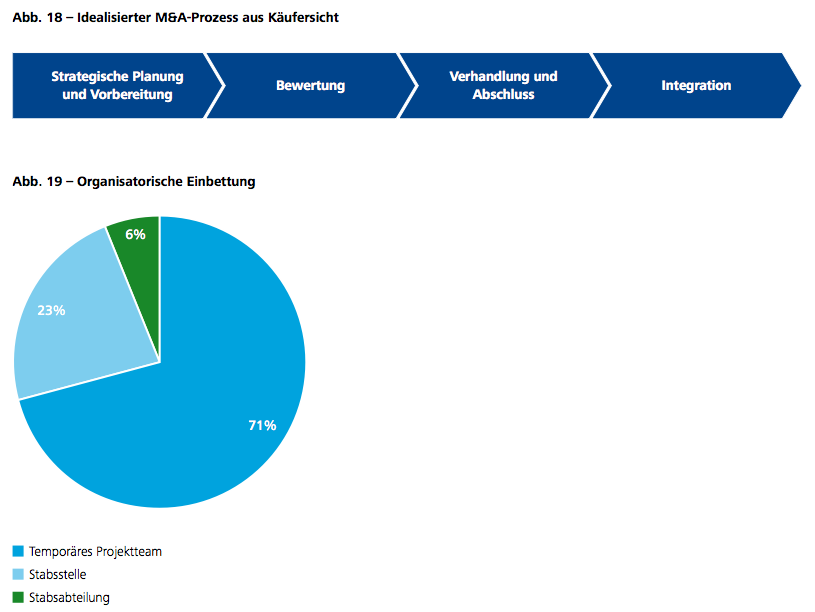

In Theorie und Praxis wird für M&A ein idealisiertes Prozessschema vorgeschlagen, das in Abbildung 18 dargestellt ist.

Im Idealfall wird nach einer Suchphase und Vorbereitung eine M&A-Strategie erstellt, es folgen die Kontaktaufnahme sowie ggf. eine Absichtserklärung (Letter of Intent, LOI). Prüfungen der vorhandenen Situation werden in verschiedenen Formen der Due Diligence durchgeführt. Nach Verhandlung/en kommt es zu einem Vertragsabschluss und der Umsetzung der Integration.

Status quo der organisatorischen Einbettung

Ein formalisierter Standardprozess existiert in 35 Prozent der Unternehmen, in 65 Prozent werden M&A jeweils unterschiedlich prozessual implementiert. Formalisierte Prozesse laufen meist anhand schriftlich formulierter Richtlinien ab. So lassen sich die Komplexität reduzieren und Abläufe besser handhabbar machen. Experten sehen zudem einen deutlichen Zusammenhang zwischen Formalisierung, Professionalisierung und Erfolg einer Transaktion.

In 71 Prozent der Unternehmen werden M&A durch ein temporäres Projektteam (Abb. 19) organisatorisch verankert. In 23 Prozent der Unternehmen gibt es eine Stabsstelle M&A, in 6 Prozent eine M&A-Abteilung.

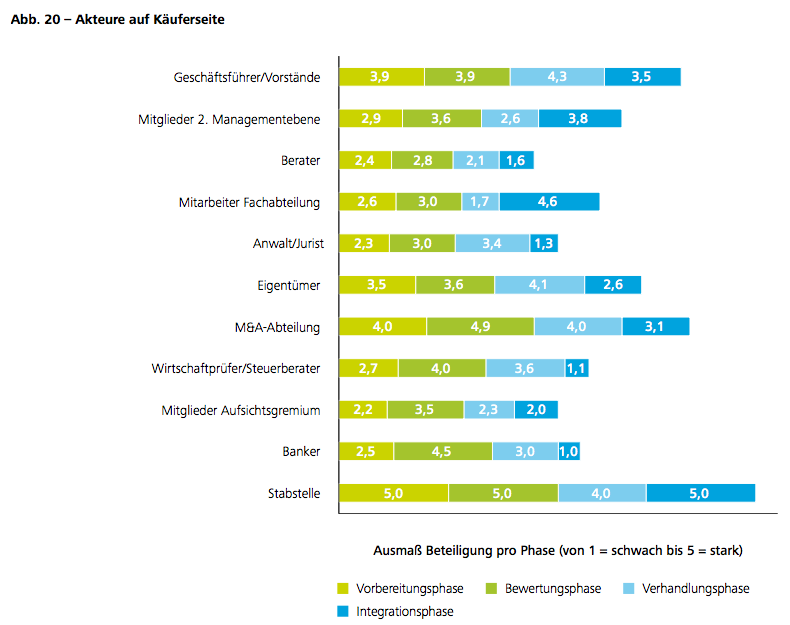

In 65 Prozent der Unternehmen sind M&A einer Einzelperson zugeordnet, in 35 Prozent einem Gremium. In ersterem Fall sind es mit 35 Prozent der Nennungen die Geschäftsführenden Gesellschafter. Bei der Abwicklung des Projekts sind hingegen nicht nur Mitglieder der obersten Unternehmensleitung, sondern auch weitere Akteure im Unternehmen beteiligt. Abbildung 20 zeigt die Beteiligung der Akteure in den einzelnen Phasen. Mitarbeiter aus Fachabteilungen sind ebenso wie Mitglieder der zweiten Führungsebene vor allem in die Integration sehr stark einbezogen.

Vorbereitung – Suchfelder und Anbahnung

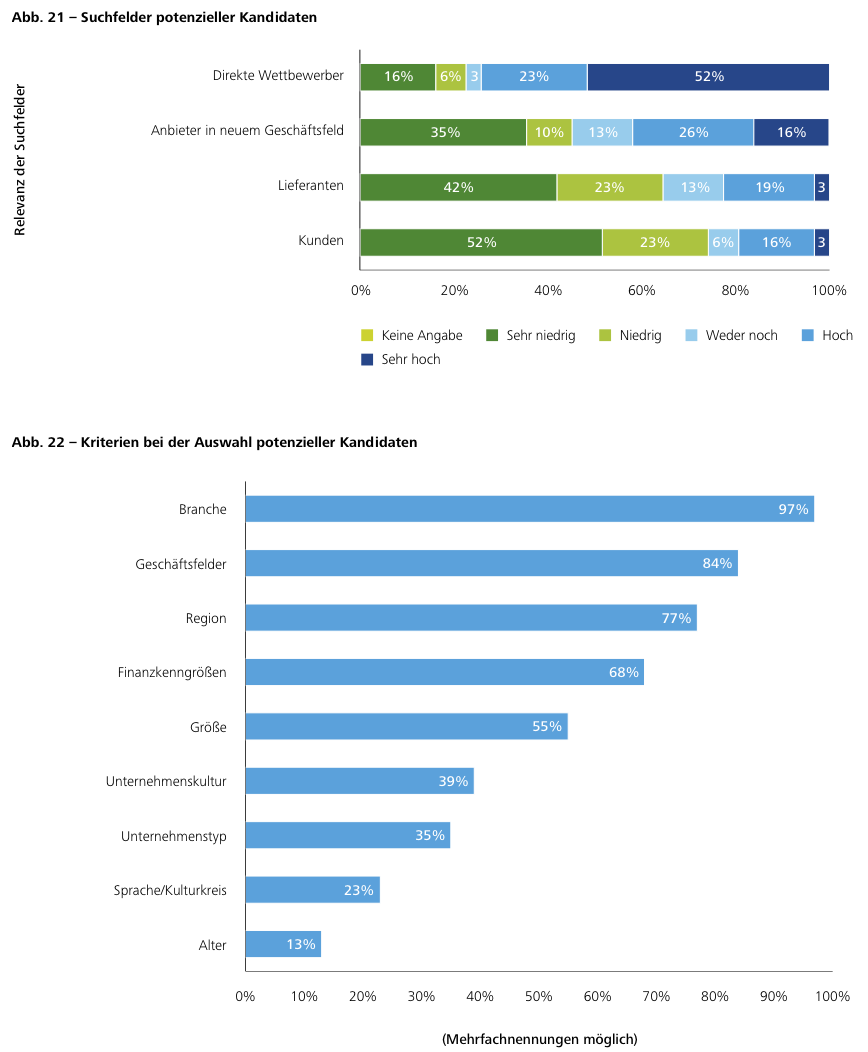

Die Experten geben an, dass eine formalisierte Suche (sog. Screening) nach Übernahmekandidaten zwar sinnvoll sei, von Mittelständlern jedoch nur selten durchgeführt werde. Viele Transaktionen seien opportunistisch getrieben. In einer geschlossenen Frage gaben die Befragten zunächst Suchfelder für potenzielle Kandidaten an (vgl. Abb. 21). Hier zeigt sich eine eindeutige Konzentration auf direkte Wettbewerber.

Mittelständler versuchen mithilfe von M&A ihre Position im Markt durch die Übernahme eines direkten Wettbewerbers zu verbessern. Auch eine Risikodiversifikation durch die Übernahme von Anbietern in neuen Geschäftsfeldern ist von hoher Bedeutung. Die häufig diskutierte vertikale Integration wird hingegen weniger fokussiert. Lieferanten und Kunden stellen für die befragten Mittelständler nur wenig attraktive Kandidaten dar.

Nach Eingrenzung des Suchfelds sollten weiterhin Kriterien für eine Verfeinerung der Suche festgelegt werden. Die befragten Unternehmen gaben in einem Anforderungskatalog an (vgl. Abb. 22), dass v.a. Branche, Geschäftsfelder und Region des Unternehmens eine Rolle für die Selektion spielten.

Die Branche, als wichtigstes Kriterium, sollte identisch oder ähnlich zur eigenen Branche sein. Die befragten Unternehmen suchen zudem zu 50 Prozent potenzielle Kandidaten im internationalen Raum. Hier wissen wir, dass grenzüberschreitende Akquisitionen nicht nur aus rechtlicher, sondern auch aus steuerlicher und kultureller Sicht besondere Problemlagen enthalten.

Grenzüberschreitende Akquisitionen (sog. Cross-Border-Transaktionen) werden immer häufiger. Jedoch sind hier besondere betriebswirtschaftliche, rechtliche, steuerliche und kulturelle Aspekte zu beachten.

Die Zielunternehmen sollen kleiner bzw. zum eigenen Unternehmen passend (63 Prozent) sein, jedoch auch eine Mindestgröße aufweisen (30 Prozent). Unternehmenskultur und Unternehmenstyp seien weniger relevant.

Bewertung und Verhandlung – Due Diligence, Preisfindung und Finanzierung im Fokus

Nach erfolgter Vorbereitung muss das Zielunternehmen angesprochen werden. 65 Prozent nehmen hier unmittelbar Kontakt auf. Werden Mittler in Anspruch genommen, sind dies meist Berater, Banken oder private Kontakte. Sonderfälle sind Ausschreibungen oder Kontakte über Insolvenzverwalter.

Eine besondere Rolle im Rahmen der Bewertung und Verhandlung kommt der Due Diligence zu. Diese ist ein Instrument zur Identifikation und Quantifizierung von Synergien, Synergiekosten und Akquisitionsrisiken. Die Unternehmensanalyse wird häufig von M&A-Beratern, Investmentbanken oder Wirtschaftsprüfungsgesellschaften durchgeführt. Die Durchführung erfolgt vor Vertragsabschluss mit dem Ziel der Gewinnung einer aussagekräftigen Datenbasis sowie der Risikoidentifikation. Mehrere Arten von Due Diligence können im Kontext von M&A unterschieden werden.

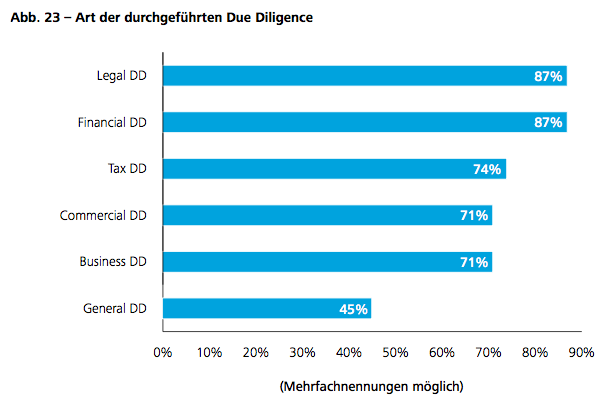

Wie die Studie zeigt, nehmen Mittelständler vor allem in den Bereichen Legal, Financial und Tax Due Diligence externe Unterstützung in Anspruch. Die Prüfung von Geschäftsmodell und Zukunftsaussichten – die Business oder auch Commercial Due Diligence – führen die meisten Unternehmen selbst durch (vgl. Abb. 23). Weitere, in Einzelfällen relevante Formen der Due Diligence sind Environmental, Technical und Human Resources Due Diligence.

Bei der Due Diligence ist vor allem auf operative Risiken und auf ein ausgewogenes Kosten-Nutzen-Verhältnis zu achten. Zu oberflächliche Prüfungen erschweren die Identifikation von signifikanten Risiken (sog. potenzielle „Deal Breaker“), zu ausführliche Prüfungen sind ineffizient und ziehen auch Verhandlungen deutlich in die Länge.

Die Bewertung des Akquisitionsobjekts ist die Basis für die Preisfindung. Eine systematische Bewertung stellt sowohl für den Käufer als auch für den Verkäufer eine gute Grundlage für den Erfolg einer Akquisition dar, denn ohne Einigung über den Preis kommt keine Transaktion zustande. In einer offenen Frage weisen die Befragten immateriellen Wertelementen (71 Prozent) die höchste Bedeutung im Kontext des Unternehmenswerts zu. Wettbewerbsposition (55 Prozent), Synergien (42 Prozent), Reputation (39 Prozent) und strategischer Fit (32 Prozent) werden ebenfalls genannt.

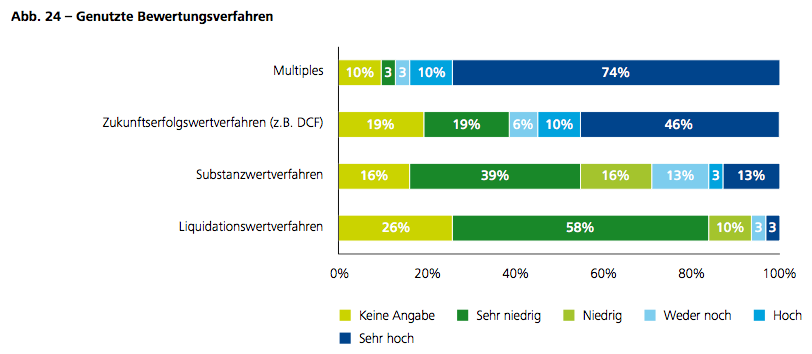

Formalisierte Bewertungsverfahren werden von 74 Prozent der befragten Unternehmen angewendet. Die wichtigsten Verfahren sind hier auf EBIT/EBITDA und anderen Größen basierende Multiple-Verfahren sowie Zukunftswerterfolgsverfahren wie das Discounted-Cash- flow-Verfahren (DCF) (vgl. Abb. 24).

Neben der Unternehmensbewertung und dem individuellen Verhandlungsgeschick spielt auch die Situation der beteiligten Unternehmen (z.B. Verkaufsdruck aufgrund anstehender Nachfolge) eine Rolle.

Haben sich die Beteiligten auf einen Kaufpreis geeinigt, ist die Bezahlung des Kaufpreises zu regeln. Dieser kann bar oder durch Übertragung von Anteilen gezahlt werden. Natürlich hat sich der Käufer bereits vorab Gedanken über die Finanzierung der Transaktion gemacht. Die Finanzierung einer Akquisition ist eine Investition, weshalb grundsätzlich ähnliche Regeln wie für „normale“ Investitionen gelten, jedoch mit einigen Besonderheiten. M&A erfordern regelmäßig höhere Investitionsvolumina und es handelt sich nicht um laufende, sondern um Projektfinanzierungen.

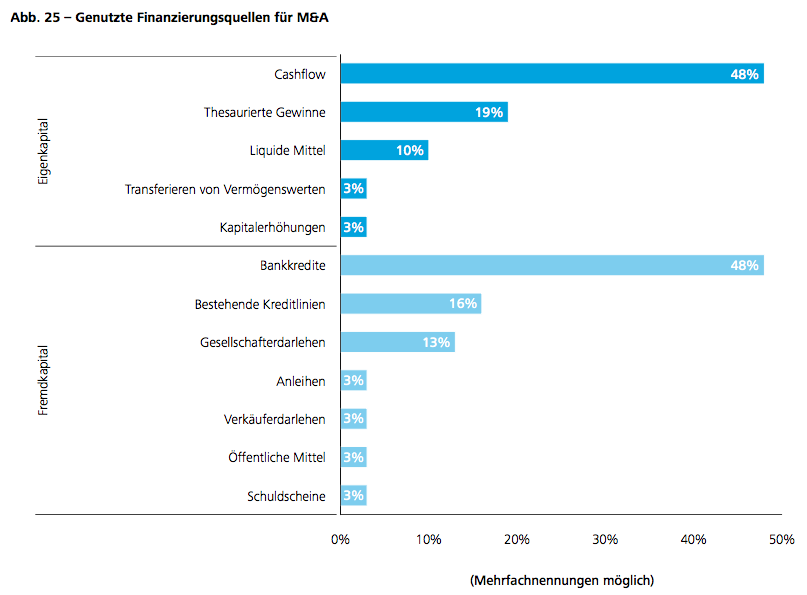

60 Prozent der befragten Unternehmen bevorzugen zur Finanzierung von M&A Eigenmittel, 40 Prozent nehmen Fremdmittel auf. Wie Abbildung 25 zeigt, nutzten die befragten Unternehmen auf der Eigenkapitalseite v.a. den unternehmerischen Cashflow. Im Bereich des Fremdkapitals wurden Kredite aufgenommen, bestehende Kreditlinien genutzt oder es kamen Gesellschafterdarlehen zum Einsatz.

Da die Eigenfinanzierungskraft mittelständischer Unternehmen per se beschränkt ist, muss für die meisten Transaktionen ein externer Partner hinzugezogen werden. Dies kann – je nach Branche und Produktlebenszyklus – ein neuer Investor (z.B. Private Equity) oder ein Kreditgeber sein.

Die Verhandlungen werden in allen Unternehmen meist von kleineren Teams geführt, in denen Eigentümer, Führungskräfte und externe Berater vertreten sind. Kommt es zu einem erfolgreichen Vertragsabschluss, steht die Integration an, der wir uns im folgenden Abschnitt widmen.

Integration – der (Miss-)Erfolgsfaktor der meisten Transaktionen

Der Akquisitionsprozess wird durch die Integration des übernommenen Unternehmens abgeschlossen. Hier hat sich mittlerweile der englische Begriff der Post Merger Integration (PMI) durchgesetzt. Studien belegen, dass Fehler in diesem Bereich Hauptursache für das Scheitern von M&A sind. 68 Prozent der Befragten geben an, dass die Planung der Integrationsphase in ihrer M&A-Planung enthalten sei und überwiegend bereits in der Vorbereitungsphase stattfinde. Jedoch plant nur jedes zweite Unternehmen den Ablauf der Integration detailliert. Die übrigen nehmen lediglich eine grobe Planung vor, mit dem Vermerk, dass hier noch deutliches Verbesserungspotenzial bestehe.

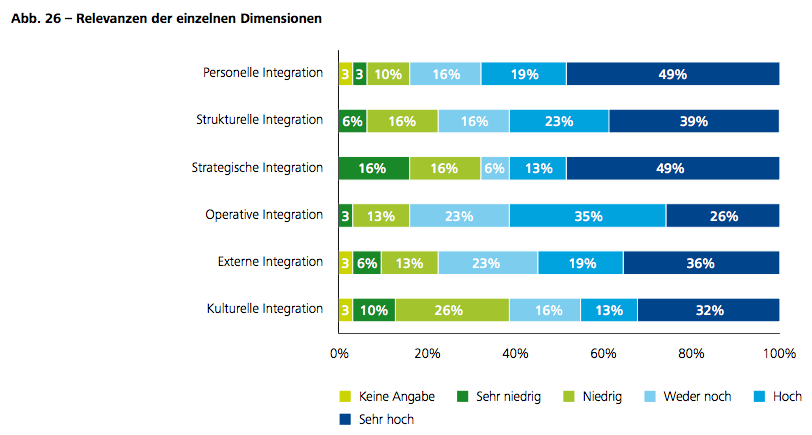

Die Integrationsphase lässt sich in sechs verschiedene Dimensionen unterteilen. Die (1) strategische Integration umfasst die Festlegung der künftigen Leitbilder und Ziele, die geschäftsfeldbezogenen Strategien sowie den Transfer strategisch bedeutsamer Ressourcen und Fähigkeiten. Unter der (2) strukturellen Integration wird die Eingliederung des erworbenen Unternehmens mit seinen Strukturen und Prozessen in das Käuferunternehmen verstanden. Gegenstand der (3) personellen Integration ist die Abstimmung aller Bereiche des Personalmanagements. Bei der (4) kulturellen Integration geht es um die Zusammenführung zweier Kulturen zu einer gemeinsamen Unternehmenskultur. Die (5) operative Dimension beinhaltet die Abstimmung aller Bereiche von Leistungserstellung und -verwertung der beiden Unternehmen. Die (6) externe Integration befasst sich mit der Einbindung verschiedenster Interessengruppen wie den Lieferanten oder den Kunden.

Wie Abbildung 26 zeigt, spielen für die befragten Mittelständler vor allem die personelle und strategische Dmension die wichtigste Rolle. Die kulturelle Integration, die von ca. 45 Prozent der Befragten als wichtig empfunden wird, ist aus Sicht der Experten jedoch diejenige, die am meisten vernachlässigt und problembehaftet ist.

Die Integration findet unter starker Beanspruchung der ersten beiden Führungsebenen der beteiligten Partnerunternehmen statt, auch dies ist ein Spezifikum des Mittelstands.

Zwei Aspekte sind im Mittelstand besonders deutlich: Die Integration bindet mehr Managementkapazität als in Großunternehmen, und die kulturelle Integration wird im Gegensatz zu operativen Aspekten zurückgestellt.

Wann ist die Integration eines Unternehmens abgeschlossen? Hier sind sich die Befragten nicht einig. Im Durchschnitt wird ein übernommenes Unternehmen nach ca. eineinhalb Jahren als operativ integriert betrachtet. Eine Vereinheitlichung der IT-Basis und des Reportings sind hier wichtige Aspekte. Der Abschluss der Integration, so die Meinung der Befragten, ergebe sich jedoch erst, wenn es eine einheitliche Unternehmenskultur mit einem Wir-Gefühl gebe. Dies könne mindestens dreieinhalb Jahre dauern. Zeitlicher und personeller Auf- wand der Integration werden von den meisten mittel- ständischen Unternehmen noch immer unterschätzt.

Der prozessuale Aufbau und die Durchführung von M&A sind nun geklärt. Ob es im Bereich M&A von Voroder Nachteil ist, ein mittelständisches Unternehmen zu sein, besprechen wir im folgenden Kapitel.

V. Welchen Mehrwert leisten M&A?

Wir haben im Lauf der Studie gezeigt, dass mittelständische Unternehmen mit M&A spezifische Ziele verfolgen. Diese können auf die handelnden Personen bezogen sein oder bspw. eine Verbesserung der Wettbewerbsfähigkeit des Unternehmens fokussieren. In der Öffentlichkeit werden vor allem die M&A zwischen Großunternehmen kontrovers diskutiert, bei denen es – gemessen an der Börsenkapitalisierung – zu einer Wertminderung kam. Doch ist die Marktkapitalisierung der richtige Erfolgsmaßstab? Und lässt sich diese Denkweise pauschal auch auf mittelständische Unternehmen übertragen?

In diesem Kapitel möchten wir abschließend unsere Erkenntnisse zum Erfolgsbeitrag von M&A für den Mittelstand darstellen.

Ist es Vor- oder Nachteil, Mittelständler zu sein?

Der Mittelstand ist im Großen und Ganzen anders als Großunternehmen; in diesem Zusammenhang heben die Befragten hier besonders Aspekte wie z.B. Flexibilität, eine spezifische Unternehmenskultur, aber auch eine mangelnde Professionalisierung, fehlende Transparenz und begrenzte Ressourcen hervor. Es lässt sich erkennen, dass bei einer Übertragung auf M&A sowohl Vor- als auch Nachteile gegeben sein können.

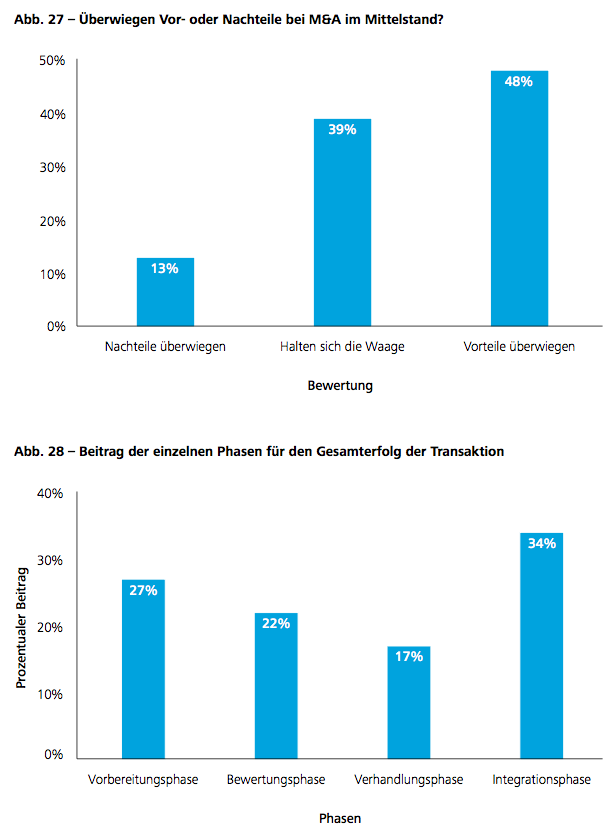

Nach Meinung der Interviewpartner (vgl. Abb. 27) überwiegen die Vorteile des Mittelstandscharakters gegenüber den Nachteilen. Vorteile liegen in den flacheren Hierarchien und der pragmatischeren Herangehensweise an M&A-Projekte. Dies ermöglicht eine schnellere und flexiblere Abwicklung eines Transaktionsprozesses. Außerdem existieren kürzere Kommunikationswege, da die meisten Unternehmer in ihrer Branche Entscheidungsträger anderer Unternehmen persönlich kennen.

Da oftmals der Personalbestand ein beschränkender Faktor ist, stünden im Kontext der Nachteile insbesondere bei der Due Diligence zu wenig eigene Mitarbeiter zur Verfügung, um eine umfangreiche Prüfung vorzunehmen. Des Weiteren ist das Fachwissen der im M&A- Prozess beteiligten Personen eher rudimentär. Zuletzt geben die Teilnehmer an, dass bei einer mittelständischen M&A-Transaktion oftmals eine emotionale Herangehensweise vorzufinden sei, da Unternehmer sich nur schwer von ihrem Lebenswerk trennen könnten.

So könnte man lediglich sagen, dass Mittelständler M&A anders, aber nicht besser oder schlechter durchführen.

(Miss-)Erfolgsbeitrag einzelner Transaktionsphasen

Neben dem Mittelstandscharakter können auch in den einzelnen Phasen einer Transaktion Erfolg oder Misserfolg von M&A begründet oder beeinflusst werden.

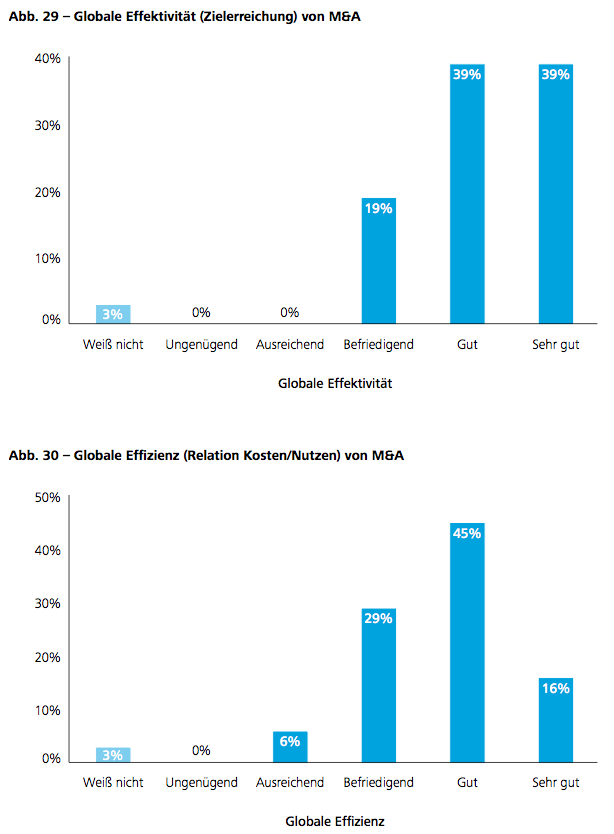

Abbildung 28 zeigt den durch Unternehmen und Experten eingeschätzten Erfolgsbeitrag einzelner Transaktionsphasen. Alle Befragten sind sich einig, dass Vorbereitung und Integration am wichtigsten sind. Gleichzeitig sind dies die Phasen, die bisher in der mittelständischen Praxis stark unterschätzt werden.

Vorbereitung und Integration werden bisher in der Praxis unterschätzt, Bewertung und Verhandlung in ihrer Bedeutung überschätzt. Dies wirkt sich negativ auf Ressourcenallokation und Prozessstrukturierung aus.

Evaluation und Bewertung – Woran bemisst sich der Erfolg von M&A?

Woran bemisst sich letztlich der Erfolg von M&A? Hier müssen mehrere Perspektiven getrennt werden: Personelle und unternehmensbezogene, totale und partiale, objektive und subjektive Kriterien. Zur Einschätzung des Erfolgs von M&A im Mittelstand wurden die Unternehmen nach Effektivität und Effizienz befragt (Abb. 29 und 30). Hier geht es darum, ob die mit einer Transaktion erwarteten Zielsetzungen erreicht wurden (Zielerreichungsgrad, Effektivität) und ob für das Unternehmen als Ganzes die Input-Output-Relation vertretbar war (Effizienz).

Die Effektivität wird als gut bis sehr gut eingeschätzt, die Effizienz hingegen eher befriedigend bis gut. Aus Sicht der Experten liegt dies vor allem daran, dass Mittelständler den zu leistenden personellen und zeitlichen Aufwand – besonders im Rahmen der Integration – unterschätzten.

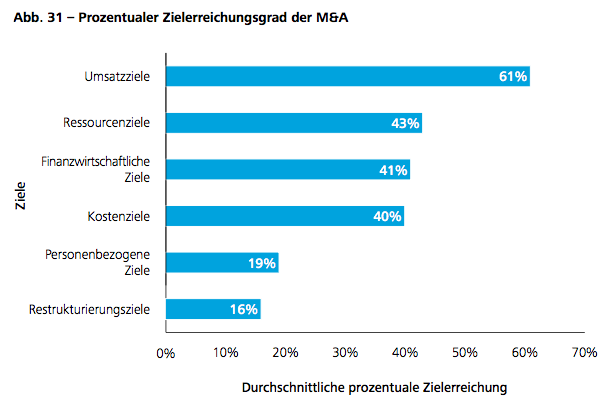

Eine Überprüfung von M&A durch Kennzahlen oder Kriterien bejahen 65 Prozent der Befragten. Jedoch handelt es sich hier weniger um die formale Überprüfung von Zielerreichungsgraden als um Finanz- und Bilanzauswertungen. Ursache-Wirkungs-Beziehungen sind auf diese Art und Weise jedoch nur sehr schwer erkennbar. Bezogen auf die vorher genannten Ziele wurden die Befragten gebeten, den Zielerreichungsgrad durch M&A einzuschätzen. Wie Abbildung 31 zeigt, liegt in Bezug auf die Umsatzziele der Zielerreichungsgrad mit 61 Prozent noch am höchsten. Ressourcenziele, finanzwirtschaftliche Ziele und Kostenziele (Synergien) sind hingegen sehr viel schwerer zu realisieren.

97 Prozent der Befragten sehen einen positiven Zusammenhang von M&A und Unternehmenswert. Gleichsam erkennen jedoch auch 97 Prozent der Befragten Gefahren durch M&A. Sie sehen hier vor allem strategische, finanzwirtschaftliche und operative Nachteile, z.B. eine zu große Übernahme oder nicht gut geplante Finanzierung.

VI. Zusammenfassung

Die passende Strategie

Die strategischen Ziele, die mit einer M&A-Transaktion im Mittelstand verbunden sein können, reichen von der Nachfolgeregelung bis zur internationalen Expansionsstrategie, um den eigenen Marktanteil zu verbessern oder neue Märkte zu erschließen. In den letzten Jahren war immer wieder auch Kompetenzzuwachs bzw. die Akquisition von gut ausgebildetem Personal als strategischer Hintergrund für die beabsichtigte Unternehmenstransaktion erkennbar. Der Startpunkt einer M&A-Transaktion ist in der Regel eine sorgfältige Statusbestimmung und die Recherche bzw. die Identifizierung möglicher Zielunternehmen. Dabei liegt der Wunschkandidat oft sehr nahe, d.h. der Auswertung von bestehenden Branchenkontakten kommt in vielen Fällen eine entscheidende Bedeutung zu.

Den M&A-Prozess für sich gestalten

Ein Transaktionsprozess, der als nicht endender Verhandlungsmarathon mit emotionalen Streitigkeiten und möglicherweise im Auseinandergehen ohne gemeinsamen Verhandlungserfolg endet, ist der „Worst Case“. In diesem Szenario stehen sich die Parteien nach einem zeitund kostenintensiven Prozess oft ohne Ergebnis gegenüber und die Rückkehr zum „normalen“ Geschäft gestaltet sich unter Umständen als schwierig, da es einen Gesichtsverlust zu verkraften gilt oder vertrauliche Unternehmensdaten im Umlauf sind und nicht mehr zurückgeholt werden können trotz einer abgeschlossenen Vertraulichkeitserklärung. Entscheidend ist sicherlich, dass mit einem professionellen Prozessmanagement und einer konstruktiven Atmosphäre wesentliche Hürden wie z.B. Kommunikation und Kaufpreisfindung rechtzeitig geregelt werden. Instrumente wie eine intelligente Absichtserklärung (sog. „Letter of Intent“) und eine früh- zeitige Diskussion von möglichen Deal Breakern bauen nicht nur die gegenseitige Vertrauensbasis aus, sondern stärken in der Regel auch die eigene Verhandlungsposition.

Due Diligence sorgt für bestmögliche Transparenz

Um Informationsasymmetrien zwischen den Verhandlungsparteien auszugleichen, schafft eine Due-Diligence-Untersuchung (engl. „notwendige Sorgfalt“) bestmögliche Transparenz. Hiermit soll dem Risiko entgegengewirkt werden, dass nach einer Transaktion der erwartete strategische Befreiungsschlag nicht eintritt und möglicherweise geplante Umsatz- und Ergebniseffekte sowie Synergien ausbleiben. Ziel der verschiedenen Due-Diligence-Prüfungen ist es, mit der erforderlichen Sorgfalt Chancen und Risiken im Vorfeld und vor Abschluss des Kaufvertrages zu identifizieren und mit der Kenntnis über das eigene Geschäftsmodell bei der Kaufpreis- und Kaufvertragsverhandlung sowie der Planung der Unternehmensintegration zu berücksichtigen. Abhängig von der Art der Due Diligence ist der Einsatz von externen Beratern keine Garantie für Erfolg, kann aber positiv zur Effizienz im Prozess und zur sachlichen Diskussion mit dem Verhandlungspartner beitragen.

Der Plan danach bzw. Post Merger Integration ist von Bedeutung

„Nach dem Spiel ist vor dem Spiel“, d.h., nach Abschluss der Transaktion bleibt der M&A-Prozess für die meisten Unternehmen hoch spannend und riskant zugleich. In vielen Fällen ist das Misserfolgsrisiko der Unternehmensintegration deutlich höher als die Chance auf einen erfolgreichen Abschluss. Entscheidender Erfolgsfaktor ist das Erkennen der relevanten Synergie-, Struktur- oder People-Risiken (Stichwort Unternehmenskultur) bereits im Rahmen der Due Diligence. Daraus abgeleitet muss dann ein konkreter Maßnahmenplan mit einer klaren Zuordnung von Verantwortung und Zeitvorgaben erstellt werden.

Emotionale Faktoren und das Bauchgefühl können den Unterschied machen

Die Erfahrung zeigt, dass trotz sorgfältiger Vorbereitung einer Unternehmenstransaktion häufig das persönliche Bauchgefühl ein wichtiger, vielleicht auch wesentlicher Faktor in der Entscheidungsfindung ist. In diesem Zusammenhang ist auch von Bedeutung, dass in vielen Fällen keine profunden Vermögensgegenstände erworben werden, sondern möglicherweise das Lebenswerk eines Unternehmers zum Verkauf steht, dessen Wert man nicht mit praktisch und theoretisch noch so ausgefeilten Bewertungsmethoden einfach ermitteln kann.

Vielfach ist es nicht nur erlaubt, die Frage „Würden Sie das Zielunternehmen kaufen, wenn es Ihr eigenes Geld wäre?“ zu stellen, diese muss vielmehr im Rahmen des Prozesses auch beantwortet werden. Fällt die Antwort positiv aus, steht der Transaktion nichts mehr im Wege.

TAGS:

Stay up to date with M&A news!

Subscribe to our newsletter