Blog Studie – Auswirkungen und Folgen von Covid auf Private Equity

- Blog

Studie – Auswirkungen und Folgen von Covid auf Private Equity

- Christopher Kummer

SHARE:

Blitzumfrage

Private Equity : Reaktionen auf SARS-CoV-2

Private Equity als Impfstoff gegen ökonomische Kriseninfektion?

Vorwort

Der Corona-Virus Covid19 oder SARS-CoV-2, wie die medizinisch korrekte Bezeichnung lautet, hat sich längst von einer virologischen auch zu einer wirtschaftlichen Pandemie entwickelt. An den Aktienmärkten sind seit nunmehr drei Wochen drastische Kursabstürze zu beobachten. Diese haben bei Anlegern reelle Werte vernichtet. Eine Erholung der Aktienwerte ist auch aufgrund der ungewissen Dauer des derzeitigen Zustandes zumindest in der Mittelfrist nicht in Sicht.

Wie in anderen Ländern der Welt beobachtet werden konnte, sind die Gesundheitssysteme mit der Versorgung behandlungsbedürftiger Erkrankter schnell überfordert. Als Gegenmaßnahme hat die Politik scharfe Einschränkungen des öffentlichen Lebens verordnet, welche die Anzahl an Neuinfektionen geringhalten sollen.

Diese Beschränkungen – frei unter dem Motto #westayhome – haben indes jedoch zu einer Infektion der deutschen Wirtschaft geführt: Geschäfte und Läden bleiben geschlossen, die Kundschaft sitzt zu Hause; kurzum der Umsatz bleibt aus. Besonders Kleingewerbetreibende und Mittelständler, welche nicht auf großen Geldreserven sitzen und auf stetige Einnahmen zum Bezahlen ihrer Rechnungen angewiesen sind, wer- den hart getroffen und fürchten um ihre Existenz. Doch auch bei Großunternehmen zeigt sich die starke Beeinträchtigung, da zentralen Lieferketten, welche zu Zeiten der Globalisierung längst bis nach China reichen, massiv gestört sind.

Gleichzeitig erhalten die meisten M&A Beratung und Investmentbanken täglich Schreiben von Private Equity Investoren mit dem Duktus: „Wir sind weiterhin für Sie da“. Und nicht im Stil der aktuell sich häufenden „Wir- sind-auch-im-Home-Office- Spam-Mails“ vieler Unternehmen und CEOs, sondern mit der Aussage weiterhin investieren zu wollen.

Ob und in welchem Umfang Private Equity Investoren den sofort verfügbare „Impfstoff für ökonomisch Kriseninfek- tionen“ für den Mittelstand bereit halten, war Gegenstand dieser Blitzumfrage, die das IMAA, Institute for Mergers, Acquisitions & Alliances zusammen mit Proventis Partners vom 19.-20.03.2020 durchgeführt hat.

Unser Fazit: mindestens die Hälfte der in der DACH-Region tätigen Investoren sehen die Chance in der Krise und werden weiterhin kräftig investieren.

Wir wünschen uns allen, dass es sich ökonomisch doch nur um eine Übergangserscheinung handelt und wir in Kürze vor allem gesund und mit viel frischer Energie mit den Aufräumarbeiten beginnen können!

Ihr

Prof. Dr. Christopher Kummer, IMAA, Wien

und

Jan Pörschmann, Proventis Partners, München

Die wesentlichen Ergebnisse im Überblick

- Über 85% der Befragten rechnen mit einem BIP-Rückgang in Folge der Pandemie, 72% prognostizieren sogar einen Konjunkturrückgang von mehr als 1,0%.

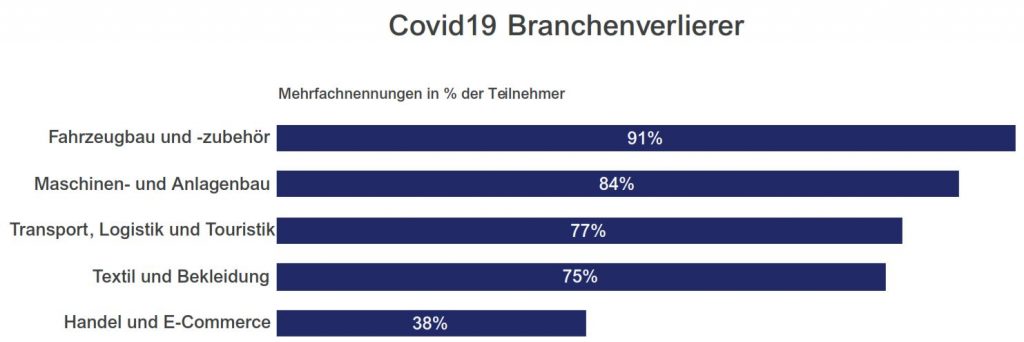

- Laut Investorenschätzung gehören zu den Branchenverlierern: Fahrzeugbau und -zubehör, Maschinen- & Anlagenbau, Transport, Logistik und Touristik sowie Textil & Bekleidung.

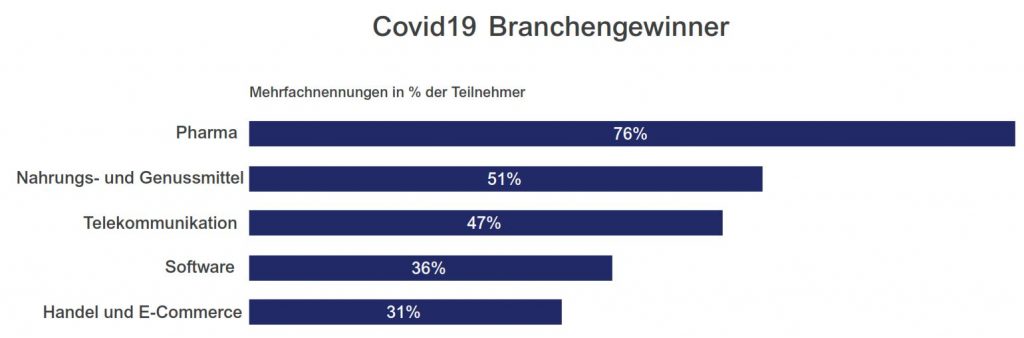

- Die Branchengewinner erwarten Private Equity Investoren in den Sektoren: Pharma, Nahrungs- und Genussmittel sowie Telekommunikation.

- 70% der Teilnehmer sehen starke Auswirkungen auf laufende M&A-Prozesse.

- Gleichzeitig rechnen immerhin 65% der Teilnehmer, dass es nur einen kurzfristigen Rückgang von M&A-Transaktionen geben wird.

- Beim Investitionsverhalten spaltet sich der Markt in zwei Lager: 50% wollen die Chance nutzen und investieren. Die andere Hälfte will die Transaktionen vorerst zurückstellen.

- Als Reaktion auf das neue Marktumfeld wollen 60% der Investoren ihre Vertragsmechanismen (Kaufpreisfindung, Working-Capital, etc.) variabilisieren.

- Die Mehrheit der Teilnehmer will sowohl vorerst konjunkturell gefährdete Branchen meiden als auch auf die Supply-Chain-Sicherheit bei Neu-Engagements achten. Eine schärfere Prüfung der Supply-Chain-Sicherheit wollen vor allem Investoren mit mittelgroßen Fonds vornehmen.

- Weitere Auswirkungen auf die Investmentpolitik, welche von den Befragungsteilnehmern genannt wurden, sind verminderte Verfügbarkeit von Fremdkapital in der Akquisitionsfinanzierung, zeitliche Verzögerung in den Deal-Prozessen, sowie mehr Fokus auf bestehende Portfoliounternehmen.

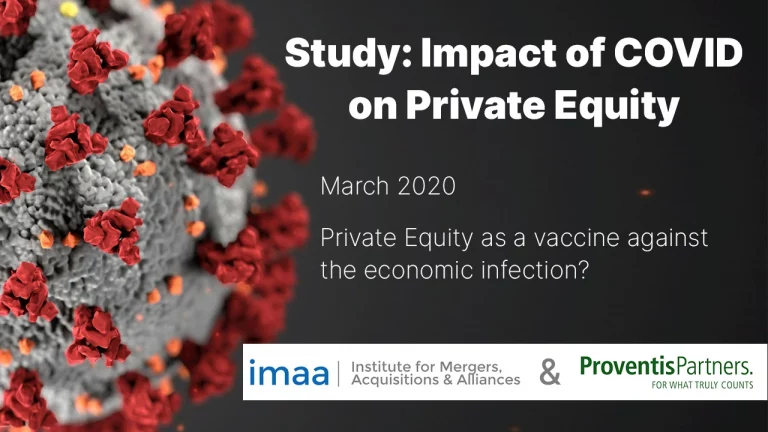

Studienaufbau

In dem Zeitraum vom 19. – 20. März wurden in der DACH Region ein Panel von insgesamt 400 Private Equity Professionals per E-Mail zur Teilnahme an der Online-Befragung eingeladen. Vollständig ausgefüllte Fragebögen sind von 81 Experten in die Auswertung eingeflossen.

Das Teilnehmer-Panel setzt sich hinsichtlich Branchenspezializierung und Fondsgröße wie folgt zusammen:

In insgesamt elf Fragen äußerten sich die Teilnehmer zu den drei Fragegruppen:

- Gesamtwirtschaftliche Lage

- Auswirkungen auf laufende M&A Prozesse

- Auswirkung auf zukünftiges Investitionsverhalten

Gesamtwirtschaftliche Lage

Frage 1: Wie schätzen Sie die kurzfristigen Auswirkungen auf die wirtschaftliche Entwicklung in der DACH Region ein?

Insgesamt betrachten die PE-Professionals das konjunkturelle Umfeld in der Kurzfrist als äußerst prekär.

Die überwiegende Mehrheit der Teilnehmer (86% aller Befragten) rechnet mit einem BIP Rückgang in der DACH Region und 72% sogar mit einer Negativentwicklung von mehr als einem Prozent.

Beachtlich ist, dass immerhin 7% der Befragungsteilnehmer der Auffassung sind, dass es zu einem kurzfristigen Konjunkturrückgang mit Aufholeffekt, bis zum Jahresende also mit einem effektiven BIP-Wachstum, kommen wird. Ebenso viele Investoren meinen, dass sich Covid19 dermaßen auf die Wirtschaft auswirkt, dass die DACH ein Null-BIP-Wachstum erleben wird.

Frage 2: Welche Branchen werden am ehesten negativ beeinflusst?

Im Hinblick auf die Branchen, welche durch Covid19 vermeintlich negativ bzw. positiv beeinflusst werden, bestätigen die Antworten der Investoren die Meldungen, welche derzeit auch in den Medien zu verfolgen sind. So sind durch die Beeinträchtigungen der globalen Lieferketten vor allem die Fertigungsindustrien negativ betroffen. Für Fahrzeugbau und -zubehör prognostizieren 91% der Befragten einen negativen Einfluss, 84% sehen einen negativen Einfluss im Maschinen- und Anlagenbau. Vermutlich durch das Öffnungsverbot im Einzelhandel bedingt schreiben 75% der Investoren der Textil- und Bekleidungsbranche eine negative Entwicklung zu. Und auch in der Branche für Transport, Logistik und Touristik sehen 77% der Teilnehmer negative Einflüsse, wohl bedingt durch die Reiseverbote und Unterbrechungen in den Lieferketten.

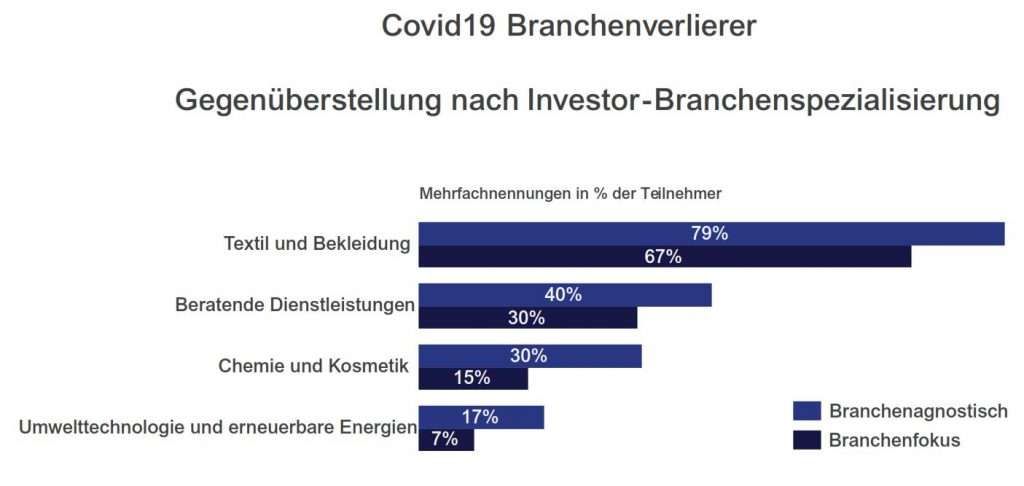

Auffällig ist in diesem Zusammenhang zudem die Beobachtung, dass branchenagnostische Investoren die negativen Einflüsse im Schnitt etwas stärker einschätzen als die branchenfokussierten Investoren. So liegt die Nennungsquote in den einzelnen Branchen bei diesen branchenagnostischen Investoren durchschnittlich um 5% höher als bei den Branchenspezialisten. Besonders stark sind diese Abweichungen in den beratenden Dienstleistungen sowie der Umwelttechnologie (Abw. jeweils 10%-Punkte), in Textil und Bekleidung (Abw. 13 %-Punkte) und in der Chemie- und Kosmetikbranche (Abw. 15 %-Punkte).

Frage 3: Welche Branchen werden am ehesten positiv beeinflusst?

Nach Ansicht der Teilnehmer sind es vor allem drei Branchen, in denen sich ein positiver Einfluss von Covid19 zeigen könnte. Die größten Krisengewinner erwarten fast drei Viertel der Teilnehmer in der Pharma-Branche. Außerdem sprechen 47% der Befragten der Telekommunikationsbranche potenziell positive Entwicklungen zu, wie derzeit unter anderem an den Kursentwicklungen von Playern wie Zoom zu beobachten ist. Auch die Nahrungs- und Genussmittelbranche kann nach Auffassung 51% der teilnehmenden Investoren als Gewinner hervorgehen. Das könnte an einem steigendem Konsumverhalten bezogen auf Essenslieferdienste aber auch dem Nahrungsmitteleinzelhandel liegen.

Eine Zwitterrolle nimmt indes die Branche Handel und E-Commerce ein, welche mit 38% der Befragten sowohl zu den potenziellen Verlierern als auch mit 31% zu den häufiger genannten Gewinnern gezählt werden kann. Zurückzuführen ist das vermutlich darauf, dass der stationäre Einzelhandel in vielen Fällen wohl Umsatzeinbrüche erleben wird, während der Onlinehandel im Gegenzug ein Hoch erleben dürfte.

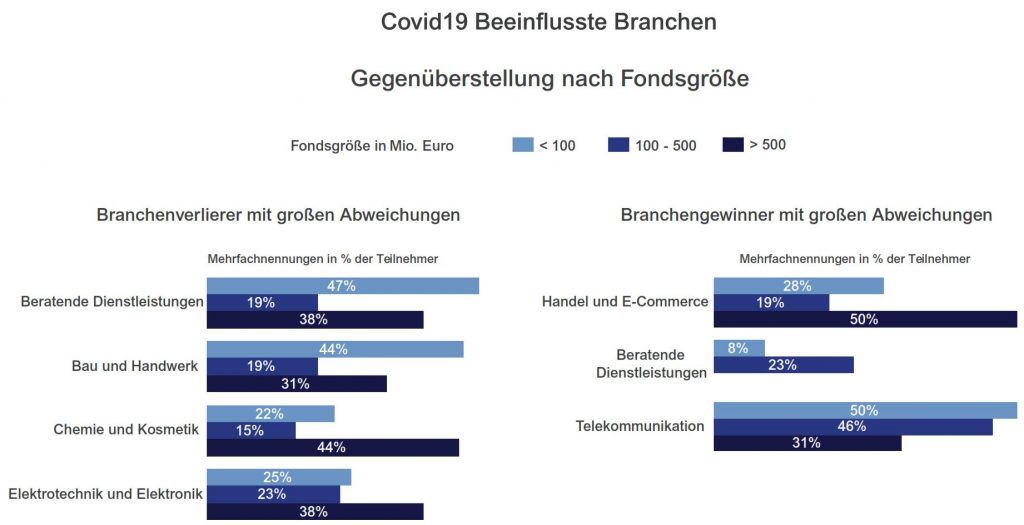

Solch prominente Unterschiede zwischen den einzelnen Gruppen von Befragungsteilnehmern ergeben sich auch im Hinblick auf die Fondsgröße.

Demnach schätzen die Teilnehmer, welche für mittelgroße Fonds (100 – 500 Mio. Euro Fondsvolumen) die negativen Folgen für die beratenden Dienstleistungen sowie für Bau und Handwerk deutlich gering ein als Investoren kleiner (< 100 Mio. Euro Fondsvolumen) oder großer Fonds (> 500 Mio. Euro Fondsvolumen). Der negative Einfluss auf die Branchen Chemie und Kosmetik sowie Elektrotechnik und Elektronik wird von den großen Fonds Professionals deutlich stärker erachtet als von den Kollegen kleinerer Fonds.

Dagegen sind die Investoren großer Fonds im Vergleich mit ihren Kollegen deutlich optimistischer gestimmt, was die positive Entwicklung im Bereich Handel und E-Commerce anbelangt; 50% der Investoren bei großen Fonds sehen hier beachtliche Chancen.

Auswirkungen auf laufende M&A-Prozesse

Bei der Bewertung der Auswirkungen auf die laufenden M&A-Prozessen wurden die Teilnehmer gebeten ihre Einschätzung auf einer Skala von 1 (stimme nicht zu) bis 5 (stimme voll zu) abzugeben.

Frage 4: Einschätzung zu „Wir werden alle Zukäufe zurückstellen und abwar- ten, wie sich die Lage weiterentwickelt“

In der aktuellen Lage ist das Teilnehmerfeld zwiegespalten: 43% der Teilnehmer planen sich aktuell zurückzuhalten, während 20% neutral eingestellt sind und 37% eher gegen einen Transaktionsstopp tendieren. Besonders deutlich fällt die Einstellung gegen einen Deal-Freeze bei den Investmentprofessionals bei großen Fonds aus – 46% dieser Befragungsteilnehmer sprechen sich gegen Transaktionsstundungen aus.

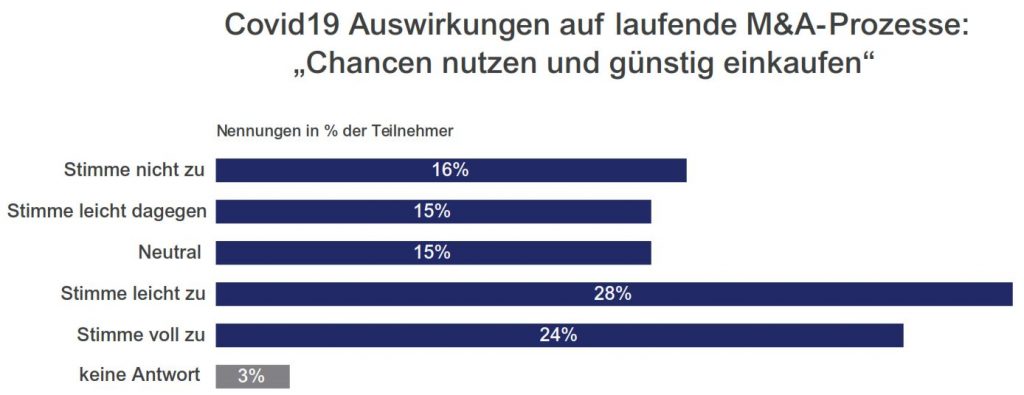

Frage 5: Einschätzung zu „Wir werden die Chancen nutzen und günstig ein- kaufen“

Die meisten der befragten PE-Professionals sehen in der Corona-Krise sogar Chancen, besonders günstig zukaufen zu können; über 50% der Befragten stimmen dieser Aussage leicht oder sogar voll zu. Dagegen stehen lediglich 31% der Teilnehmer, wel-

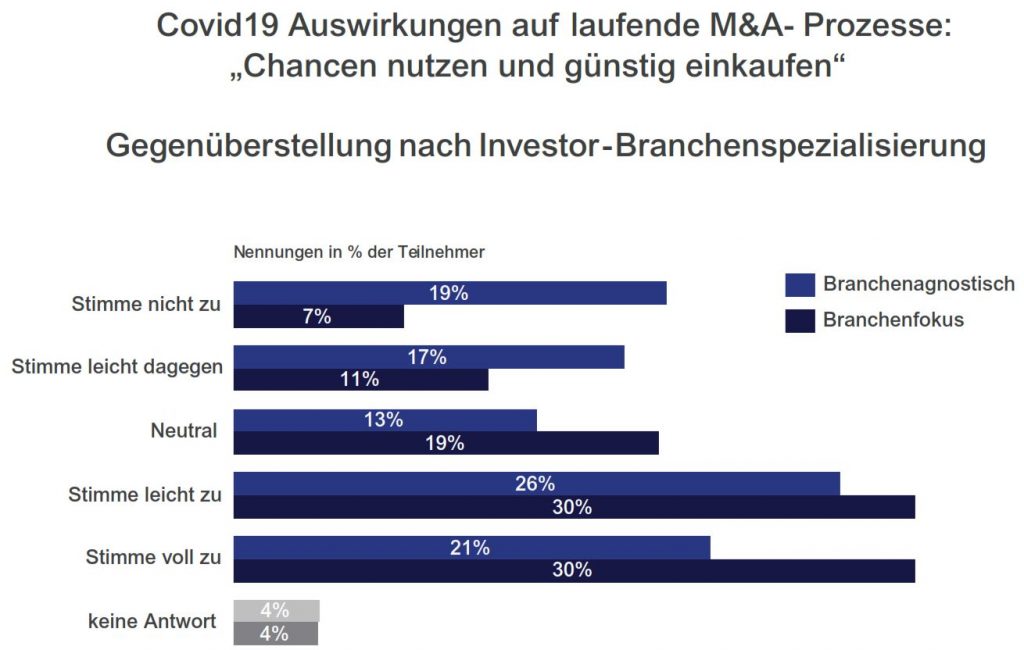

Nach Auswertung der Investorentypen zeigt sich, dass PE-Häuser mit Branchenfokus noch deutlich mehr Chancen sehen als Fonds ohne Branchenschwerpunkt: Nur 18% der Investoren mit Branchenfokus sehen keine Chancen in der jetzigen Sonder- phase gegenüber 36% der Branchenagnostiker. Dagegen sehen 60% der Branchenspezialisten Chancen, günstig einzukaufen, wohingegen bei den Generalisten „nur“ 47% positiv gestimmt sind. Die Ergebnisse lassen vermuten, dass dies an einer besse- ren Einschätzungskraft der Branchenspezialisten auf die Auswirkungen von Corona auf ihre Zielbranchen liegt.

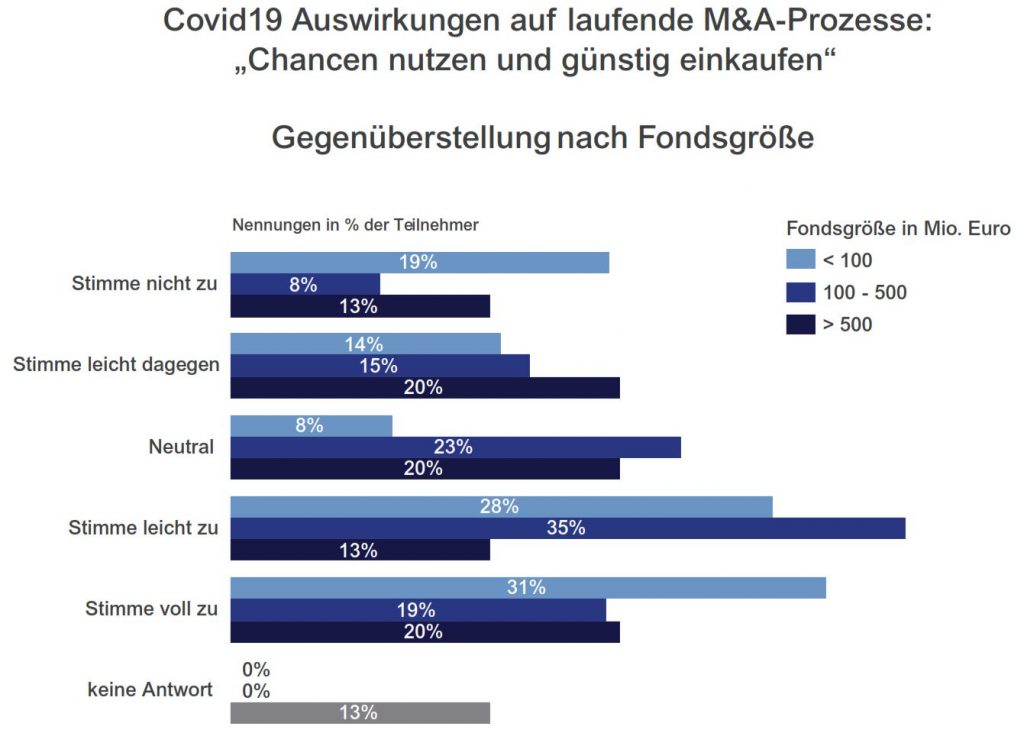

Auch in Bezug auf Fondsgrößen ergeben sich in diesem Punkt Unterschiede: So würden nur 33% der Professionals bei großen Fonds der Aussage zumindest leicht zustimmen, man werde die Chancen nutzen und günstig einkaufen. Bei den kleinen und mittelgroßen Fonds ist das jeweils ein deutlich größerer Anteil (58% bzw. 54%).

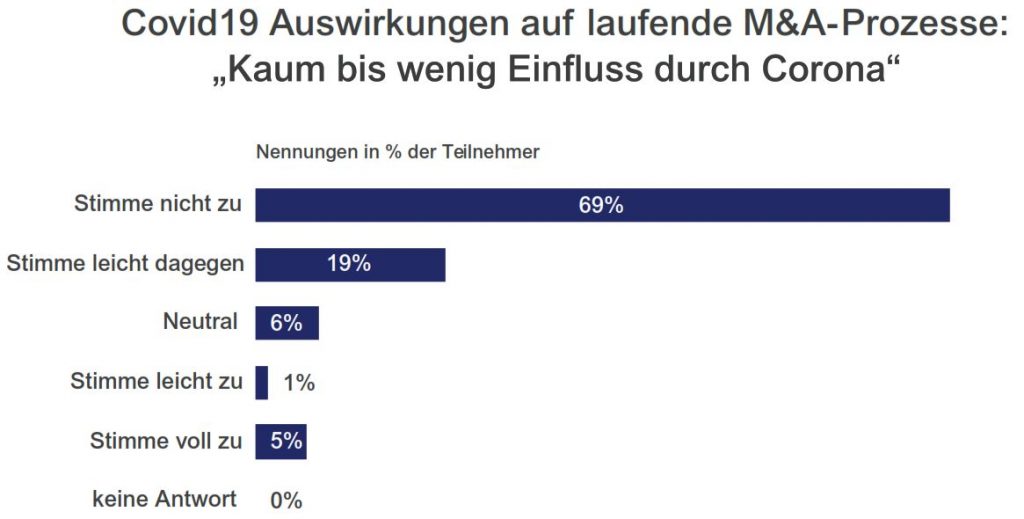

Frage 6: Einschätzung zu „Wir sehen keinen oder nur wenig Einfluss von Corona auf unsere laufenden Prozesse“

Einig sind sich alle Befragten jedoch in dem Punkt, dass sich Corona auf ihre laufenden Prozesse auswirkt: 88% der Teilnehmer widersprechen der Aussage leicht oder vollkommen, sie sähen keinen oder nur wenig Einfluss von Corona auf ihre Prozesse. Diese Verteilung ist über alle Subgruppen der Investoren gleich zu beobachten.

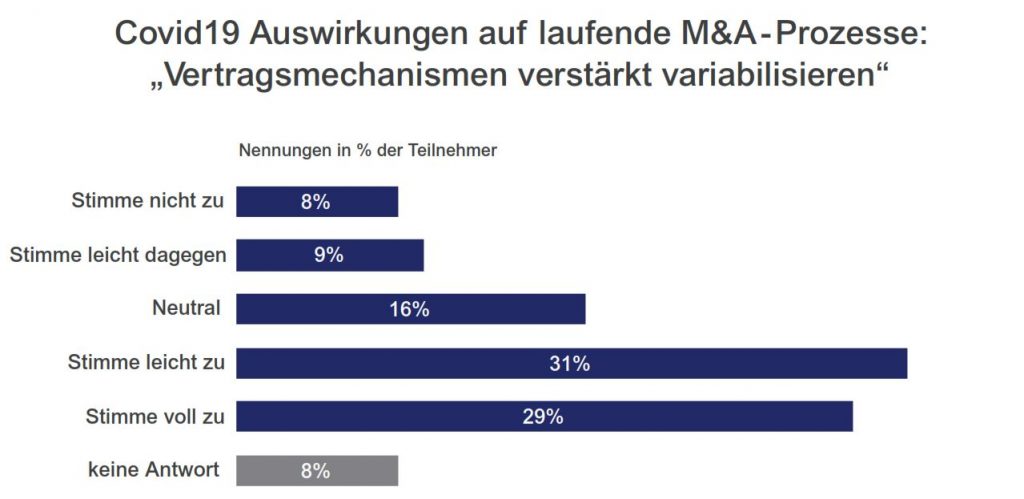

Frage 7: Einschätzung zu „Wir werden unsere Vertragsmechanismen (Kaufpreisfindung, Working-Capital, MAC Klauseln) stärker variabilisieren.“

Die Investoren wurden auch noch danach gefragt, ob sie als Antwort auf Corona ihre Vertragsmechanismen in laufenden Prozessen verstärkt variabilisieren wollen. Solche Vertragsmechanismen können sich unter anderem in der Bestimmung des Kaufpreises wiederfinden – indem ein größerer Anteil des Preises an die zukünftige Unternehmensentwicklung gekoppelt wird oder indem erweiterte Anpassungen des Working Capitals vorgenommen werden, das nun bei vielen Betrieben in Folge des ausbleibenden Geschäfts deutlich belastet werden dürfte.

Unter den Befragten stimmten so einer Variabilisierung der Vertragsmechanismen 31 % leicht zu und weitere 29% voll zu. Immerhin 16% der Teilnehmer antworteten mit „Neutral“ auf die Frage und zusammen 17% wollen ihre Vertragsmechanismen eher nicht oder definitiv nicht variabilisieren. Eine neutrale Einstellung zu Vertragsmechanismusvariabilisierungen kann in diesem Kontext durchaus als „Einzelfallvorgehen“ interpretiert werden.

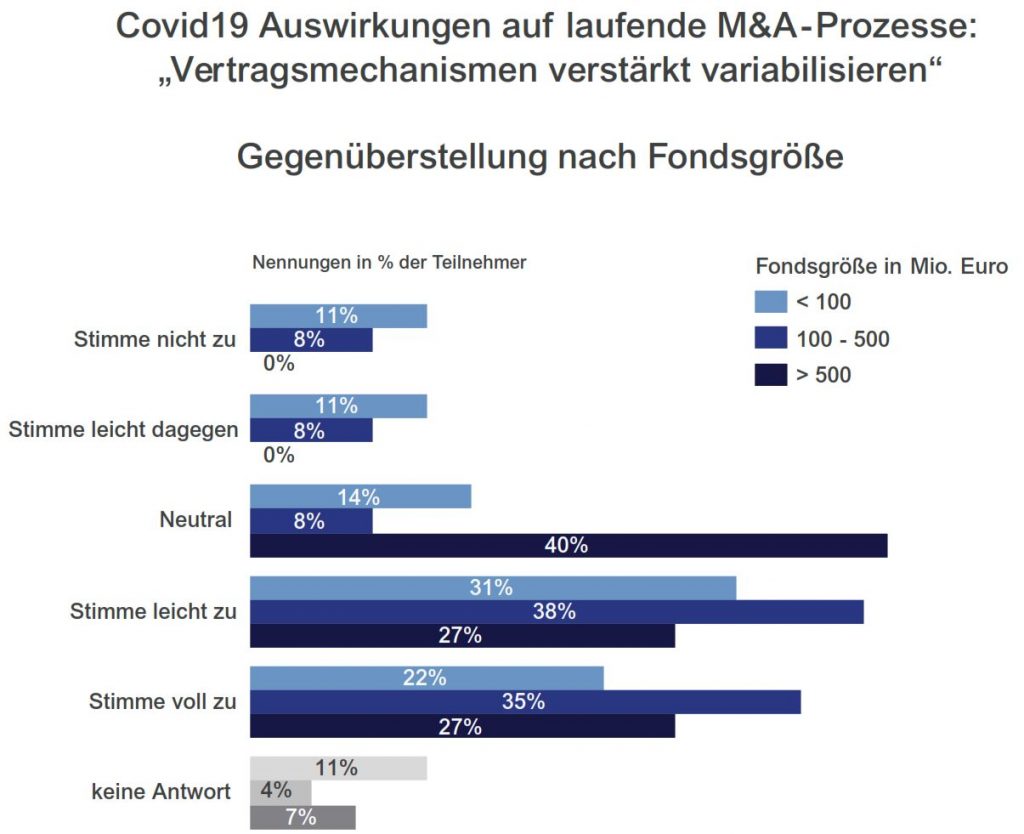

Vor diesem Hintergrund beobachten wir interessante Unterschiede in der Vertragsvariabilisierung in den verschiedenen Fonds- größenklassen: Bei den kleinen und mittelgroßen Fonds wollen 22% bzw. 16% der Professionals ihre Vertragsmechanismen eher nicht variabilisieren; bei den großen Fonds stimmte kein einziger Experte dagegen, sie zu variabilisieren. Stattdessen wollen bei diesen großen Fonds 40% ihre Vertragsmechanismen „neutral“ variabilisieren – also vermutlich im Einzelfall entscheiden. Ein weiterer großer Unterschied zeigt sich bei den mittelgroßen Fonds, wo über 70% der Befragten einer tendenziellen Variabi- lisierung der Vertragsmechanismen zustimmen, während dies bei den anderen Fondsgrößen nur etwa jeweils die Hälfte tat.

TAGS:

Stay up to date with M&A news!

Subscribe to our newsletter